在剖析1929年这次华尔街有史以来最惨烈的股市恐慌性暴跌的原因之前,回顾在美国和华尔街很长一段历史中发生过的其他几次市场恐慌和它们各自的起因也很重要。

引发股市恐慌的原因有很多种,而对于所有恐慌来说,其首要原因就是高利率,而高利率是由信用的过分扩张和投机过度造成。其他一些原因还包括未被市场消化的证券,包括股票和债券,或是商品价格和外币兑换比价低、在商业和股市上的过度交易、银行倒闭、进出口贸易,以及银、铜、铁等基础商品的价格。如果经济繁荣持续了很长时间,而股市价格也连着涨了好几年,公众就会开始变得过于自信,市场和经济也就到达了投机的阶段。每个人都表现得十分乐观,他们被赌博的狂热冲昏了头脑,不停地买进,直到一切都做过了头,股价已经高到各行业的经济状况或各上市公司的盈利都无法支撑的地步。当到了这个阶段以后,货币出现短缺;股价在经过巨幅扬升之后,银行满负荷放贷的钱也被拿来炒股,沉重的抛盘自然会接踵而至。

恐慌其首要原因就是高利率

1814年的市场恐慌源于出口业务的疲弱和过度放贷。1818年的恐慌也是货币状况引发的,银行扩张的速度过快。1825年和1826年发生的恐慌是由于英格兰的高利率和高贴现率,以及商品价格的下跌,特别是棉花的跌幅最大。1831年恐慌的导火索还是利率太高,贷款增加速度过快和企业经营业务开展过度。而1837年到1839年的市场恐慌是过度投机和紧缩货币所致,银行不得不停止兑付贵重金属货币。在1839年,倒闭的银行家数创了当时的历史新高。1848年,市场恐慌是由于银行数量的增加和纸币流通的大增,还有商品价格的走低,其中以小麦、玉米和棉花为甚,而这些在当时基本上是这个国家赖以繁荣的东西。1857年出现的恐慌是在当时看是有史以来最严重的一次,其成因也不外乎是流通领域的纸币过多所致。对于每1美元的金币和银币,在流通领域大约就会有价值8美元的纸币。银行又开始大规模地倒闭,而对于那些没倒闭的银行,也不得已推迟兑付金币和银币。1861年的市场恐慌是因为内战的爆发。1864年恐慌的元凶为战争、经济萧条和紧缩的货币政策。股市在此之前有过一波大幅度的上涨,也拴牢了大量贷款。1869年的恐慌主要是华尔街上的恐慌。“黑色星期五”发生在1869年的9月。它的起因就是由于长时间的投机冲击波,内战之后股价已经升到了极高的价位,而投机却正是方兴未艾。当时的利率是自1857年和1860年以来最高的水平。1873年的市场恐慌是内战以来最严重的一次,它是由于战争带来的货币大规模扩张所致。不过,过度投机也是产生恐慌的主要原因之一,当时的利率也高过了1857年之后的任何时期。

1873年9月18日,杰依·库克金融公司(J.Cook)、国家信托公司(NationalTrustCompany),联合信托公司(UnionTrustCompany)和其他银行的相继破产倒闭给金融业带来了严重问题。1873年9月20日,纽约证券交易所破天荒地关门停业,一直到9月30日总共休市了10天。那时的银行贴现率为9%,对于用纸币兑换贵金属货币的业务,银行也不得不推迟兑付。1884年市场产生恐慌的原因是股市的过度投机;黄金外流到欧洲,导致国家的储备量很低。这期间还发生过好几宗重大的破产案,其中就有格兰特-瓦德公司的倒闭。在恐慌爆发的前几年中,短期贷款的利率一直居高不下,1882年达30%,1883年为25%,1884年是18%。1890年的恐慌大体也是源自于过度投机和高利率。1889年短期贷款的利率又高达30%,而1890年这个数字更是攀升到了45%。商品的价格降到了内战以来的最低水平,助长了经济萧条的产生。而伦敦巴林兄弟银行(BaringBrothers)的倒闭更是对这次恐慌的爆发起到了推波助澜的作用。1893年的市场恐慌大致还是高利率的产物。1892年的短期贷款利率高达35%,1893年为15%。低廉的商品价格,特别是小麦、玉米和棉花的低价导致了大批企业的破产。1896年的恐慌来自于布莱恩的白银短缺和人们对金本位制度是否会动摇的担忧。然而商品价格的走低也在很大程度上引发了这次恐慌,因为全国经济形势普遍很差,并且这种情态也已经维持了多年。短期贷款的利率竟然达到了125%,这在当时看来是从内战以来的最高利率水平。股市均价在8月8日跌到了极低的点位,随后开始回升,在麦金利当选总统后,股市也迎来了麦金利繁荣时代,这波涨升在当时称得上是历史上最大的一次牛市行情。1901年股市的恐慌发生在5月9日,起因是北太平洋公司股票的囤积战。

1901年北太平洋公司股票的囤积战

股市在经过了这次恐慌之后有过反弹,但总体来讲,在接下来的几年里一直是走下坡路。

1903年和1904年的恐慌主要是由于那些未被市场消化的证券和政府对铁路公司的打击。1903年短期贷款的利率为15%,而到了1904年就低至1%,并且在这一年之中,该利率也没有超过6%。老罗斯福在大选后又一次担任总统,而经济状况从1904年下半年也开始转暖,一轮牛市行情在1905年和1906年展开,股价上升到了自麦金利繁荣时代以来的最高位。1907年的市场恐慌被称作“富人的恐慌”,它也是高利率、投机过度和反托拉斯,以及已故的西奥多·罗斯福总统在当时采取的大棒政策和针对铁路公司的立法共同作用的结果。1907年10月短期贷款的利率高达125%,而恐慌状况也达到了极致。银行被迫在全国范围内延迟对金属货币的兑付。1910年到1911年的恐慌或者说是萧条,主要是源自于《谢尔曼反托拉斯法》,因而这个时期又被称为反垄断时期。

标准石油公司被勒令解散,美国钢铁公司也遭到了解散诉讼,后来该诉讼告负。1910年短期贷款的利率是12%,股市的市价在7月跌到了最低的点位。货币状况在1911年稍有缓解,短期贷款的利率降到了6%以下。1914年市场恐慌是由于世界大战的缘故,并导致纽约证券交易所从7月31日一直休市到12月15日。但是即便没有爆发战事,这个国家也会出现恐慌和经济萧条,因为当时的商品价格已经在低位维持了很多年,经济状况普遍出现恶化。1912年的利率就已经很高了,短期贷款的利率达到了20%,而在1913年和1914年,短期贷款的利率为10%。世界大战爆发的时候,欧洲人持有大批华尔街的股票,因而他们的大量抛售让纽约证券交易所被迫关门。这场战争让金钱和生意都流入了美国,物价开始上涨,也为美国本土经济起到了助推作用,随后股市迎来了一轮繁荣期。

股票的价格在1916年秋达到了高位,投机又开始过度,短期贷款的利率达到了15%。有人开始出货了,这也就引发了1917年的市场恐慌。它是战时繁荣期内人们过度投机的结果。而在战后,另一波疯狂的投机潮发生在1919年,并在当年的11月达到了顶峰,接下来股市展开了一轮恐慌性的下跌。1919年10月和11月的利率高达30%,1920年的秋天为25%。1920年和1921年的恐慌主要由于“冻结贷款”和商品价格下跌造成。全国的商户都积压了很多高价买来的货物,而银行则是放出了太多的贷款。

在1921年恐慌之后,曾经有过一段很长的繁荣期。短期贷款的利率从1922到1928年一直也没有超过6%,而在1924年和1925年期间,短期贷款利率更是低至2%。无论是从华尔街还是单从股市来说,1923年和1924年都不能算是恐慌之年。这段时间只不过是简单的回调时期或休整期而已,这个时期之后,股市又迎来了一波大牛市行情。当柯立芝在1924年11月大选再次成为美国总统后,经济状况开始稳步好转。长时间宽松的货币政策与经营活动的扩张都催生了股票历史上最大的牛市,这也是自1869年9月见顶的那轮牛市,和1898年到1906年的麦金利繁荣时代以来持续时间最长的一轮牛市。

1929年华尔街上的恐慌——这次恐慌之所以会爆发,不光是因为美国人在疯狂地赌博,外国人也在狂赌。全世界都在美国的股市中下注,人们不顾股价高低一律吃进,纸面财富在短时间内制造。无论是侍应生还是千万富翁都投身股市,史无前例的投机潮过度得无以复加。经纪人的贷款继续攀升,一直到800万美元之上。据保守估计,全国还不上用于买卖股票的贷款要超过300亿美元。当股价达到顶部时,纽约证券交易所全部股票的总市值高达1000多亿美元。债券价格在1928年开始下跌,利率也开始提高,而这也是牛市行情即将结束的第一个警示。1928年短期贷款的利率是13%,到了1929年升到20%。联邦储备银行发布的警告也无人理睬。

1929年华尔街上的恐慌

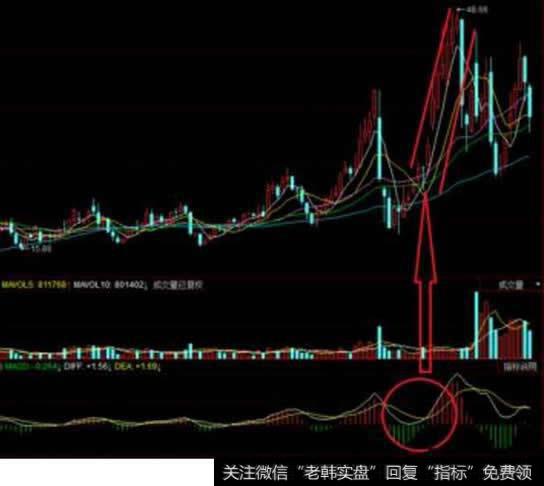

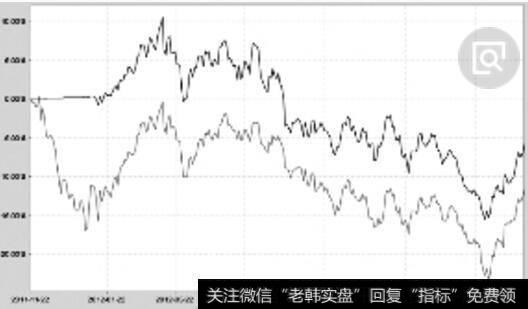

1929年创下了纽约证券交易所历史上新股上市的最大流通量,所有这些都需要大批资金。这轮大牛行情的最后阶段是如此之快,以至于连一次回调、有秩序的下跌,或是有秩序的抛盘都不可能。当每个人都满仓买入后,就开始抛售,没有人再想着去买股票,这样一来崩盘也就不可避免了。这波暴跌在历史上是最惨烈的,给公众造成的损失也是最大的。然而这次不仅是富人在恐慌,穷人也处在恐慌中,身家百万抑或千万的富翁们同那些外行的投机者们一起受难。在短短不到3个月内,500万、1000万、2500万、1亿或是更多的利润都付之东流了。大户们和小散户一样无法从股市中脱身,因为根本就没有人来买他们手中不得不卖的股票。9月3日这一天,平均指数达到了极高的点位,交易量大约为450万股,随后大盘从9月5日开始下跌,成交量在550万股左右,而在大盘见顶之前的很长一段时间,成交量都没有越过500万股大关。在10月4日出现回调的底部时,成交量约为550万股。在恐慌性暴跌的第一天,即10月24日,成交量为1289.4万股。10月29日这个股市历史上最黑暗的日子,成交量达到了1641万股;10月28日的成交量在911.2万股;10月30日的成交量为1072.7万股;11月12日的成交量是645.2万股;11月13日大盘见底,交易量为776.1万股。在形成这个底部后,日成交量一直没超过550万股,直到4月3日才再一次接近600万股关口。

道琼斯30种工业指数从9月3日开始的波动也很有看头,我注意到它从9月3日的顶部381点,经过第一轮下跌后,在10月4日跌到了325点,30天内下跌了56个点。随后的快速反弹使平均指数在10月11日回到了363点,涨了38个点。而到了10月29日,指数下跌至231点,从10月11日算起,跌去了132个点,如果从9月3日开始算的话,就是跌了150个点。在两天的反弹之后,指数上升到273点,涨了42个点。11月13日,指数创下了极低的199点,比10月31日时的点位低了74个点,而比起9月3日的点位总共低了181个点。后来的一轮反弹持续到了12月9日,将指数又带回到263点,从底部反弹了64个点。接下来又是一波下跌,一直跌到12月20日的231点,从12月9日算起的话,跌去了32个点。随后就是一些小幅的反弹,股价逐渐走高,直到1930年4月17日,平均指数涨到了294点,从1929年11月13日的极低点位算起,上涨了95个点。

2019-07-30

2019-07-30

![[中线的性质]中线秘岌:筹码突破的威力](http://www.zcaijing.com/res/146155.jpg)

![[恐怖的阿肥]恐怖的炒金陷阱:80万不到半年亏42万 “抢钱行情”却“被抢”](http://www.zcaijing.com/res/145936.jpg)