与动量效应的测试相似,在对反转效应进行测试时,分别以P(P=1,2,…,24)个月为形成期,以Q(Q=1,2,…,12)个月为持有期,验证P个月内累计收益率最低的一组股票在接下来Q个月内的表现(下文中将形成期为P、持有期为Q的反转组合记为(P,Q)反转组合)。

由于A股市场目前仍为单边市,不能卖空,这里仅对买入方向进行单边测试。为了增加样本容量及规避时点选择对测试结果的影响,对测试样本进行逐月滚动,即在每个月均对上述所有的(P,Q)反转组合是否存在反转效应进行一次测试。

为了使所有的(P,Q)反转组合具有相同的测试样本数量,分别选择2002年1月至2008年6月的每个月第一个交易日作为组合构建时点,因此对应于每一(P,Q)反转组合的测试样本共有78个。

在每一个测试时点对于每一对(P,Q)反转组合均按下列流程进行测试:

(1)确定待选股票池。选择组合构建时点全部A股股票,剔除连续停牌股票及形成期初未上市的股票后,剩下的股票进入待选股票池。

(2)构建股票组合。将待选股票池中的股票分别按照测试时点前P个月的累计收益率从小到大排序,选取排名前1/5的股票等权重构建反转组合,并以待选股票池中全部股票等权重构建基准组合。

(3) 收益率计算。持有组合至Q个月后的第一个交易日,计算反转组合及基准组合在Q个月内的累计收益率,分别作为(P,Q)反转组合及基准组合对应于这一测试时点的收益率,以反转组合收益与基准组合的收益率的差作为(P,Q)反转组合这一样本的超额收益。

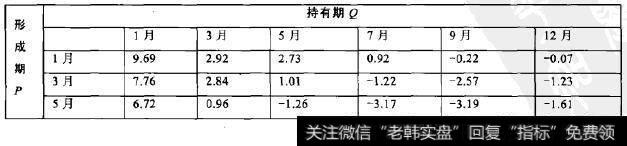

在所有的测试时点均测试完成后,分别计算每一对(P,Q)反转组合的所有样本的平均超额收益,作为(P,Q)反转组合的超额收益;同时,计算在所有样本中超额收益为正值的样本所占的比例,作为(P,Q)反转组合战胜基准的频率。具体测试结果如表2-19所示。

表2-19 反转组合相对基准的平均年化超额收益(部分)

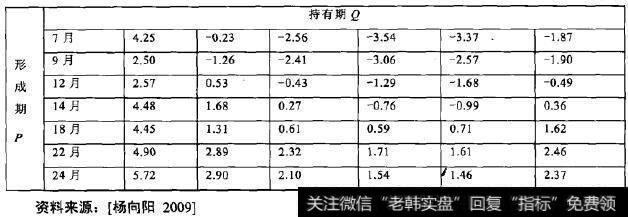

反转组合相对基准的平均年化超额收益(部分)续表

从超额收益角度来看,形成期P为1或2个月、持有期Q为1个月时,反转组合可以取得较高的超额收益(年化后9%以上),当形成期P或者持有期Q过长时,反转组合超额收益显著变小或者没有超额收益。

从战胜基准的频率角度来看,测试结果显示(出于篇幅原因,这里没有列出数据)共有3对不同形成期P和持有期Q的组合战胜基准的频率在60%以上,这3对组合均是短期组合,分别为(l,l)反转组合、(2,l)反转组合及(1,2)反转组合。

综合超额收益和战胜基准频率两方面因素可以看出,形成期P为2个月、持有期Q为l个月的反转组合从整个样本来看效果最佳。

2019-07-30

2019-07-30

![[中线的性质]中线秘岌:筹码突破的威力](http://www.zcaijing.com/res/146155.jpg)

![[恐怖的阿肥]恐怖的炒金陷阱:80万不到半年亏42万 “抢钱行情”却“被抢”](http://www.zcaijing.com/res/145936.jpg)