低PB、低PE的情况往往发生在熊市的末期反映了市场的“去泡沫化”卓有成效。有时其也反映在一些经历了经营拐点的企业同时达到了价位调整的低点。比如,巴菲特自1989年开始购入富国银行时候的股价只有5.3倍的PE和1.2倍的PB,需要注意的是,这种“低”有时是建立在企业的业绩还未充分反映经营困境基础上的。就以富国银行为例,在巴菲特买入的3年后,其业绩比1990年大幅下降了70%以上——这种业绩的一次性大幅下降,这自然就将原来极低的市盈率向上抬升了。

这一点思考同样适用于当前的A股市场。撰写过程中,银行,地产为首的极低估值的板块引发了市场的激烈争论。在2010年的博客中我曾经对这一现象提出过一个疑问:作为典型的周期性行业,地产和银行企业在当前依然保持着很好的盈利增速和历史最高水平的ROE,从常识来看,这是否代表了真实经营环境的“底部”?而如果这种典型的高杠杆型生意尚未表现出必要和某种程度上必然的业绩回归,那么当前的这种“低估值”又是否真的能得到很好的估值修正呢?

这些企业经过了更加低估值的压迫。对此现象,我也曾在与朋友的交流中,谈到市场有效性和无效性的问题。我仔细回顾了巴菲特投资富国银行及涅夫投资花旗银行的过程,他们都曾以极低的估值(首次购买分别是5倍PE和7倍PE左右)买入,但之后几年富国和花旗银行都确实遭遇到大幅的盈利下滑。虽然之后多年两个企业最终恢复了生机并带来巨大的回报,但这也说明当时市场给予的低估值确实是“有效的”。而目前持续了近4年的银行股的低估值却并未遭遇真正的盈利危机,这么看来市场似乎非常的“无效”。

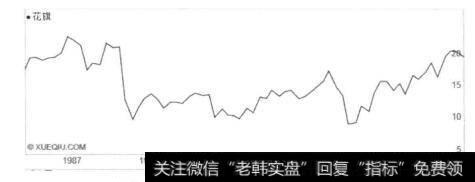

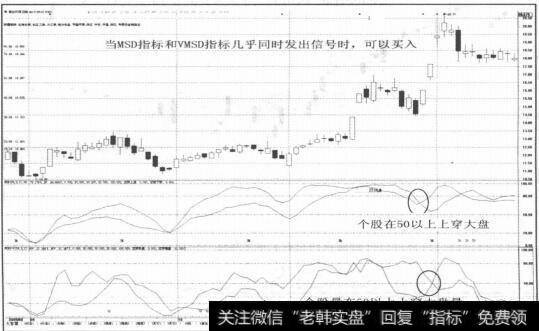

图34 花旗银行在1987年到1992年间的股价走势

试想,一个重仓了的普通投资者,本来觉得遇到千载难逢的低估值买入机遇却换来近5年亏损75%的结果,会作何感想,尹涅夫的最终成功,不仅仅在于强大的抗压力,也在于仓位的控制(在大幅下跌后始终有加仓的能力)。从这里可以再一次领悟到,以精明和对价格极度挑剔的格雷厄姆在投资低估值的困境型企业时,不止一次地提醒要分散投资的意义所在。

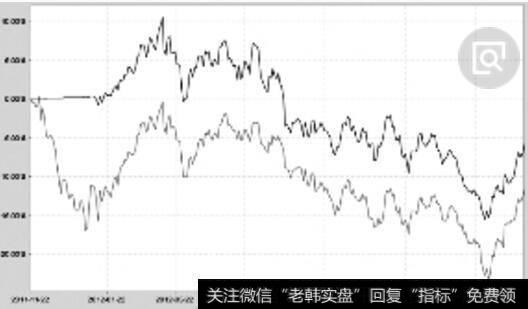

2019-07-30

2019-07-30

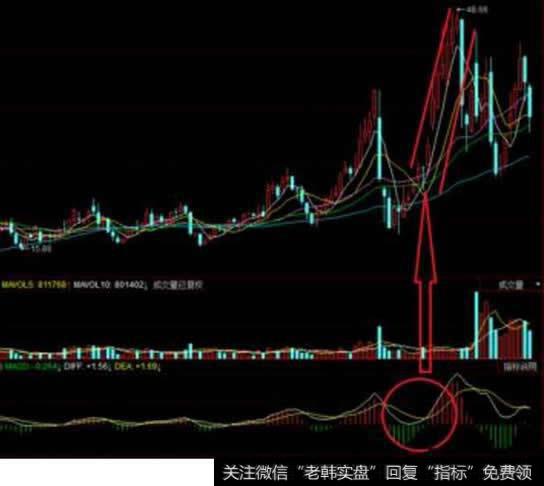

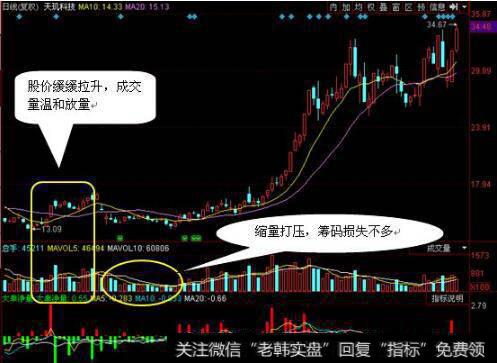

![[中线的性质]中线秘岌:筹码突破的威力](http://www.zcaijing.com/res/146155.jpg)

![[恐怖的阿肥]恐怖的炒金陷阱:80万不到半年亏42万 “抢钱行情”却“被抢”](http://www.zcaijing.com/res/145936.jpg)