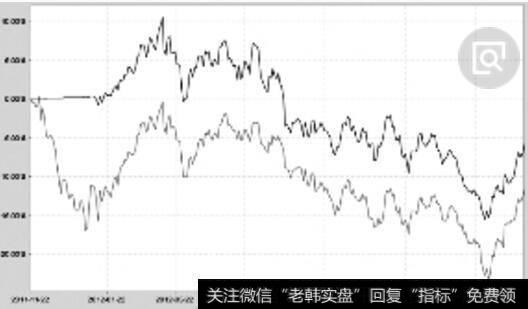

但是近年来这种局面有所改变。上图反映了自1998年以来,股票和债券价格的短期相关系数出现了剧烈变化。在这段时间内,股票价格与政府债券价格是成负相关关系的。从1997年到2001年,世界市场被亚洲金融危机、日本经济萧条和“9. 11”事件严重影响。货币市场的崩溃与商品价格下降同时发生,这与20世纪30年代通货紧缩盛行、政府债券是唯一增值的资产的情形产生了惊人的相似之处。当经济动荡影响股票和其他金融资产时,国际投资者纷纷涌向了美国政府债券市场,于是美国政府长期债券就成为那些担心股票市场彻底崩演的投资者的“安全避难所”。

尽管亚洲金融危机消除、日本经济日益复苏,但投资者因为股票价格陡然下跌而纷纷涌入美国长期国库券市场的趋势仍然没有改变。尽管中央银行已经采取措施帮助企业渡过通货膨胀的难关,但在金融危机产生时,政府债券仍然是躲避风险的安全岛。

但一个尚未解决的问题是,债券是否也能在长时期内,特另提通货膨胀的阴影再次逼近时,成功地分散风险。因为投资者寻找短期的避难所而发行的国库券溢价意味着政府债券的回报率将会变低,所以对于长期投资者而言,它们将不再有吸引力。

有效边界

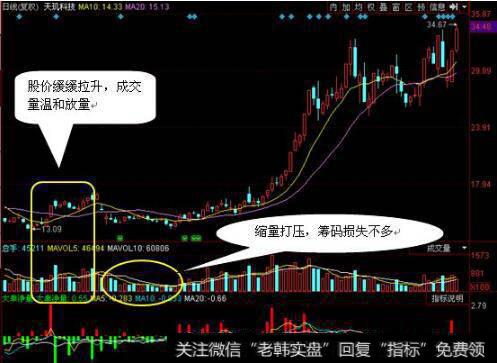

现代资产组合理论描述的是投资者如何通过改变资产组合来规避风险增加收益。图2-5根据过去200年来的股票和债券的历史回报率绘出,描述了在1-30年不同持有年限内股票和债券不同比例的资产组合的风险和收益。

图2-5不同持有期限下的风险一收益置换曲线(1802一2006年12月)

每条曲线底部的方框代表了全部由债券组成的资产组合的风险和收益,而曲线顶部的叉号则代表了全部由股票组成的资产组合的风险和收益。曲线的实心圆点代表了股票和债券组合所能达到的最小风险。连接这些点的曲线表示从100%债券组合到100%股票组合的所有组合的风险和收益。这条曲线就叫做有效边界,它是现代资产组合理论的核心所在,也是构建资产配置模型的基础。

投资者可以通过改变股票和债券的不同比例来实现这条曲线上的不同风险和收益的组合。沿着曲线向上移动表示增加股票的比例,相应减少债券的比例。当我们在100%的债券组合中加入股票,则可以预期收益增加的同时风险降低,对于投资者来说这是一个相当不错的组合。但是当达到风险最低点时,如果再增加股票的比例,收益会增加,但也伴随着额外的风险。

有效边界曲线上任意一点的斜率代表该点组合方式下风险和收益的比值。通过寻找长期有效边界曲线上与一年期有效边界曲线上斜率相同的点,就可以确定所有持有期限内的相同风险收益比值的资产组合。

适当的资产配置方式

在一个投资者的多样化投资组合中,股票投资所占比例应该多大呢?答案请见表2-2。这个根据标准投资模型所构建的投资组合综合考虑了投资者的风

险承受能力和持有期限。在这里分析四类投资者;不关心收益,只考虑最大资产安全的极端保守主义者,能承受较小风险来实现额外收益的保守主义者,风险中性投资者。愿意承受巨大的风险来换取超额回报的冒险主义投资者。

表2-2资产配置选择:基于所有历史数据推荐的资产组合中股票的比例(%)

我们推荐的组合方式随着持有年限的增加,股票所占的比例应该显著增加。从过去200年股票和债券历史回报率来看,如果投资年限超过30年,极端保守主义者愿意持有3/4的股票,因为在较长时间内,以货币购买力衡盘的股票要比债券安全得多。在这样长的期限内,即使是保守主义者也应该持有90%的股票,而风险中性的投资者和冒险主义投资者则可以持有100%的股票。投资者在长期投资组合中持有100%的股票的基础上,通过卖空或者融资买入全部由股票构成的资产组合就能达到上述比例。

在给出了这些奇怪的结果之后,相信投资者会对资产组合理论中并没有考虑到投资年限的问题感到疑惑。这是因为现代资产组合理论建立时,那些学院派的教授们还在相信证券价格的随机漫步理论。正如前面提到的,在随机慢步假设下,各种证券的相对风险并不随着投资年限的不同而改变,所以资产组合的分配比例不取决于持有期限的长短,但当股票回报率出现均值回归现象后,投资年限就成为资产组合理论中非常重要的一环了。

2019-07-30

2019-07-30

![[中线的性质]中线秘岌:筹码突破的威力](http://www.zcaijing.com/res/146155.jpg)

![[恐怖的阿肥]恐怖的炒金陷阱:80万不到半年亏42万 “抢钱行情”却“被抢”](http://www.zcaijing.com/res/145936.jpg)