道氏理论的反应滞后有的时候,它体现在有些过火的说法里:“道氏理论不用说是一个不错的防火系统,每有一次主要运动,它都让投资者躲开前1/3和后1/3,有的时候甚至不存在中间的1/3!”或者,举一个具体的例子,从1942年开始有一轮基本牛市,当时工业指数在92.92点,这个牛市结束于1946年,当时工业指数在212.50点。总的增值是119.58平均指数点,但是,严谨的道氏理论家在工业指数达到125.88点之前是不会买进的,而且,在价格跌到191.04点之前是不会卖出的,因此,最多也只能抓住65点,或者说,比整个运动的半数好不了多少。对

这个具体的结论是没有什么可以争辩的。不过,对这个总的反对意见的回答是:“你不妨试试看,去找出这么一个人,他在92.92点(或者甚至是在这个水平的5点上下)买进股票,然后,在其间的年份里百分之百地持有他的股票,最后在212.50点或者这个价位5点上下卖掉他的股票。”读者不妨试试。

事实上,他会发现,要想找到十来个比道氏理论表现更好的人,都是非常困难的。

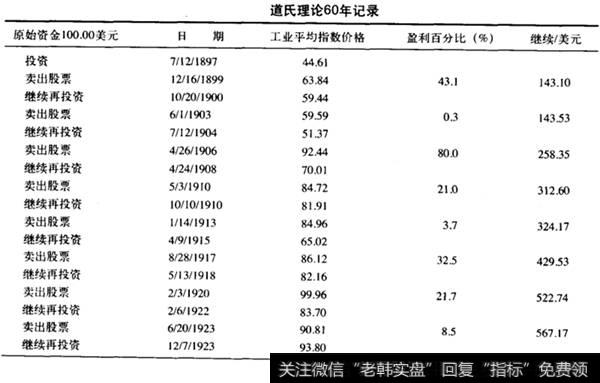

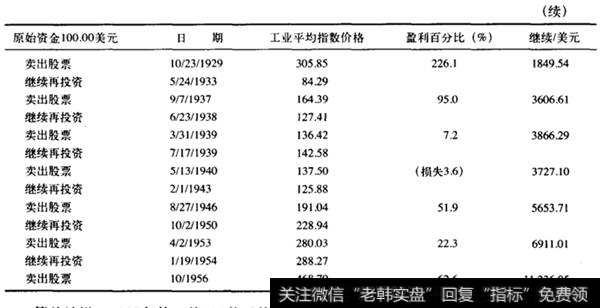

过去60年的总的钱数记录也许是一个更好的答案,因为它包括了至今为止牛市和熊市中的所有已知的机遇。

我们要感谢理查德·杜兰特(Richard Durant)让我们在这里引用上面的计算表格(见上表),这个表格从理论上假设有一笔100美元的资金在1897年7月12日投资在道琼斯工业指数的构成股上,当时,根据道氏理论,出现了一轮基本牛市的信号,其后,只要而且只有在道氏理论明确地确认了主要趋向发生变化的时候,这些股票就被卖掉和重新买进来。上表显示的是投资的结果。

简单地说,1897年的一笔100美元的投资,到1956年就变成了11236.65美元,需要做的,只是每当道氏理论宜布出现一轮牛市的时候就买进工业平均指数的构成股,将它们一直持有到道氏理论宜布出现一轮熊市。在这一阶段中投资者买进了15次,卖出了15次,或者说,大约平均每2年做一次交易。

这个记录并不完美。它显示出一次亏损的交易以及三次再投资时买进的价格高于先前的卖出价格。不过,即使如此,它几乎不需要为自己辩护!此外,它没有将手续费和交易税考虑在内,不过,它也没有将投资者在持有股票期间可以得到的股息考虑在内,不用说,这些股息会使得这笔基金增值许多。

为了向那些相信“买进好股票,将它们束之高阁”的人说明道理,让我们来做一个比较。一方面是表5-1-所显示的结果,另一方面是在工业指数50年中最低价位时买进股票,在价位最高时将它们卖掉的做法,这样就只有一次买进的交易和一次卖出的交易。最低点位是在 1896年8月10日的29.64点,最高点位是60年后1956年4月6日的521.05点,100美元在最低点位买进,最高点位卖出,只能变成1757.93美元,作为对比,从一个严格的道氏理论的程序中可以产生的是11236.65美元。

2019-01-12

2019-01-12