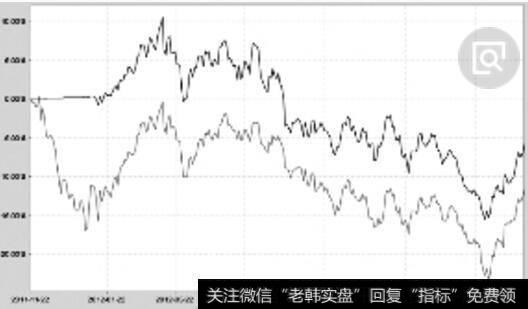

由于市场风格轮动,保持单一的投资风格并不一定是最佳的投资策略,积极的风格转换策略有助于提高投资绩效。风格转换主要涉及两个问题,即在何时进行风格转换,以及风格转换能否弥补交易成本。

风格转换策略模型实际上是在建立了一系列基本预测变量的基础上,寻找一个适用于风格转换的合理模型。

从已有文献看,主要有以下3类方法:

(1)将风格相对收益率对相关变量进行回归。但由于建立精确关系较为困难,因此这种方法基本被排除。

(2)Markov Switch模型。该模型主要关注相对收益率的历史表现(按照Levist的变量分类办法,这些指标主要是技术变量),并不关注其他基本经济变量,因此这种方法可能遗漏了很多可用信息。

(3)Logistic概率模型。在任意时点,风格转换的结果无非有两种,即转换或不转换。如果预期下期某类风格占优,则将现有风格转化为占优的风格。

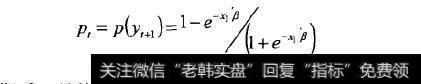

标准Logistic模型如下:

其中,如果构建期后一月份的某风格(如价值股)收益率大于另一风格(如成长股)收益率,则yt+1=1,否则yt+1=0。建立递归预测方法,当构建期往后延伸时,则形成时间序列y1,y2,…Yr。

在建立Logisti。预测模型前,需要首先选择n个可能的影响因素(宏观、基本面与技术面等),这可以通过逐步回归、主成分分析等方法选择。然后,利用Y对n个解释变量建立多元Logistic回归模型。可采用Jackknife method等检验方法对多元Logistic模型的稳定性进行检验,并确定模型最佳的判别点。比较按最佳判别点确定的风格转换策略所获得的收益,是否大于任何简单的买入并持有策略,若难以超越,则认为简单的买入持有策略为最佳策略;若超过,则考虑交易成本后的最佳转换风格的交易策略。其中,如果构建期后一月份的某风格(如价值股)收益率大于另一风格(如成长股)收益率,则yt+1=1,否则yt+1=0。建立递归预测方法,当构建期往后延伸时,则形成时间序列y1,y2,…Yr。

在建立Logisti。预测模型前,需要首先选择n个可能的影响因素(宏观、基本面与技术面等),这可以通过逐步回归、主成分分析等方法选择。然后,利用Y对n个解释变量建立多元Logistic回归模型。可采用Jackknife method等检验方法对多元Logistic模型的稳定性进行检验,并确定模型最佳的判别点。比较按最佳判别点确定的风格转换策略所获得的收益,是否大于任何简单的买入并持有策略,若难以超越,则认为简单的买入持有策略为最佳策略;若超过,则考虑交易成本后的最佳转换风格的交易策略。

2019-07-30

2019-07-30

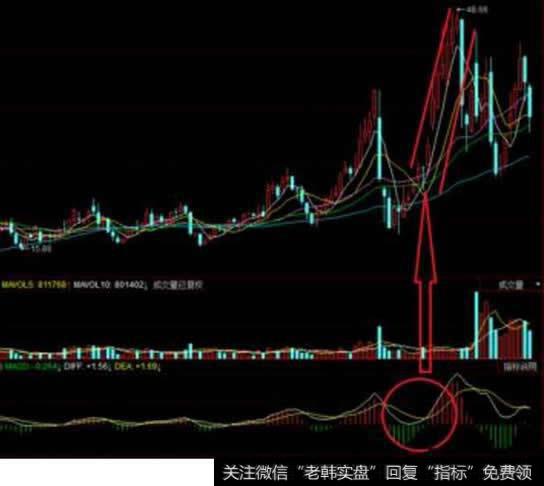

![[中线的性质]中线秘岌:筹码突破的威力](http://www.zcaijing.com/res/146155.jpg)

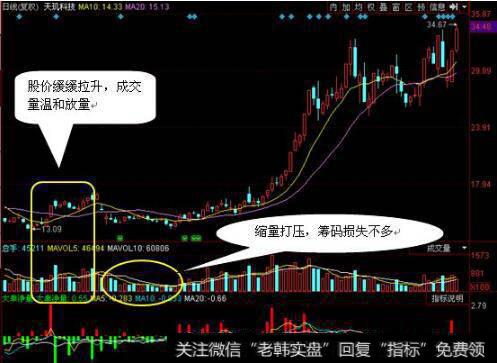

![[恐怖的阿肥]恐怖的炒金陷阱:80万不到半年亏42万 “抢钱行情”却“被抢”](http://www.zcaijing.com/res/145936.jpg)