对于二级市场上的投资者而言,大多数情况下我们是通过对股票的买入和卖出之间的差额实现主要的盈利的目的——所谓的企业价值并非在一个封闭的环境内的自我评估,而必须通过“市值”这一途径来予以实现,而市值的构成既包含了企业当前可见的盈利水平,更包含了市场整体对其未来的预期。这就不可避免地要处理好“企业”与“股票”之间的关系,或者说在股权拥有者与股票投资者二者之间保持一个恰当的立场。

西格尔教授对此有一个著名的论断:一只股票投资的长期收益率不完全依赖于所投资公司的实际增长率,而是取决于该增长率与投资者预期之间的差值。也就是说。1个实现了当年业绩30%这么漂亮增长的企业完全可以让你亏钱——如果市场已经对这个企业产生了应该实现60%以上增长的预期。

那么预期的表现形式是什么呢?

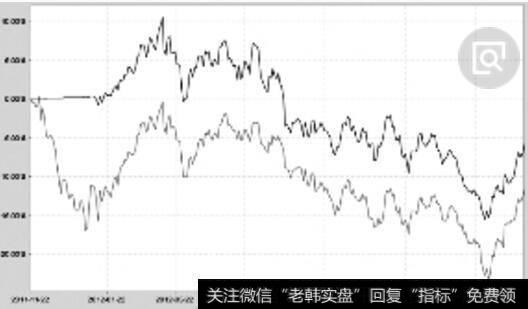

答案是估值也就是市值相对于利润的溢价。不管是依据市盈率也好,市净率也罢,或者是另外的什么估值指标,估值基本上都是以企业盈利的某种倍数关系进行定价的。一个企业的每股盈利如果为1元,那么它的估值倍数可能被市场定为5倍、也许15倍,也许35倍甚至更高(比如在2007年到2012年的5年间,A股银行的估值就经历了比这个区间更大的波动),相对于这个企业同样的盈利基础它的市值就在5元、15元、35元或者更高之间转换。显然,这几个结果间最高达到7倍的差值,既反映了股票与企业的差异,也反映了投资者盈利和亏损的惊人波动区间。

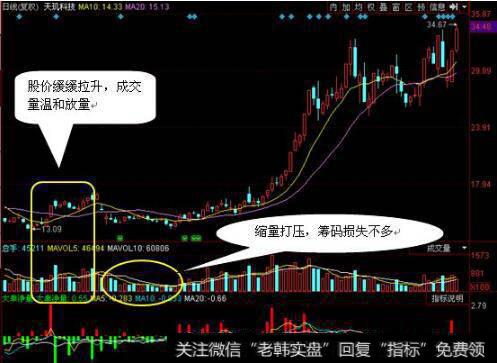

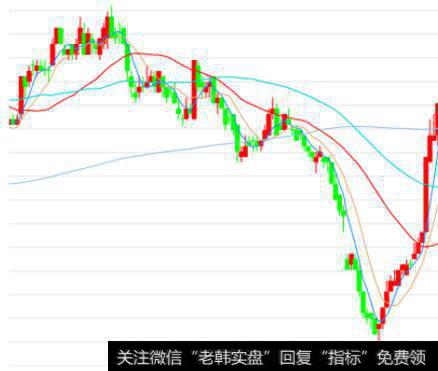

由于那些业绩快速增长的企业总是能激发市场更多的想象力,所以这类企业的股票经常会被演绎到一个相当高的估值水平。这时即使企业真的高速增长也需要很长时间来熨平高估值,而如果增长达不到市场的期望就很可能立刻受到估值下降的巨大杀伤力。这就是著名的“增长率陷阱”概念。

对此曾有学者将其比喻为在一个跑步机上的游戏:预期推动着跑步机越转越快,无论这个企业是多么伟大的运动健将,终将倒在不断加速的跑步机上。英特尔公司在预期最高的1999年曾经达到过100倍以上的市盈率,那之后虽然利润连年增长股价却至今只有高峰期的一半儿,只因为现在的估值已经只有10倍多。

那种认为只要企业在正常经营,或者企业不但在正常经营而且未来还可能创出经营的新的高峰,只要存在这种良好前景就可以不顾市场的变化而一味持有的观点是包含着巨大的潜在风险的,因为它过于无视市场的定价本质和二级市场投资盈利的现实途径。

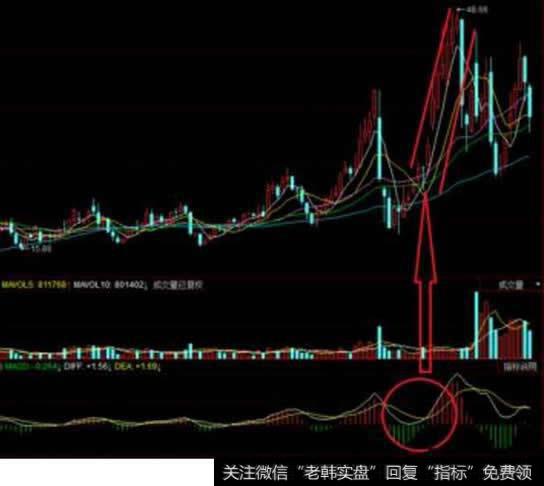

理解这一点的关键是认识到企业时间与证券时间的时差效应。企业的内在价值或者基本面的改善通常是缓慢的,把一个业务从酝酿到做大做强是一个漫长复杂的过程。但证券市场却在每个工作日进行着频繁的定价工作。值得注意但又经常被忽视的一点是:企业经营与证券市场一样都具有或多或少的周期性,但企业的经营周期又未必与证券市场的情绪周期完全一致。企业本身的经营周期已经具有足够大的业绩波动,而证券市场的情绪周期更具有异常强大的放大作用。上述现象最典型的例子就是“戴维斯双杀或者戴维斯双击”。下表提供了几种常见的企业盈利与市场定价关系导致的中长期收益率分布。

图7 企业盈利与市场定价关系导致的中长期收益率分布

2019-07-30

2019-07-30

![[中线的性质]中线秘岌:筹码突破的威力](http://www.zcaijing.com/res/146155.jpg)

![[恐怖的阿肥]恐怖的炒金陷阱:80万不到半年亏42万 “抢钱行情”却“被抢”](http://www.zcaijing.com/res/145936.jpg)