造纸板块的概念股共有25家,中顺洁柔是业绩较好的那家,此处的业绩好是同行比、历史比外加各种指标比对出来的。但是,好企业不等于好股票,如何给中顺洁柔估值,这个问题也很关键。

小主一向不推荐股票,用业绩较好的企业做例子,来介绍企业的基本面和估值问题,总强过用那些增长不稳定、排名不显眼的企业。

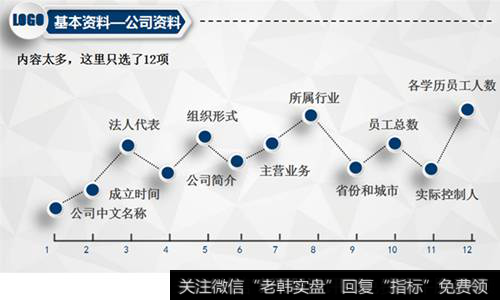

一、公司基本资料:我们看的只是两三点

一家上市公司的基本资料包括公司资料和证券资料两个板块,证券代码、上市时间、主营业务只是其中的几个点而已,但一叶障目,不见泰山,人们会把自己看到的“点”当成是整个“面”。

详细的见下图。

基本资料之公司资料

基本资料之证券资料

不是弄了玩的,上面两张图片就是两个小的分析模板。不管分析哪些东西,分析的内容都可以组成一个小系统。

二、用财务分析筛选出来的中顺洁柔

股本指标和股东指标,风险分析,董监高的资料,甚至机构调研的频率都是基本面分析中的一个板块,但不论企业用了哪些人做了哪些事,最终都得在报表上体现出来,有实打实的数字对业绩进行陈述,企业的经营才算有始有终。

这时候又得看财务分析了。

1、净资产收益率:我要加权、扣非、复合的

Roe这个指标很好用,杜邦分析的确很综合,所以有的人就担心,大家都知道了Roe都去用,不就把这个指标用滥了么,大家都用Roe去选股票,我还有什么优势。

只说一句:巴菲特给股东的信传了那么久,也没见有第二个巴菲特。

根据行业分类,造纸板块我共筛选出了24家上市公司,其中:

上市最早的是广东甘化,1993年成立1994年上市;

上市最晚的是集友股份,1998年成立2017年上市;

中顺洁柔在1999年成立2000年上市,是国内首家在A股上市的生活用纸企业。

然后按照净资产收益率(加权、扣非)从高到低对这22家企业进行排名,中顺洁柔2016年净资产收益率=9.77%,排在第五位。此外,中顺洁柔三年来净利润的复合增长率=36.31%(扣非),成长性不错。

别问为什么不选Roe更高的太阳纸业。只看一个指标,你会这样么?

2、毛利率和净利率:一个都不能少

毛利率高就了不起么?不服可以提高售价或者降低成本,是试试它的难度;

净利率高就了不起么?毛利率高但净利率却跑输了行业平均水平的企业见怪不怪。

中顺洁柔属于跑赢了行业平均却输给了行业排头大企业的那种。

①中顺洁柔的销售毛利率

=35.92%

>行业均值23.03%

>行业中值18.7%

并比太阳纸业高了14个百分点。

②中顺洁柔的销售净利率

=6.84%

>行业均值6.03%

>行业中值5.24%,

并比行业中值高了1.6个百分点。

3、成本费用率:谁最会过日子?

中顺洁柔的毛利率是最高的,为何净利率反倒落在了别的企业后面?是因为它成本费用消耗太大,它不会过日子?然并卯。会过日子不代表处处省钱该花的不花,而是把钱用的恰到好处,实现使用效率最大化。

但是因为如下三个原因,中顺洁柔叫人觉得它自相矛盾。

①中顺洁柔的销售成本率是这20家企业中最低的,成本控制的最好;

②中顺洁柔的期间费用率是这20家企业中最高的,又是费用控制的最不好的那家;

②中顺洁柔的期间费用率是这20家企业中最高的,又是费用控制的最不好的那家;

③中顺洁柔的销售费用占营业收入的比重是20家企业中最大的那家,这是其期间费用率最高的主要原因。

所以说中顺洁柔是一家很矛盾的企业:

一方面,它很大方,在销售上大把花钱,把营业收入的19个百分点都用在了销售上;

另一方面,它又很节约,销售成本只吃掉了营业收入的64%;

结果就是销售费用的投入取得了效果,中顺洁柔的毛利率遥遥领先于行业内其它企业;而且它的净利也不差,成本控制能力非其它企业可比。把钱用在刀刃上大概就是这个道理。

对这样一家赚钱有方花钱有道,且成长性可期的企业,你会怎样给它估值?

三、估值也讲究“现金流为王”

之前介绍过DCF估值法,但有人嫌太费劲,而且想自己动笔把估值算出来。我是个懒人,只想用现成的别人算好的数,比如说市现率。

市现率=市价÷每股自由现金流量

它代表的是,我们买了一只股票,用现金收回投资成本需要多少年。市现率越低 ,代表我们收回投资所需要的时间越短,这只股票就越值得投资。

换句话说,市现率越小越好。

相比于市盈率=市价÷每股收益,因为每股自由现金流量才是我们投资后实实在在到手的钱,所以说市现率比市盈率更可靠。

中顺洁柔的市现率=10.85,说明大约需要11年的时间就可以收回成本。

广东甘化的市现率=5854.47年,大概是说至少有生之年这笔投资是收不回来了。前面净利率的排名中,广东甘化是最高的。却是很不靠谱的那位。

但是中顺的市现率=10.85,这个值高了还是低了?

我们衡量市现率高低的标准就是“长期国债的市现率”,股票的市现率越是比长期国债的市现率小,越好。

假设10年期国债收益率,假设面值是100元,我们按3.25利率来计算。

那么长期国债的市现率

=长期国债的价格100元÷每年得到的利息3.25元

=30.77,

也就是说要是把钱去买国债的话,收回成本需要31年,这样来看的话,中顺的投资回收期就短了很多,利好。

四、总结

企业的基础资料包括公司资料和证券资料;

分析基本面要用到比率分析法,其中Roe屡试不爽;

估值的时候要用到市现率,但是要与长期国债的市现率作比较,股票的市现率不高于国债的市现率才好。

![[经营活动现金流量与主营业务活动的关系]经营活动现金流量与主营业务活动的关系](http://www.zcaijing.com/res/146296.jpg)

2019-07-30

2019-07-30

![[企业现金流量分析]现金流量分析解读](http://www.zcaijing.com/res/146292.jpg)

![[杜邦分析方法]杜邦分析方法简介](http://www.zcaijing.com/res/146065.jpg)