均衡价差测算

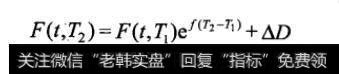

从理论上看,不同合约间价差会收敛并趋向于均衡价差,这就是同一标的指数的不间交割月股指期货合约之间存在着的一种平价关系,即远月合约的价值应该是近月合约价值按照远期利率进行复利后加上一个均衡价差,其理论值可以参考不同合约间的平价计量模型:

其中:

(1)T1为近期合约到期日,T2为远期合约到期日。

(2) F(t,T1):到期日为T1的近月合约在t期的价格。

(3) F(t,T2):到期日为T2的次近月合约在t期的价格。

(4) ƒ:T1到T2的无风险利率(年利率根据时间期间换算)。

(5)△D:同一标的指数不同交割月合约的均衡价差。

股指期货的同一标的指数的两个不同交割月期货合约之间夸在一个均衡价差,跨期套利的成功率和收益率与该均衡价差的确定密切相关,但这一均衡价差并非固定不变的。现实中,它除受到利率影响外,还受到诸多其他市场因素的影响,如股票现货交易的活跃程度、宏观经济政策变化、市场冲击成本及投资者预期和情绪等众多因素。因而即使是同一标的指数的任意两个不同交割月合约的均衡价差也各不相同,甚至同一标的指数的两个交割月合约在不同时期的均衡价差也并不一致。

![[散户之家]散户制胜操作策略探索](http://www.zcaijing.com/res/146252.jpg)

2019-07-30

2019-07-30

![[一个普通猎人的工作日记]一个普通散户的炒股原则](http://www.zcaijing.com/res/145258.jpg)

![[连体形]箱体形态的操作策略及主要特征](http://www.zcaijing.com/res/144925.jpg)

![[股市止损37定律]止损是股市投资中关键理念](http://www.zcaijing.com/res/144725.jpg)