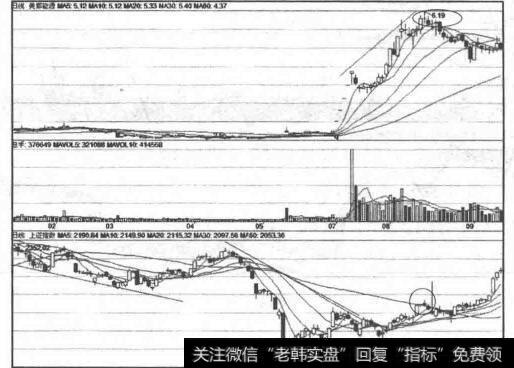

1990~2006年间,遵循道琼斯指数移动平均策略的投资者并没有获得好的收益,但是相同的策略在纳斯达克指数上却成绩斐然,这是值得我们往意的。从表17-2中可以看到,自1972年以来,择机策略的年均回报率比长期持有策略高出约5个百分点,而自1990年以来,则高了近4个百分点。市场择机者又一次在保证低风险的情况下获得了高收益。

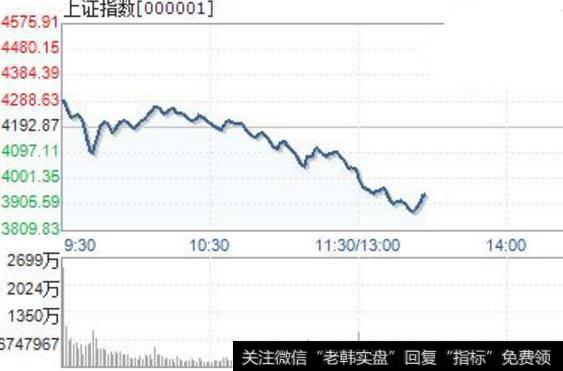

最重要的是,移动平均策略可以帮助投资者在大牛市时选择进人市场,而在大熊市时选择退出市场。这一策略在1999~2001年间科技股泡沫时期表现尤为出色。根据择机策略,投资者应该在1998年11月2日纳斯达克指数为801点时入市,并在2000年3月10日市场达到5 049点的峰值时退出。在几次进出市场之后,投资者应该在2000年9月11日纳斯达克指数达到3 896点时退出股市,然后到2001年12月5日再次入市,那时候的纳斯达克指数仅为2 046点,比2000年9月11日时低了近50%。在这15个月内,奉行择机策略的纳斯达克指数投资者就能避开自1929~ 1932年股灾以来最大的一次熊市。

收益和损失的分布

毫无疑问,即使将交易成本考虑在内,200日移动平均策略也可以帮助投资者避免大额损失。但同时,这一策略也让投资者遭受了一些小小的失败。图17-3比较了1886~2006年间将交易成本考虑在内时道琼斯择机策略和长期持有策略年度损益分布的不同情况。正如上文所述,择机策略可以帮助投资者在大部分的牛市中获利,并有效避开大多数的熊市,但是这一策略仍然不可避免地会给投资者带来一些小的损失。这些损失通常都发生在市场变化并不完全按照某种趋势进行的时候。尽管我们设定了1%的变化幅度来降低投资者出人市场的频率,但在市场趋势尚不明朗的时候,投资者就会频繁买卖股票,导致交易成本的增加,有时候还会让投资者遭受一些损失,如2000年。

图17-3显示的收益分布与那些奉行购买-持有策略的看跌期权购买者的收益分布相似。正如我们在第15章提到的,购买股指看跌期权就像购买了-份股市保险一样,但是买方必须支付期权费。同样,奉行择机策略的投资者在避免了严重股市下跌的同时,也必须承担因为频繁出人市场产生的许多小的损失失去。

![[散户之家]散户制胜操作策略探索](http://www.zcaijing.com/res/146252.jpg)

2019-07-30

2019-07-30

![[一个普通猎人的工作日记]一个普通散户的炒股原则](http://www.zcaijing.com/res/145258.jpg)

![[连体形]箱体形态的操作策略及主要特征](http://www.zcaijing.com/res/144925.jpg)

![[股市止损37定律]止损是股市投资中关键理念](http://www.zcaijing.com/res/144725.jpg)