三类买卖点的研判方法

第一类买卖点一般通过背驰来判断。

背驰有级别的问题,一个1分钟级别的背驰,在绝大多数的情况下不会制造一个周线级别的大顶,除非日线上同时也出背驰。但出现背驰后必然有逆转,这是没有任何商量余地的。有人要问,究竟逆转多少?很简单,就是重新出现新的次级别买卖点为止。

由于所有买卖点最终都可以归结到某级别的第一类买卖点,而背驰与该买卖点密切相关,所以可以这样说,任何逆转必然包含某级别的背驰。

背驰-买卖点定理:任一背驰都必然制造某级别的买卖点,任一级别的买卖点都必然源自某级别走势的背驰。

只要你看到某级别的背驰,必然意味着要有逆转,但逆转并不意味着永远持续。例如日线上向上的背驰,制造一个卖点回跌后,在5分钟或30分钟出现向下的背驰制造一个买点,然后由这个买点开始又可以重新上涨,甚至创出新高,这是很正常的情况。

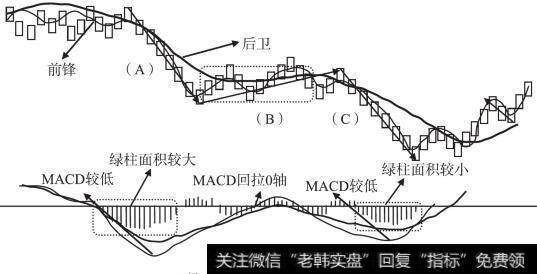

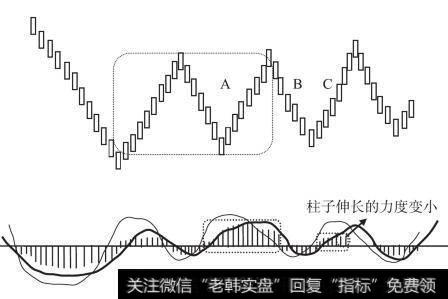

用MACD判断背驰,首先要有两段同向的趋势,同向趋势之间一定有一个盘整或反向趋势连接,把这三段分别称为A,B,C段。显然B的走势中枢级别比A,C里的走势中枢级别都要大,否则A,B,C就连成一个大的趋势或大的走势中枢了。

A段之前一定是和B同级别或更大级别的一个走势中枢,而且不可能是一个和A逆向的趋势,否则这三段就会在一个大的走势中枢里了。

归纳上述,用MACD判断背驰的方法是:A,B,C段在一个大的趋势里,其中A之前已经有一个走势中枢,而B是这个大趋势的另一个走势中枢,这个走势中枢一般会把MACD的黄白线(也就是DIF和DEA)回拉到0轴附近。而C段的走势类型完成时,对应的MACD以及MACD柱子面积(走势向上看红柱子,走势向下看绿柱子)比A段对应的要小,这时候就构成标准的背驰。

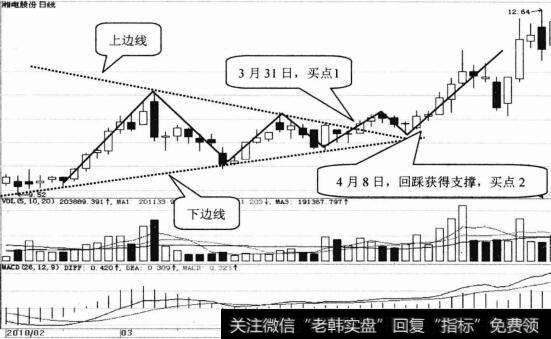

如图8-7所示。

上面是一种最标准的背驰判断方法。

那么背驰在盘整中有用吗?首先,为明确起见,一般不特别声明的背驰都是指最标准的趋势中形成的背驰。盘整利用类似背驰的判断方法,也可以有很好的效果。这种盘整中的类似背驰方法的应用,称为盘整背驰判断。

图8-7 用MACD判断背驰的方法

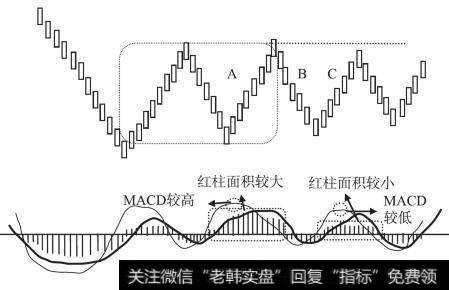

以盘整中向上的情况为例,如果C段不破走势中枢,一旦出现C段MACD柱子的面积以及对应的MACD高度小于A段的,其后必定有回跌。

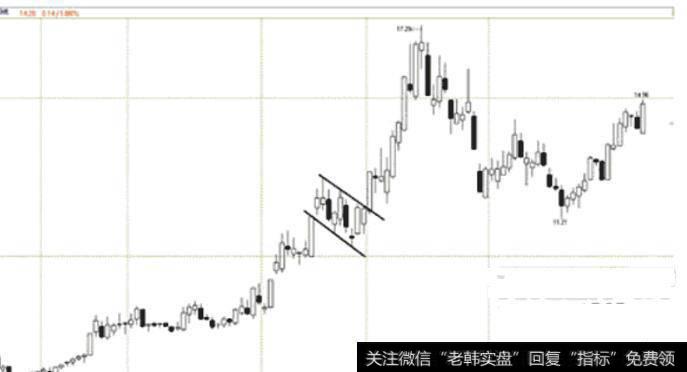

如图8-8所示。

图8-8 盘整背驰(C段不上破走势中枢)

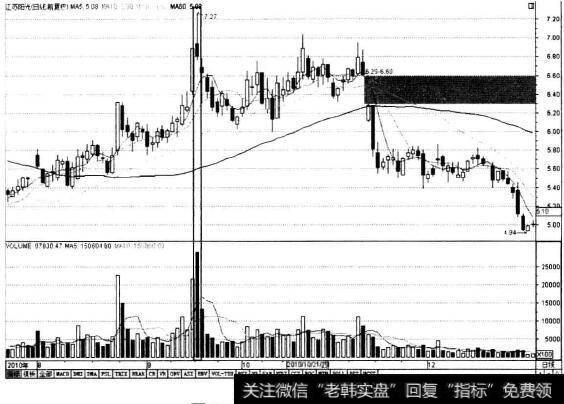

比较复杂的是,如果C段上破走势中枢,但C段MACD柱子的面积以及对应的MACD高度小于A段,这时候的原则是先出来。其后有两种情况,如果回调不重新跌回走势中枢,就在次级别的第一类买点回补,刚好这构成该级别的第三类买点。反之就继续该盘整。向下的情况亦然。如图8-9所示。

图8-9 盘整背驰(C段上破走势中枢)

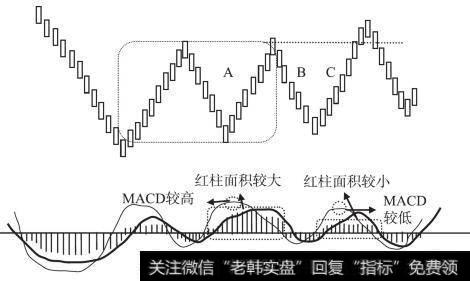

注意,用MACD柱子的面积研判时,并不需要柱子全出来。一般来说,柱子伸长的力度变小时,把已经出现的面积乘以2,就可以当成是该段的面积,所以实际操作中根本不用回跌后才发现背驰。在上涨或下跌的最后阶段,判断结果就已经出来了,一般都可以卖到最高价位或买在最低价位附近。

如图8-10所示。

图8-10 盘整背驰

背驰与盘整背驰两种情况中,背驰是最重要的。一旦出现背驰,其回调一定至少重新回到B段的走势中枢里。盘整背驰一般会在盘整中做短差时用到,如果其间突破走势中枢,其回调后必须分清楚是形成第三类买点还是继续盘整这两种情况。

必须注意,无论背驰与盘整背驰,只要满足上面相应的标准,其技术上都是绝对的,没有任何的或然性。问题不在于这种技术的准确性,而在于操作者判断的准确性。也就是说,必须先把什么是背驰,什么是盘整背驰,它们之间的标准是什么弄明白。如果连这些都搞不清楚,那是无法熟练应用这项技术的。

必须说明的是,由于MACD本身的局限性,要精确地判断背驰与盘整背驰,还是要从走势中枢本身出发。通过MACD判断背驰,对一般人来说,理解和把握比较简单点儿,而且这样做已经足够好了。

只用MACD辅助判断,即使你对走势中枢不大清楚,只要能分清楚A,B,C三段,其准确率也应该在90%以上。如果再配合走势中枢,准确率将是100%。这可以用纯数学的逻辑推理加以证明。具体的证明,以后会说到。

一定要先分清楚趋势和盘整,然后再搞清楚背驰与盘整背驰。盘整背驰里的三种情况,特别是形成第三类买点的情况,一定要弄明白。

注意,盘整背驰出来后,并不一定都要大幅下跌,否则怎么会构成第三类买点。而趋势中产生的背驰,一定至少回到B段中,这样就可以预先知道至少的跌幅。

对于背驰的回调力度,这和级别有很大的关系。日线上在上涨中段刚开始的时候,MACD刚创新高,红柱子伸长力度强劲,这时候即使5分钟级别出现背驰,其下跌力度也显然有限,所以只能打点短差,甚至可以不管。在日线走势的最后阶段,特别是上涨的延伸阶段,一个1分钟的背驰足以引发暴跌,所以这一点必须多级别地综合来考察。

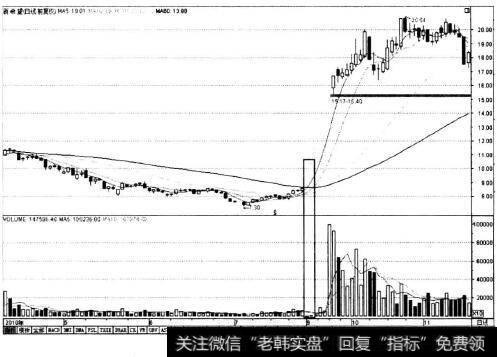

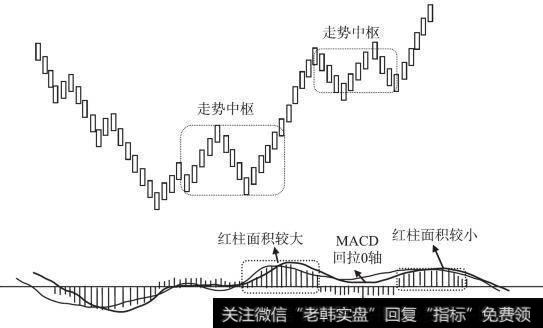

一般来说,一个标准的两个走势中枢的上涨,在MACD上会表现出这样的形态,就是第一段所对应的MACD黄白线从0轴下面上穿上来,在0轴上方停留的同时,形成相应的第一个走势中枢,同时形成第二类买点。

其后价格突破该走势中枢,MACD的黄白线也快速拉起,这往往是最有力度的一段。一切的走势延伸以及MACD绕来绕去的所谓指标钝化,都经常出现在这一段。这段一般在一个次级别的背驰中结束,然后进入第二个走势中枢的形成过程中,同时MACD的黄白线会逐步回到0轴附近。

最后继续突破第二个走势中枢,MACD的黄白线以及柱子再次重复前面的过程。但这次黄白线不能创新高,柱子的面积大小或者伸展的高度也不能创新高,出现背驰,这就结束了两个走势中枢的上涨过程。明白这个道理,大多数股票的前世今生,很早就可以知道了。

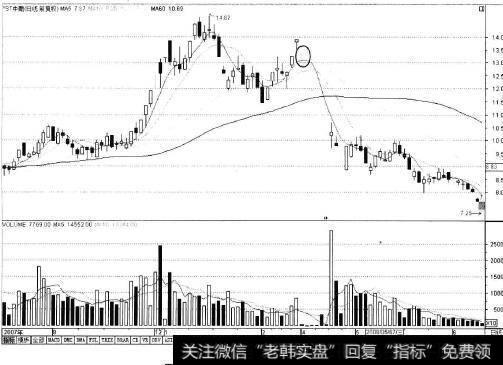

如图8-11所示。

图8-11 趋势背驰

必须注意,MACD在0轴附近盘整以及回抽0轴所形成的走势中枢,不一定就是相应级别的走势中枢,但至少是该级别的走势中枢。例如日线MACD的0轴盘整与回拉,至少构成日线的走势中枢,但也可以构成周线的走势中枢,这时候就意味着日线出现三段走势。

中国股市的辉煌,用走势必完美原则会看得一清二楚。该原则无论是对年线还是1分钟线,都一视同仁,这就是趋势定位技术分析理论的厉害之处。

2019-07-03

2019-07-03 ![[12种绝佳买入形态k线图]K线形态中的买入信号:买点7上升旗形](http://www.zcaijing.com/res/143795.jpg)