从股票市场的历史长河中观察到,市场往往会出现牛市与熊市两个极端的循环往复,牛市产生估值泡沫,熊市产生估值缩水,因此,两个极端正好为投资者提供成为大赢家的契机。比如巴菲特就是聪明操作极端市场的大赢家:巴菲特在牛市时,觉得股票已经明显高估,就把大部分股票抛出然后就开始出去休闲,打打高尔夫,看看棒球;在熊市里,巴菲特则往往表现出少有的亢奋,一方面高调频频在媒体曝光,高调向有意出售资产的大股东发出收购的邀约,另一方面则备足“枪支弹药”进行庞大的狩猎(买进)计划,这与投资人忙于减持或抛售资产形成鲜明对比。通过“卖牛市,买熊市”巴菲特在一次次的金融危机及大熊市中,总能一次次地战胜市场,比如在1973-1974年两年的金融危机中,巴菲特的伯克希尔公司的股价分别跑赢大市(道指500) 19.5%和31.9%。在2000年网络泡沫破灭引发的3年大熊市中,伯克希尔的股价表现分别在2000年超越市场15. 6%; 2001年超越市场5. 7%;2002年超越市场32. 1%,而在2008年金融危机中同样如此,他在2008年过去的12个月里,伯克希尔的股价仍然超越了市场24%。在一次接受《福布斯》的访谈中,当问及面对股市暴跌时,投资者应该如何应对的问题时,巴菲特幽默地说:“犹如一个放纵的男子陷于美女中,放纵吧!”

约翰·内夫被认为是典型的逆向投资者,在他执掌温莎基金的31年中,平均年回报率高达13. 7%,投资者的资产增长了50多倍。在投资中,内夫通常关注那些市盈率极低的股票,即使是成长性行业中的稳健公司,他也只在极端市场、市盈率处于低谷时才会买入。投资策略大师戴维·德瑞曼在他的《逆向投资策略》一书中曾给了投资者几条咸言,其中最重要的就是,“市场中唯一确定的事情就是预期会迅速改变,人们常常对坏消息反应迅速,从而大量的抛售股票,这是完全错误的,在股市恐慌的时候不要卖出,要坚定地买入”。其中的“恐慌”指的就是极端低迷市场。

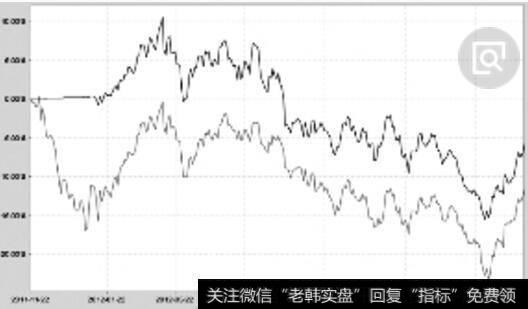

华尔街对“熊市”有个基本的定义:市场指数如果比高峰时下跌超过20%,即进入“熊市”。而对于不成熟的A股市场而言,跌幅超过20%是很容易的事情,比如2001年的2245点一2005年的998点,跌幅达到55%; 2007年的6124-2008年的1664点,跌幅达到72%; 2010年4月的3181点~2010年7月2319点,跌幅达到27%; 2011年4月3067点一2011年12月的2132点,跌幅达到30%,等等。因此,A股不缺乏像巴菲特那样“掘金熊市”的机会,如果投资者把握得好,在极端市场的严重低估值区域买进,在相对高估值区域卖出,博弈估值空间差,完全可以获取丰厚的利润。

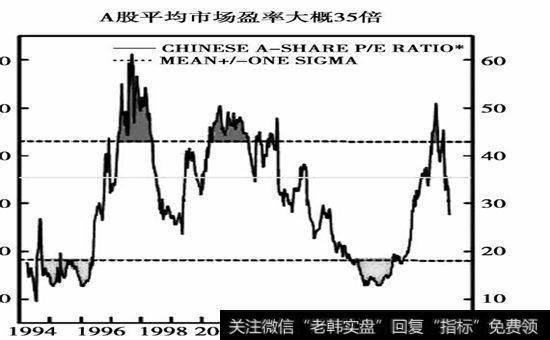

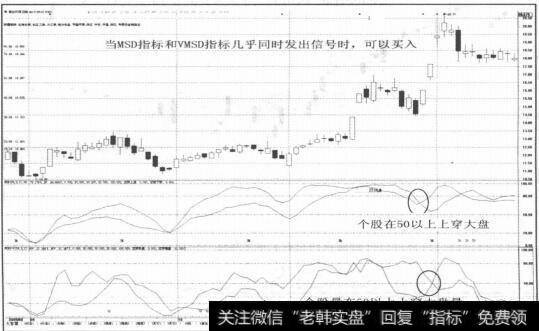

此外,根据A股市场行情特点,投资者可以反复寻找到博弈低估值的机会。如果以1994-2008年15年的平均市盈率35倍左右作为参考系(见图9-4),相对而言20倍之下的市盈率(参考值)则具有很强的投资价值,40倍市盈率之上(参考值)具有很强的泡沫特征。

图9-4 1994-2008年A股市盈率走势图

比如在2007年10月16日上证综指达到6124最高点时,市场的平均市盈率就曾经达到了70倍左右,由于上市公司长期增长率高于40%的企业可谓凤毛麟角,因此,30-40倍基本上就是市盈率合理区间的极限,可以看出70倍的市盈率水平已经到了非止赢不可的地步。但是当时狂热的市场环境以及万点论的诱惑,使得投资者忘记了风险,潜意识认同了这么高的市盈率,这与美国历史上的“漂亮 50”具有相似之处。

美国“漂亮50" 平均市盈率40倍时,市场也是一片乐观,投资者认为这种状况会一直延续下去,结果还是不可避免地迎来了暴跌。当时“漂亮50”被20世纪六七十年代初美国机构投资者认为“必须拥有”的股票投资组合。后来由于1973年的石油危机,美国经济陷入了滞胀困境,股市开始由牛转熊,由于“漂亮50”的平均市盈率超出标准普尔500指数一倍多,泡沫成分极大,因此跌幅巨。大。在70年代熊市最低点时,“漂亮50”最高市盈率才13倍,平均市盈率只有9倍。20世纪80年代中后期至90年代初,日本经济泡沫和互联网泡沫时代投资者对高市盈率同样声称:“高市盈率可以持 续”,结果泡沫都毫不例外地按照价值规律破裂了。投资大师格雷厄姆曾经说:任何超过20倍市盈率的股票,从长期投资的角度来看都会遭到亏损。

虽然不能简单地依据市盈率判断股票的估值水平,但市盈率仍然是研究估值的重要参考依据。市盈率不能静态地看,也不能孤立地看,市盈率的合理区域要结合企业的基本面信息进行综合研判,但从历史经验可以得到一个大致合理的区间。例如,一个持续稳定增长的企业20倍以下的市盈率买入是相对安全的区域,而绝大部分60倍市盈率的股票则不可能有安全边际。

“格林斯潘时代”10倍以下的市盈率很常见,“巴菲特时代”美国股市十几倍市盈率也很是常见,但世界各国股市历史经验表明,30^-40倍以上的市盈率水平通常都是不可持续的。

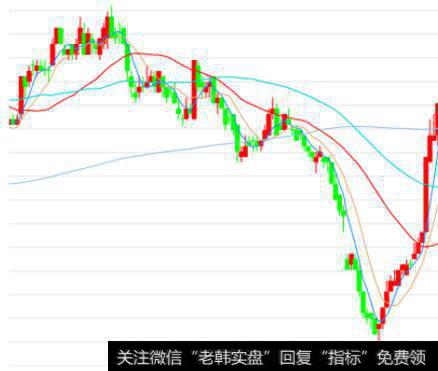

估值止赢重要的是寻找到趋势拐点。这里有两个重要的参考因素:一是大盘形成了明显的拐点。若大盘了形成明显的趋势性拐点无论市盈率处于什么水平,都应该考虑卖出。因为根据A股市场的特点,一旦大盘见顶,几乎所有的股票都难逃调整的命运,即使是低市盈率品种也不例外。二是股价跌破了重要趋势线。股价跌破重要的趋势线往往意味着上升趋势结束,应该采取止赢措施,即使股价仍然处于低市盈率水平,也要考虑卖出。

综上所述,市盈率虽然是一个重要的参考指标,但在实际操作中不能完全“唯市盈率主义”,用市盈率这把尺子来丈量股价上涨的高度及未来走势,而是要根据市场的变化、股价涨幅、成长性、静态及动态市盈率等综合研判。

2019-07-30

2019-07-30

![[中线的性质]中线秘岌:筹码突破的威力](http://www.zcaijing.com/res/146155.jpg)

![[恐怖的阿肥]恐怖的炒金陷阱:80万不到半年亏42万 “抢钱行情”却“被抢”](http://www.zcaijing.com/res/145936.jpg)