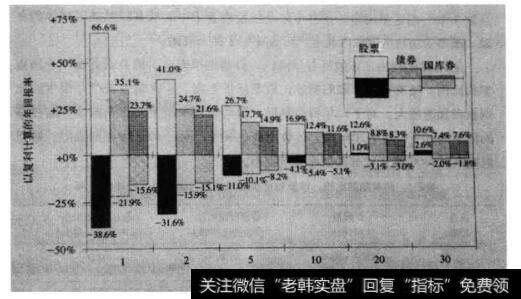

在决定投资之前,有一个关键的问题需要搞清楚:股票到底是不是一份可靠的资产?我们来看一些相关研究资料。

下图是一个全球主要证券市场长期回报率的调查,在这个调查中并不是只有美国才有优秀的股市回报,几乎所有实现了长期发展的国家都具有非常稳定的回报率。在一个长达112年的时间周期内,各国股市统计中的平均复利回报率约为5%,要注意到这是扣除了通货膨胀之后的真实回报率。

图1扣除通货膨胀后的真实回报率

在这个调查中,债券这一让人感到安全和愉快的“避风港”的长期收益率却非常低,几乎产生不了什么回报。如果手握现金或者仅仅是存在银行里的话,长期来看更是无异于对资产的自杀。

这是因为每个家庭的财富都面临一个共同的敌人—通货膨胀。30年前,万元户算是大富翁了,但现在1万元可能只是一次出国旅行的费用。

长期来看,通货膨胀就像一个持续散发着巨大热量的太阳,而储蓄和现金资产就像一座不断在融化的冰山。所以现金是一种看起来很安全但实际上非常脆弱的资产。对此《国富论》的作者亚当·斯密在200多年前就一针见血地指出:“纸币只服务于那些有权操纵纸币发行的人,而让那些辛苦挣钱储蓄的人看起来像傻瓜”。

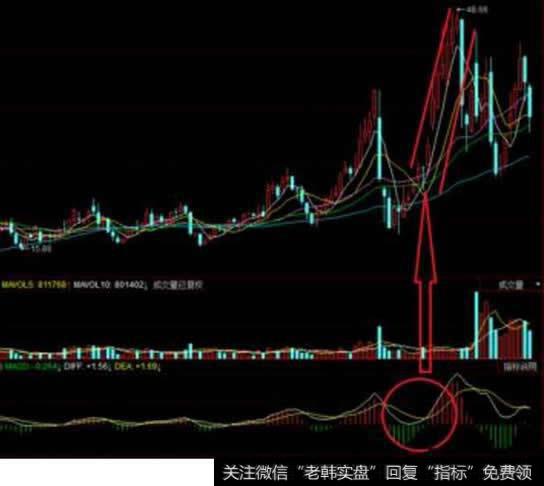

在这一点上股票却显现出与常人观感完全不同的一面。下图是《股市长线法宝》的作者杰米里J.西格尔对于股票、债券、国库券在不同持有周期下盈利及亏损幅度的一个统计。

图1股票、债券、国库券在不同持有周期下盈利及亏损幅度统计图

根据这项研究,如果仅以1一2年的持有周期来看,股票的波动范围确实非常大。它有从66.6%的正收益到38.6%的亏损这样宽的波动区间。这与人们印象中股市总是“暴涨暴跌”的印象比较接近。但如果将持有周期提高到5年,那么股票最坏的回报率也只有11%,其波动的区间已经与债券非常接近。但是当投资周期上升到20年时,即使是最差的股票投资回报率也是正数,而此时债券和国库券的最差收益率已经是负数(跑输通货膨胀),不要小看这3%的亏损,放在20年的时间积累下这相当于损失了一半儿的实际购买力。当时间拉长到30年,股票的收益显示出更大的优越性。

请注意,这里的投资年限并不是指持有特定的某只股票,而是只要持有的是股票资产即可,无论在这一过程中其投资组合进行了怎样的更替。

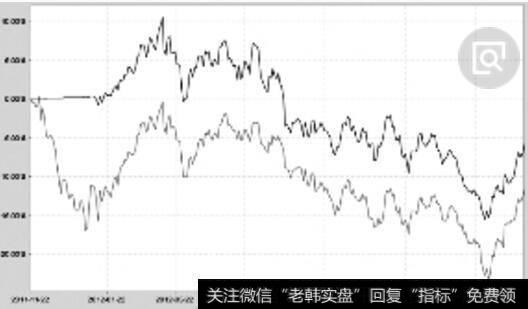

这个重要的统计揭示了一个让人震惊的事实:如果基于家庭资产的长期增值和保值。股票才是最为可靠的中流砒柱。在西格尔教授的另一个研究中,统计了各类主要资产在1802—2006年的实际总体回报率(以美元计,考虑到这期间的物价指数的变化.反映的是实际购买力)。如果在1802年每样资产投资1美元,到2006年时的实际购买力结果如下:

图12006年的实际购买力

从统计中可见。越是富裕的阶层其财产中商业股票和投资所占的比重越高(最富裕的1%其商业股票+投资占资产比重近80%,中上层这一比例为45%左右,中下层只有不到20%),经济水平越低反而越缺乏投资的意识。对大多数人来说早早的高负债买入房产的心理,或者把钱干脆花掉的愉悦感都是难以克服的。意识,是财富分化中最首要的区别。如果说智商决定了人对复杂知识的学习能力,情商决定了社会化活动的能力,那么财商就决定了一个人能否借助大势积累财富的能力。

因此,对待股票一定要有长远的眼光,股票作为一项资产选择是不容忽视的,拥有优秀公司的股权将是普通人实现资产长期保值和大幅增值的最佳选择之一。而现金这种能带来虚假安全感的资产,长期来看必然会使你成为通货膨胀的最大受害者。当然,股票投资的专业化要求很高,对于绝大多数人而言定期投资于指数基金可能是一个最合理的选择。

最后还是特别强调一下,所谓的现金输家是站在“长期”的角度而言,就两三年的周期来看,通货膨胀一般不会给现金持有者带来太大的伤害。一年的通货膨胀率扣除银行利率后的损失不过几个点。但如果一笔不明智的投资,则很可能在短短几个月内就给你带来30%以上的损失。所以涌货膨胀可能是促使我们正视股票资产配置价值的“长期理由”,但却不是冲向市场的借口。

2019-07-30

2019-07-30

![[中线的性质]中线秘岌:筹码突破的威力](http://www.zcaijing.com/res/146155.jpg)

![[恐怖的阿肥]恐怖的炒金陷阱:80万不到半年亏42万 “抢钱行情”却“被抢”](http://www.zcaijing.com/res/145936.jpg)