全球解耦是一个谜

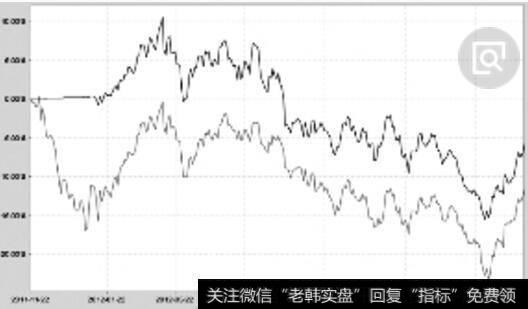

大多数主要股票市场之间都是紧密联系的。换句话说,股票的主要熊市和牛市通常是全球范围的。货币和商品的走势可以帮助判断在不同时间内,哪个表现更好,但全球的股票市场在同一时间的趋势方向通常是相同的。当2007年下半年股票开始走弱时,一种新理论在华尔街和金融媒体中盛传,这种理论认为外国股票是可以免疫于美国股票市场的下跌和经济衰退的。这种理论错误地认为美国住房以及相关的次贷危机只是美国的,而不是全球问题。这个理论违背了跨市场分析的关键理论,即全球股票市场是紧密联系的。不久之后,这种理论就被证明是错误的。在2007年第四季度至2008年第一季度间,世界许多股票市场的表现比美国还要糟糕。很少再听到全球性解耦的言论了,相反,全球股票同时下跌却积累了对境外投资的经验:在全球

牛市中,外国市场是很好的投资多元化途径,特别是当美元疲软时;但是在全球熊市中,大多数股票市场最终都会下跌。在这个时候,全球投资分散多样化的好处就是大幅萎缩,特别是当美元开始走强时,会进一步削弱美国投资者对外国投资的兴趣。然而,商品价格的走向却对哪些市场下降最多或者哪些保持的较好有一定影响。例如,在2008年上半年,商品出口国就要比其他全球市场做得好。而商品进口国(例如中国、印度、日本)表现就要相对较差。然而2008年的第三个季度,商品价格25%的下降和美元的上升则促使商品出口国(例如巴西、加拿大)遭受重大损失。

日元升值威胁全球股市

在2007年的春季,我使用视频来教育投资者市场分析的好处。为了更加引人注目地显示一类资产是如何影响另一类资产的,我解释了日元是如何被运用为全球市场的反向指标的。接下来我来说说为什么。很多年来,日本的利率一直是全球最低的(接近于0)。因此,日元成为了全世界主要货币中最弱的货币。这促使了所谓的“日元套利交易”,全球投资者以极低的利率借入日元(短期卖出),然后用便宜的日元在世界其他地方买入高息资产。结果,就导致了弱势日元和全球强势市场之间的一种反向关系。我因此总结,全球的牛市依赖于弱势日元提供的廉价流动性。我同时也建议,日元的任何突发性上涨都可能威胁全球股市的牛市走向。日元的升值就会迫使全球交易者回购日元(保护他们的空头头寸),并在其他地方卖出资产。这也正是2007年之后所发生的事情。

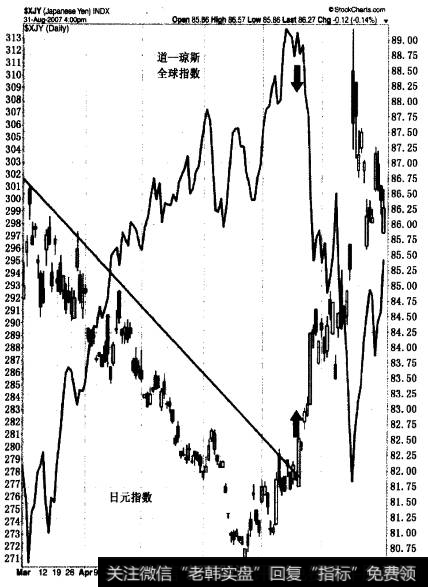

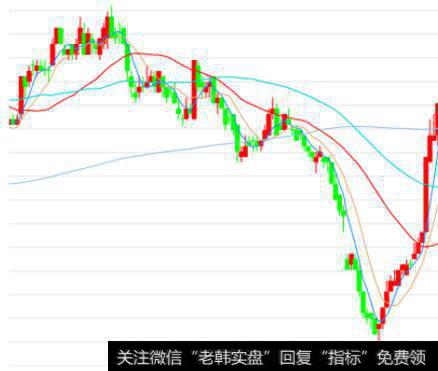

图1比较了2007年日元/美元和道一琼斯世界股票指数(实线)的关系。在上半年,日元下跌,股价上升(这些年来一直都是这种规律)。然而在7月,日元开始急剧回升。通过对比两个箭头,你可以发现日元的上升和全球股票的筑定是非常吻合的。在2008年的第一个季度中,日元相对于美元开始上升至3年中的最高水平,而此时全球股票则是暴跌的。一个货币市场的方向影响到全球股票市场的方向,这听上去似乎有些牵强。但这个不平常的特例却展示了要进行跨市场分析的重要性。这也就是我为什么要推荐使用传统图表分析的跨市场组合原理。

图12007年日元/美元和道一琼斯世界股票指数(实线)的关系

2004年跨市场书籍的评论

对于那些寻求更全面了解跨市场原理的投资者,我推荐你读我的《跨市场分析:从全球市场关系中盈利》(John Wiley & Sons, 2004年)一书。较早期的文章详细地检验了2000年以来跨市场事件所导致的股票市场的顶部以及2003年春季市场的上升趋势。现在你看到的这本书主要就是涉及那时期的市场趋势,包括2007年围绕股票市场顶部的跨市场事件。我推荐阅读看早期的跨市场书籍还有一个原因是我在本书中提到的许多趋势(例如美元的大幅下跌以及商品市场的牛市)在2003年写的那本书中都有讨论。

我指出这些是为了表明这些趋势并不是事后诸葛,当它们被指出时正好是它们的开始。例如,在较早期出版的一本书的第10章“从金融资产到实物资产的转换”就与本章的标题相似。学习历史市场事件的另一个原因是一些发生在2007年末至2008年初的趋势在8年前也都重复发生过。在这两个时间段里,随着股价的下跌,债券价格上涨了。2008年期间,就像在2001年,美联储都采取了低利率的激进政策以促进经济和股票市场的复苏。在这两个例子中,美元贬值,商品价格上升。那些研究历史下跌趋势的投资者知道全球股市通常是同时下跌的。2007年全球解耦的支持者并不是市场的历史学家。市场的历史是一种自身方式的重复运作。要想从这种重复中受益就必须去了解它。

总结

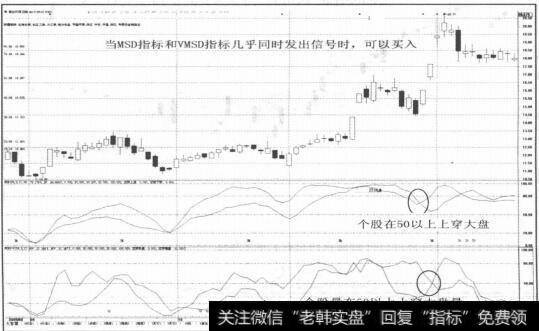

本章主要试图去解释不同金融市场之间是如何相互作用的。这些市场包括债券、股票、商品和货币(在接下的章节中,我们会讨论住宅和房地产)。外国市场也是这其中的一部分。与其花时间去关注这些联系的经济原因,倒不如让我来用一个简单的技术工具(例如相对强度指标)向你展示如何去识别跨市场关系的变化。这对于决定任何时侯债券、股票、商品的分配是否合理是非常有帮助的,这其中也包括什么时候去投资外国股票。本章的第二个目的就是使人们意识到新生代的共同基金以及交易所交易基金已经开始投资非传统的资产种类例如商品和货币,而这些资产较易为普通投资者所接受。如果你想投资上涨的商品或者货币,你可以很简单地购买股票交易市场的股票(通过交易所交易基金)。在市场中总有地方是牛市的。进人2008年,全球股市进人熊市。此时,投价下降,但是债券、商品以及外汇的价格却处在上升趋势。技巧在于买入处于上涨期的资产(不论它是哪个市场),而避免购买处于下跌期的资产。本书中提到的简单工具就可以帮助你。

2008年的下半年,外汇(例如欧元)由于全球经济的萎靡而开始大幅下跌。由此美元走强以及对于经济衰退的恐惧而形成商品价格下跌。交易者们开始谈论“全球传染”,这与他们一年前所谈的全球解耦非常不同。

2019-07-30

2019-07-30

![[中线的性质]中线秘岌:筹码突破的威力](http://www.zcaijing.com/res/146155.jpg)

![[恐怖的阿肥]恐怖的炒金陷阱:80万不到半年亏42万 “抢钱行情”却“被抢”](http://www.zcaijing.com/res/145936.jpg)