氢氟酸是什么?

氢氟酸(英文:Hydrofluoric Acid[1] )是氟化氢气体的水溶液,清澈,无色、发烟的腐蚀性液体,有剧烈刺激性气味。熔点-83.3℃,沸点19.54℃,闪点112.2℃,密度1.15g/cm³。易溶于水、乙醇,微溶于乙醚。

因为氢原子和氟原子间结合的能力相对较强,且水溶液中氟化氢分子间存在氢键,使得氢氟酸在水中不能完全电离,所以理论上低浓度的氢氟酸是一种弱酸。具有极强的腐蚀性,能强烈地腐蚀金属、玻璃和含硅的物体。如吸入蒸气或接触皮肤会造成难以治愈的灼伤。实验室一般用萤石(主要成分为氟化钙)和浓硫酸来制取,需要密封在塑料瓶中,并保存于阴凉处。

氢氟酸应用领域:

由于氢氟酸溶解氧化物的能力,它在铝和铀的提纯中起着重要作用。氢氟酸也用来蚀刻玻璃,可以雕刻图案、标注刻度和文字;半导体工业使用它来除去硅表面的氧化物,在炼油厂中它可以用作异丁烷和正丁烯的烷基化反应的催化剂,除去不锈钢表面的含氧杂质的“浸酸”过程中也会用到氢氟酸。氢氟酸也用于多种含氟有机物的合成,比如Teflon(聚四氟乙烯)还有氟利昂一类的致冷剂。[3]

氢氟酸和熔融氢氧化钠都能用于微丝表面玻璃包覆层的去除,室温下氢氟酸去除厚度为10 μm的玻璃包覆层的时间大约为150s,熔融氢氧化钠大约需要10 s;玻璃的成分和结构是影响玻璃包覆纯铜微丝耐腐蚀性能的重要因素。采用熔融纺丝法制备了玻璃包覆纯铜微丝,对微丝表面玻璃包覆层的去除进行了实验研究,评价了微丝在氢氟酸和熔融氢氧化钠中的腐蚀行为,分析了玻璃包覆纯铜微丝在强酸和强碱中的耐腐蚀性能,探讨了其腐蚀机理。

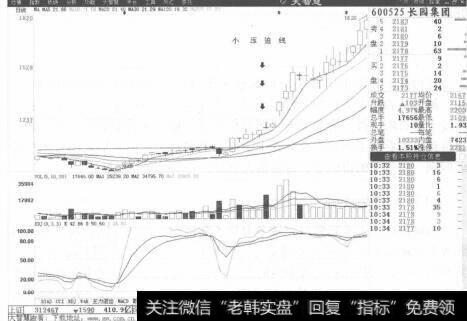

氢氟酸题材概念龙头股:滨化股份 601678 多氟多 002407

巨化股份 600160

滨化股份:烧碱环丙盈利能力强劲,全年有望大增

滨化股份 601678

研究机构:西南证券 分析师:商艾华 事件:公司发布2017年半年度报告。报告期内实现营业收入30.7亿元,同比增长48.8%;实现归属上市公司股东净利润3.6亿元,同比增长653%。

主营产品价格上涨,营收和归母净利大幅提升。报告期内由于主导产品环氧丙烷和烧碱价格较去年均有较大程度的上涨,促使公司营收同比增长48.8%。公司环氧丙烷今年上半年均价为8519.8元/吨(不含税),较去年同期均价上涨27.5%,烧碱今年上半年均价为3106.8元/吨(折百,不含税),较去年同期上涨68.5%。主要产品特别是烧碱产品市场形势良好,致使公司综合毛利率提升5.5个百分点至26.2%,同时公司期间费用率下降3.6个百分点至9.3%,共同带动公司销售净利率大幅提升至11.9%,使公司上半年归母净利润同比增加653%,盈利能力大幅提升。除此之外,去年同期子公司榆林滨化绿能有限公司计提了超1.1亿元的减值损失,今年减值损失大幅减少。

下游需求旺盛,烧碱价格仍处于高位。烧碱的下游产品主要是氧化铝、化纤等,2017年上半年氧化铝产量为3443万吨,较去年同期上涨了23.8%,下游需求旺盛使得烧碱价格大幅上涨。据中国氯碱网数据,2017年上半年华东地区32%离子膜烧碱中间价为1064.8元/吨,较去年同期670元/吨上涨58.9%,上半年华东地区99%烧碱中间价为4105.4元/吨,较去年同期2589.7元/吨上涨58.5%。公司具备烧碱产能65万吨(折百),上半年业绩大幅增长受益于此。

环氧丙烷行业供需偏紧,公司环丙单吨净利超1000元。受益于丙烯价格上涨和环保政策的趋严,公司环氧丙烷17年上半年出厂均价较去年同期均价上涨27.5%。且2016年以来,陆续有大的装置停工检修,环保的限制也使得部分氯醇法装置降负运行,环氧丙烷供需格局实质性改善,目前行业有效开工率达到82%,为其价格形成有力支撑。且我们认为在新增产能释放不明确和后续环保因素脉冲影响的情况下,环氧丙烷有望站稳目前1万元/吨的价格平台,上市公司拥有环氧丙烷产能30万吨,盈利能力显著提升。

盈利预测与估值。预计17-19年EPS分别为0.58元、0.64元、0.69元,对应动态PE分别为14倍、12倍和11倍,首次覆盖给予“增持”评级。

风险提示:1)停产装置稳定开车的风险;2)上游石油价格可能出现大幅波动带来的风险;3)烧碱下游应用增长不及预期的风险。

多氟多:六氟磷酸锂量价齐升,助力业绩增长

多氟多 002407

研究机构:西南证券 分析师:李佳颖 事件:今年以来 ,受整车补贴退坡,行业产能释放等因素影响,六氟磷酸锂价格出现了一定下调。而近期六氟磷酸锂价格开始企稳回升,随着下半年新能源汽车放量,六氟磷酸锂企业有望迎来盈利拐点。

无机氟化工行业领导者,打通新能源汽车产业链:公司是无机氟化工行业的领导者,已建立起包括六氟磷酸锂、正极材料、隔膜等在内的锂电池材料体系。

借助材料优势,向下游动力锂电池、电动汽车动力总车、新能源汽车等环节延伸,打通新能源汽车产业链。公司15 年已有2 款红星新能源车车型入选推广目录,目前“年产30 万套新能源汽车动力总成及配套项目”已正式开工。

六氟磷酸锂价格企稳回升,公司产能逐步释放:随着二季度新建的3000 吨六氟磷酸锂开始投产,公司六氟磷酸锂产能将由目前的3000 吨/年扩产至6000 吨/年。公司六氟磷酸锂产品质量优异,已实现批量出口日韩,客户结构优异,下游客户包括比亚迪、杉杉股份、三菱化学、三星和LG 等。随着新能源汽车产销量逐步回升,海外六氟磷酸锂价格回升等多重因素作用,公司下半年盈利能力将有效提升。

动力锂电池稳步推进,下游客户销量大增:公司目前三元锂电池已具备1 亿AH产能,年底有望形成4 亿Ah 产能。另有年产1.5GWh 动力电池项目开建,预计18 年年底投产。公司的动力锂电主要应用于A00 级乘用车,下游客户主要为新大洋知豆,今年销量大增,5 月销售4471 辆,同比增长715.9%,公司的动力锂电出货量有望大幅增长。

环保趋严,氟化盐行业集中度提升:受环保监管趋严的影响,部分小工厂被强制关闭,氟化铝行业的开工率不达50%,供给紧俏带动氟化盐涨价,公司作为氟化盐龙头企业市占率有望进一步得到提升。

盈利预测与投资建议。预计2017-2019 年EPS 分别为0.95 元、1.14 元、1.25元,对应估值为27 倍、23 倍和21 倍,未来三年营业收入将保持23.8%的复合增长率,给予公司2017 年31 倍估值,对应目标价29.5 元,给予“增持”评级。

风险提示:原材料价格或大幅波动的风险,在建工程进度及达产程度或不及预期的风险。

永太科技:氟苯化工龙头内生+外延共促发展

永太科技 002326

研究机构:东兴证券 分析师:杨若木,梁博 事件:

公司本次定增拟收购标的公司佛山手心已取得环评批复文件,目前增发事项尚待取得证监会正式核准文件。

主要观点:

1.打造医药垂直一体化产业链

增发项目已经证监会审核通过,目前尚待取得正式核准文件。前期媒体报道佛山手心环保问题,目前佛山手心已完成相关事项的整改,并取得相关项目的环评批复文件。我们预期公司增发项目有望顺利推进。增发价格为19.57元/股,目前股价低于增发价12%,具备一定安全边际。

本次定增拟收购浙江手心100%股权和佛山手心90%股权,有助于公司快速实现医药中间体、原料药到制剂的医药业务垂直一体化产业链。2016年上半年,浙江手心实现营收1.15亿元,净利润3159万元;佛山手心实现营收5701万元,净利润1340万元。本次交易的业绩承诺为2016~2018年浙江手心(100%股权)、佛山手心(90%股权)累计净利润不低于2.25亿元,复合增速约10~15%。

接连并购优质资源,快速实现业务扩张。公司于3月收购浙江卓越化学100%股权,完善原料药及医药中间体布局。卓越化学与永太科技均位于临海园区,具备较为完善的生产设施和相应的环保设施,永太科技可充分利用地缘优势及卓越化学现有的生产设备、人员、销售渠道等,实现产品规模及种类的迅速扩张。

2.CF光刻胶获华星光电认证,单晶受益Merck外包比例增加

CF光刻胶市场前景广阔,进口替代进程启动。CF光刻胶是传统LCD面板材料及下一代显示技术OLED面板制备过程中的重要化学材料之一。若仅考虑液晶面板需求量,全球CF光刻胶市场约1.6万吨,待我国8.5代液晶面板线全部投产后,CF光刻胶需求量将达2万吨以上,市场价值近百亿元。全球液晶面板产业逐步向中国转移,预计2016年中国液晶面板产能占全球比重上升至25%左右,但上游CF光刻胶等技术壁垒较高的化学材料仍主要依赖进口,使得国内面板企业在定价权上处于弱势,因此对上游化学品有较强的进口替代意愿。

公司1500吨CF光刻胶项目已建成年产150吨中试线,目前已成为华星光电的合格供应商,逐步开启进口替代进程。

单晶进入Merck供应链,有望受益Merck单晶外包比例增加。Merck是全球最大的混合液晶生产商,市场份额约80%。公司液晶中间体产品长期供应Merck,液晶单体也已实现突破,目前约有10个产品通过Merck认证,部分产品实现销售。随着Merck液晶单体外包比例逐步增加,公司订单量有望提升。

3.切入含氟锂电池电解质,拓展氟化工业务版图

控股子公司永太高新(股权60%)拟投建锂电池电解质项目,拟建设6000吨/年六氟磷酸锂、2000吨/年的双氟磺酰亚胺锂装置,其中一期3000吨/年六氟磷酸锂、1000吨/年双氟磺酰亚胺锂,建设期1.5年,我们预计2017年下半年逐步投产。据统计,2014年全球六氟磷酸锂出货量1.35万吨,预计到2020年将超过2.49万吨,CAGR约11%。公司预计一期项目满产后将实现年均收入9.4亿元,净利润9331万元。

4.计划减持江西富祥,有望大幅增厚投资收益

永太科技持有富祥股份(300497.SZ)1989万股股份,占比17.75%,这部分股份将于2016年12月22日解除限售。初始投资金额为6422万元,按现价计目前股权价值近15亿元。公司计划在解禁后陆续减持,预计将大幅增厚公司投资收益。

结论:

暂不考虑增发事项及其他外延预期,我们预测公司2016~2018年EPS分别为0.21元、0.34元、0.49元,目前股价对应P/E分别为82倍/50倍/35倍。维持“推荐”评级。

巨化股份:中报业绩符合预期,制冷剂价格上涨助力公司业绩增长

巨化股份 600160

研究机构:国海证券 分析师:代鹏举 事件:

2017年7月13日,巨化股份(600160)发布2017年半年度业绩预告,2017年上半年公司实现营业收入64.92亿元,同比增长30.9%;实现归母净利润5.26亿元,同比增长978.5%;净资产收益率达到4.9%,同比增长4.2个百分点。

投资要点:

公司是氟化工行业龙头,产业链布局完善。公司拥有氟化工、氯碱化工等综合配套制造基地,完整布局氟化工上下游产业链,包括上游的氟化工基础原料,下游的氟制冷剂、含氟聚合物、特色氯碱材料。公司拥第二代制冷剂R22产能10万吨/年,居全国第二;第三代制冷剂品种包括R134a、R125、R32三种,产能分别为6万吨/年、4万吨/年和2.2万吨/年,其中R134a产能规模居全球首位;公司是率先实现利用自有技术开发第四代制冷剂的企业。

氟化工供需改善叠加原材料价格上涨,制冷剂行业回暖,公司优先受益。从供给侧分析,2011年制冷剂达到景气周期顶点,吸引大量投资进入制冷剂行业,产品价格迅速下降,行业经历五年的低迷期,随着2016年行业环保力度加大,中低端产能退出,行业竞争格局明显改善。同时R22经过三年多的配额管理,已经累积削减20%的产能。从需求面来看,制冷剂下游主要用于汽车、冰箱和空调等领域,受益于2016年房地产销量增长的后周期影响和库存出清之后的补库存影响,行业供需关系得到明显改善,同时原材料成本上涨支撑氟化工产品价格上调。从2016年底到2017年6月30日,制冷剂R22价格从8800元/吨上涨至14000元/吨,R125价格从21000元/吨上涨至70000元/吨,R134a价格从19000元/吨上涨至27000元/吨,R32价格从12000元/吨上涨至25000元/吨,公司优先受益于制冷剂价格上涨,业绩得到有效支撑。

大力发展氯碱新材料PVDC,新增产能助力公司盈利能力快速提升。PVDC树脂是一种阻隔性高、韧性强、低温热封、化学稳定性良好的理想包装材料,因其具有隔氧、防潮、防霉等性能,同时可与食品接触,被广泛用于肉制品、奶制品、化妆品等阻隔性方面综合性能最好的塑料包装材料,公司PVDC是国内少数具有自主知识产权的产品,2016年公司新增5000吨/年的PVDC乳液产能、5000吨/年的多层共挤PVDC树脂产能,国内市场占有率超过60%,新增产能助力公司盈利能力快速提升。

通过子公司凯圣与博瑞电子科技公司进入湿电子化学品及电子特种气领域,未来市场空间广阔。子公司浙江凯圣凭借公司在氟化工方面的领先优势,实现电子级氢氟酸工业化生产,现已建成年产电子级氢氟酸6000吨、电子级氟化铵5000吨、电子级盐酸3000吨、电子级硫酸10000吨、电子级硝酸6000吨、缓冲氧化蚀刻剂5000吨的生产线。电子特种气体方面,公司年产1000吨高纯氯化氢、500吨高纯氯气和1000吨医药级氯化氢已经实现投产,公司在电子化学品领域未来市场空间广阔。

盈利预测和投资评级:公司是氟化工行业龙头,产业链布局完善;大力发展氯碱新材料PVDC,新增产能助力公司盈利能力快速提升;公司通过子公司凯圣与博瑞电子科技公司进入湿电子化学品及电子特气领域,未来市场空间广阔。预计公司2017-2019年EPS分别为0.54、0.64和0.78元/股,维持“买入”评级。

风险提示:制冷剂产品价格不及预期;公司电子化学品项目认证不及预期,PVDC市场拓展不及预期。

2019-07-30

2019-07-30

![[利用股权投资有限公司]利用股权投资调节利润的手段](http://www.zcaijing.com/res/146238.jpg)