衡量基本面的关键指标

价格不管怎么波动,最终都要以价值为支撑,如果上市公司破产了,交易价格也就不存在了。那么,如何寻找股票价值与价格之间的关系呢?这是我们探讨的重点。我们可以通过量化来寻找两者间的一种对应关系,这样一来,就能够通过实际的偏离值来判断自己的股票是“便宜”还是“太贵”。

看上市公司有没有价值,不能靠猜。

简单来看,可以从三个方面进行把握:一是看创造利润的能力,二是看创造利润的效率,三是看创造利润的资本。如果你投资的上市公司有本钱、有本事,又有效率,它的股票自然会涨;如果赚钱赚得快,股票价格却低,就能带来快速上涨;如果利润来得慢,股价涨得太快太多,就会下跌,使之与企业的发展速度相匹配。价格与价值,就是这样在实际交易中反复地你追我我追你。认清这一实质,虽不至于说就能够抓住每次赚钱机会,但至少不会去做盲目追高的冤大头,成为高位站岗的牺牲者。

现在,我们就先来看一看上市公司创造利润的能力如何,其量化的指标就是市盈率。

市盈率的计算公式为:

市盈率=股票市价/每股收益

从公式就可以很直观地发现,市盈率的值就意味着股价是收益的多少倍,更通俗地说就是说投资这只股票多少年可以收回成本。坦率地说,投资就是为了获利,赚钱的途径有两种:一是低买高卖,通过差价实现交易获利;二是通过上市公司分红派息取得收益。大多数投资者进入股市都是奔第一条道上去的,甚少有真的是来吃分红的。我们不妨把自己设想为上市公司的第一负责人,企业属于自己,那么投入真金白银,能否取得收益就变得至关重要,收益越高,就能越快收回投资,才越具有投资价值。

我们以中国石油(601857)这只超级大盘股为例来进行市盈率的计算。2012年12月31日,该股收盘价格为9.04元,其2011年每股收益为0.73元。套用上面的公式,市盈率为9.04/0.73=12.38。中国石油的市盈率就是12.38倍。我们可以简单地理解为,中国石油如果按照当前的经营情况,股民投进去的钱在12.38年后就可以取得同等本金的收益。用同样的方法还可以算出到2012年12月吉恩镍业(600432)市盈率为337.5倍,这就意味着投资者需要337.5年才能回收成本!

市盈率越高,往往说明估值越高,投资收回期限较长,股价存在的泡沫较大;市盈率越低,则表明股价的估值越低,投资安全性相对较高。而按上面的公式计算,如果上市公司经营状况为亏损,则股价没有市盈率。市盈率是市场中使用得最为普遍的估值方法,作为普通投资者,大家有必要认识、学会并应用到实践中。

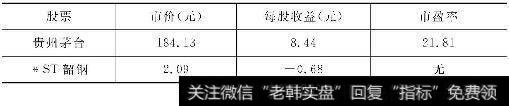

在表2-1中笔者以排序的方式列出了截至2013年3月8日的沪深两市股价绝对值高低的排名,排名前10位的股票中最贵的184元,最便宜的67元;而排名后10位的股票,最贵的为2.28元,最低的仅为2.03元。排名前十和后十的股价相差得实在太离谱,如果我们仅从数字上来看,100元的股票自然比2元的贵很多,买前者1手可以买后者50手,但从估值来看却是另外一回事。

不妨选取其中的两只股票作为抽样案例进行一个对比:先看高价的贵州茅台(600519),市价184.13元,每股收益为8.44元,计算市盈率为21.81倍。再看低价的*ST韶钢(000717),市价2.09元,每股收益为-0.68元(即每股亏损0.68元),根本没有市盈率,这也就意味着如果公司不能扭亏,那么投资者将永远无法收回本金。只要进行简单对比就能很容易地看出,市价的高低只是相对的,如果抛开股价不谈,仅看市盈率,显然贵州茅台相对来说具有较高的安全性,虽然其股价远比*ST韶钢要来得高。明白了这样的本质就会知道,即便你买到了1万股*ST韶钢,也很可能比不上100股贵州茅台,因为前者有很强的盈利能力而后者没有,如表2-2所示。

股票市价(元)每股收益(元)市盈率贵州茅台184.138.4421.81*ST韶钢2.09-0.68无第二,看上市公司创造利润的效率。刚刚说的创造利润的能力,是说能挣多少钱,实现多少利润,这是能否带给投资者回报的关键。而这种创造利润的行为,也是有效率差别的。举个简单的例子,A公司与B公司同时实现1000万元利润,但A公司只用了3000万元成本,B公司却用了6000万元成本。虽然结果一样,但很明显,A公司的效率远远高于B公司,因为A公司用B公司的资本可以创造更多的利润。这个量化的指标就是净资产收益率。

净资产收益率公式为:

净资产收益率=税后净利润/净资产

净资产收率益反映了股东权益的收益水平。上市公司创造利润的效率越高,就越能说明该公司经营管理有方,能用相同的资源创造出更多的利润,给投资者带来更多的回报。用这个指标就能够有效地判断上市公司的经营能力。如果一家上市公司收益不错,比如市场中很多上市公司收益仅为几分甚至几厘,而这家上市公司每股收益为0.5元,收益水平似乎已经很不错了,但如果其净资产收益率较低,就表明其经营效率低下,该股票很可能不如其他同水平收益的股票表现得好。

同样,我们用实际的股票来进行净资产收益率的计算。以浦发银行(600000)为例,截至2011年第三季度,浦发银行当年净利润为199.09亿元,其净资产为1395.67亿元,套用上面的公式计算,浦发银行净资产收益率为14.26%,这就说明该公司利用所有者权益创造了其自身14.26%的利润。

净资产收益率很容易理解,如果我们存100元在银行,将其视为自己的净资产,年末得到利息4元,那么净资产收益率就是4%。显然,净资产收益率越高,我们以相同成本投资所获得的收益也就越高。通过这个指标,我们就能很方便地寻找到那些能够更好地利用现有资产创造利润的上市公司。

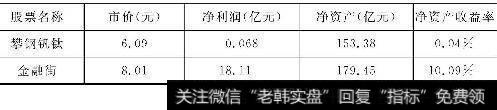

这里对中低价差距不太大的两只股票进行对比:2011年12月13日,攀钢钒钛(000629)收盘价6.09元,通过净利润和净资产计算出该股净资产收益率为0.04%;再看另一只股票,金融街(000402),以同样的方法计算出其净资产收益率为10.09%。通过对比显而易见的是,金融街这只股票利用股东权益的效率远高于攀钢钒钛,基本面更优。而从股价的实际走势来看,攀钢钒钛明显表现得更差,股价从14.6元一路下跌至5.8元,而金融街则表现得更为抗跌。两股净资产收益率对比详情如表2-3所示。

股票名称市价(元)净利润(亿元)净资产(亿元)净资产收益率攀钢钒钛6.090.068153.380.04%金融街8.0118.11179.4510.09%净资产收益率只体现股价的盈利水平,但并不能说明市价与这种盈利能力的关系,只有把市盈率与净资产收益率结合起来才能更好地分析一家上市公司是不是值得投资。可以先看它的净资产收益率,从国内上市公司多年来的表现看,如果净资产收益率能够常年保持在15%以上,基本上就是一家绩优公司了。再看其市盈率如何,如果其市盈率低于市场平均水平,或者低于同行业公司的平均水平,我们就可以将这只股票列入高度关注的范围。

我们看了股价与收益的关系,又看了收益与净资产的关系,接着再来看一看股价与净资产的关系。市净率是一个代表着股票股价与每股净资产比率的指标,显示出市价与股东权益的偏离情况。

市净率计算公式为:

市净率=每股市价/每股净资产

市净率低,表明股价未被大幅炒作,较接近净资产,也就具有较高的安全边际;反之,市净率高,显示股价大幅度高于净资产,具有较大的泡沫。

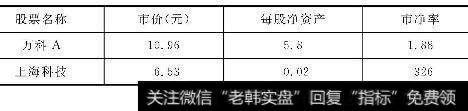

还是继续通过实际股票的计算让大家牢牢记住市净率这一指标。以深圳市场的万科A(000002)为例,截至2012年12月底,该股每股净资产为5.8元,2013年3月8日收盘价为10.96元,套用公式进去,可算出万科A的市净率为10.96/5.8=1.88,即市净率为1.88倍。

同样,再看一下深圳市场的另一只股票上海科技(600608),同日该股收盘价为6.53元,其净资产仅有0.02元,用相同方法可计算得该股市净率为326倍。万科A的股价仅为其净资产的1.88倍,而上海科技的股价则达到了其净资产的326倍,如表2-4所示。假设两者不受其他条件干扰,两家上市公司以当前经营情况持续下去,股价必将会向其每股净资产回归,后者的下跌空间将非常巨大。通过对比,我们就很容易发现股价是否已被过度炒作。

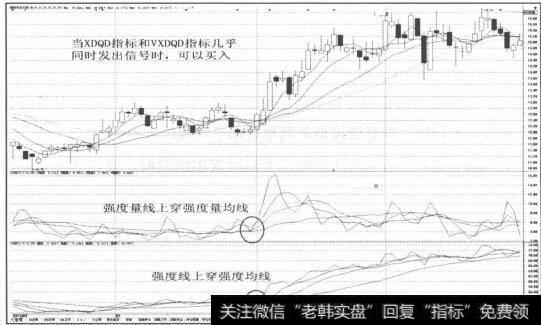

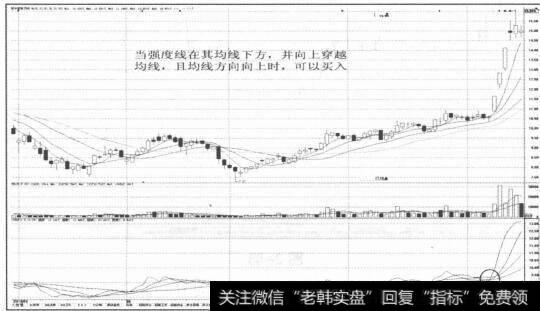

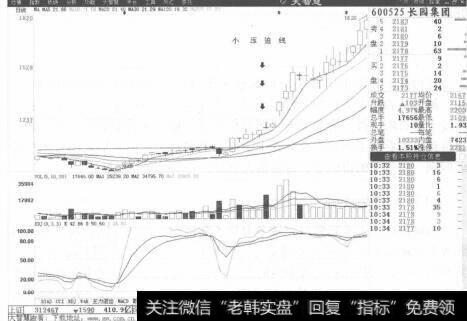

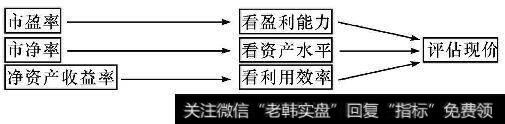

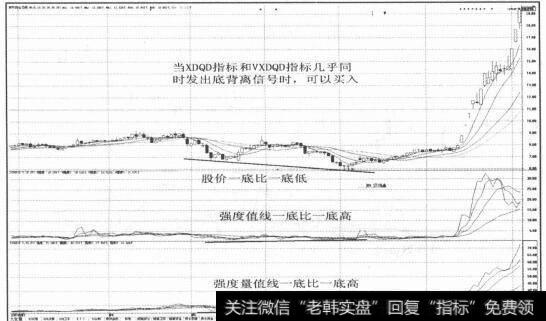

股票名称市价(元)每股净资产市净率万科A10.965.81.88上海科技6.530.02326现在,大家已经明白了市盈率、净资产收益率、市净率的概念,以及在股票估值中起到的参考作用。将这几个指标结合起来使用,能够让我们更好地判断股票是否具备投资价值以及是否具有较高的安全边际,如图2-3所示。三个指标越好,个股的安全性就越高,潜力就越好。笔者认为这是对股票进行估值最简单直接的方法。当然,并不是说符合这些条件的股票就是好股票,买入就一定能涨,因为这些指标反映的是过去的东西,不能代表将来。我们只是把过去的常态作为未来走势判断的一种参考,只要没有遇到重大变故,原先的状态就可以延续。而为了更科学地对股票进行估值,在接下来的内容里,笔者还会与大家一起探讨对股票的低谷与峰值以及未来的不确定性等因素。

图2-3 关键指标的评估

2019-07-30

2019-07-30

![[利用股权投资有限公司]利用股权投资调节利润的手段](http://www.zcaijing.com/res/146238.jpg)