趋势确定

交易者时常试图同时确定价格方向和他们使川的工具的可靠性。为了简化说明,先假设我们交易的对象是股票。如果一个交易者希望购买(长期持有)或抛空(短期)一只股票,这就要求他对这只股票在特定时间框架下有良好的认识和洞察力。我们可以看到,一个监管者的策略不仅仅是让信息时刻准备就绪,而是为股票交易去了解板块趋势和整体市场趋势。我们将会在之后进行更进一步的讨论,但现在我想关注的是如何去描述一只股票的趋势,一个真实趋势—它的强劲势头及持续的可能性。在之后的章节中,我会解释这个概念,其中就包括其他板块对股票的影响,而不是将其孤立起来。

长线基本原理

约翰·梅纳德·凯思斯((John Maynard Keynes)曾经说过:“从长远来看,我们都死了”。这句话的原意当然与此不同,但对于这个世界,除股票市场以外,这句话都是可用的。他的意思是,虽然基本面从根本上看是股票真实价位的反映,但在短期中,你会因仅仅依靠基本面而很容易输掉所有的钱。换句话说,股票价格反映了公司真实的基本面,那是因为市场价格在最后会反映出一个公司的所得和这个公司所期望得到的。随着时间的推移,大家的认识也变得更加现实,价格调整反映了现实状况。一直以来,由于一堆额外的能够影响到未来股票价格走势的因素出现,新的认知不断被创造。虽然基本面与其有关,但它们只在长期交易中起作用。在短期交易中,依赖基本面我们就有可能会血本无归。

赚钱的股票交易,要求交易者同时综合价格方向和交易的时间框架。当一个公司得到为期两年或三年时长的投资时,依据基本面的交易是一个比较合理的交易方式。大多数投资者和交易者不太能准确地评估一个公司的长期基本面。更抽的情况是,有些人甚至不愿意或不能坚持他们相信的股票,在价格下降到某一百分比的时候,即便其拥有很好的基本面,他们也会不堪等待而直接将其抛售。这也就是为什么那么多交易者使用的方法很专业,但是在做投资和交易决定时还是会被趋势所吸引。

震荡点逻辑

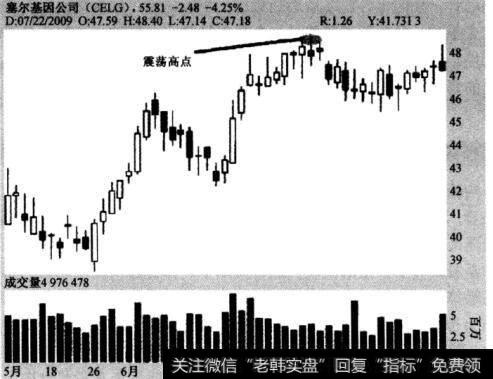

新经典趋势模型有一个基本假设,即检验一个趋势是否应该被采用的最佳位置就在震荡点。真实趋势会在震荡点检验出现之后被识别,这就是模型的中心内容。这需要额外的篇幅进行讨论。在图4-1中,被着重标注的震荡点正好在这个时间框架下价格边界的边缘。

图4-1 震荡高点—塞尔革因公司(CELG),2009年5月11日至2009年7月22日

现在我们再来看看是什么将价格推过被标记的震荡高点的边缘,并在更高的高点完成交易?是什么在火力十足且可以促发高于48.77美元价格交易的买方,自始至终担当其价格上限的作用呢?又是什么使买方不仅仅在价格高于48.77美元时目击这样的高价交易,而且由于成交量上升的影响,其交易热情还会不断上升,并参与到市场中来?这是不是就在暗示给所有观察者一些非常重要的变化,或者是塞尔基因公司正要发生什么事情。这就是市场做的—发掘价格。这个发掘系统存在于信息影响塞尔基因公司股价的自由市场中,是买方和卖方间不断出价的结果。

考虑一下打折过程中的某一瞬间,一旦信息广泛传播,其价值便通过折扣机制立即打了折,该机制是由以下两种方式中的一种来运行的。一种作用于公众通告,这样的信息是同时散布给所有相关各方的。投资者和交易者在消息发布的时候就可以使用信息进行股票交易。在这样的准备下,价格随着信息而变化。

另一种可能性是价格会在信息到来之前变化。价格比新闻超前,通常是因为在股票市场中一个或者更多的大买方发布了足以影响价格的信息。这就会出现内幕消息引导一些交易者买进或者卖出的情况。由证券交易委员会进行法律干涉,保证在内幕交易出现时能广泛地实施。我们可以说,现在的每一次实施监督都能揪出一些还没有诉诸法律的内幕交易。

来考虑这个情况:不论是个体还是团体,假设内幕交易者有非常重要的信息资源,此外,假设这些信息是私人的并具有巨大的潜在利益。如果他们基于这些消息开始购买股票,这样日益增加的购买压力会将价格往上推。其他人会注意到这样的变化,以为一定是某些人知道了什么,并加入进来。这些在信息发布之前就出现了,这也在图表上反映了出来。

理论场景的出现情况更多的是根据常见基础而不是大家想的那样。有一大笔钱可以赚取的地方,就一定会有敢于冒险的交易者存在,试图获取这笔钱。贪婪和金钱并进走向华尔街。这自从纽约证券交易市场形成之后就已然存在了。只要华尔街还在,这句话就不会出错。

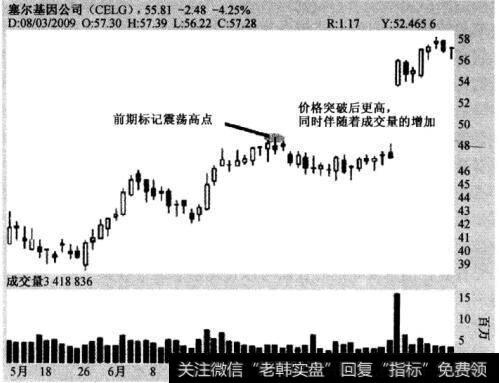

不去考虑新闻是通过什么样的方式发布的,我们总是能在图上找到一些与新闻信息有关的线索。图的效果取决于新信息的重要性以及它能对公司的财富产生多大的影响。继续跟进塞尔基因公司,图4-2中展示了能够影响价格的信息及其发布所带来的影响。在这个案例中,塞尔基因公司的收入和临床试验数据被同时公布,积极的潜在的共享导致价格增长是巨大的。

图4-2在新闻公布时展荡高点的突破—塞尔基因公司(CELG),2009年5月11日至2009年8月3日

公布新闻导致价格上升一个水平,并会在更新的信息中有所反映。市场总是试图立即将新近发布的对现在和潜在收入有影响的信息打折扣。在这个案例中,新闻将价格推过了先前的震荡高点,这个情况的出现也是有一些线索的,比如说增加的成交盘。

考虑图4-2中想描述的买方心态。当价格水平提高,并超过了震荡高点时,这要求买方具有足够的信心。对于买方来说,以与先前比起来高出一截的价格买下,并在数量上有所增长,这说明买方对公司财务前景是抱乐观态度的。且不管是对是错,这表示了那些购买者相信新的信息携带着一个价格持续走高的可能性。巨大的信心意味着买方愿意在价格上升过程中购买股票。买家变得很热情并且也很积极。这样买方就战胜了卖方,促使价格上升。增加的成交量与价格挂钩。考虑到对股票的巨大需求,且需求超过了供应,此时唯一的解决方法就是提高价格,诱使更多的卖方出售。这就是最简单的经济推力—供应与需求。它们大多数时候都是显而易见的,并且在震荡点显得十分重要。

但是,这个例子并不是为了说明那些与震荡点没有交叉的升高的价格与增加的成交量缺乏显著性。这只是说明我们不能像测量震荡点变化那样直观地测量它们。缺少震荡点,我们就没有东西来比较买方的购买热情。买方愿意在价格上升时买进只发生在“买入价格高于自最后一个重要点后已标记的价格点”,并且此刻正好处在震荡点上,特别是那些在价格边界上形成的点。“上扬买进”这个概念同样适用于“下跌买进”。想象这么一个场景,当一个坏消息驱使价格走低,远远低于之前交易的价格。而同样的应用场景,只是内容相反,贪婪变成了恐俱,卖方为了逃离这个市场愿意在更低的价格上抛售手中持有的股票。

为了强调测量震荡点移动的需要,图4-3同样是塞尔基因公司股票,看起来同时发布的信息对公司有利,但这并不在震荡点上奏效。虽然所有新闻在不同程度上都是重要的,但图表没有办法查明新闻的重要性以及它对于公司的影响,因为如果在震荡点出现价格竞争,它就不能展现出相同水平的承诺。

图4-3同步新闻公布—塞尔基因公司(CELG),2010年2月17日至2010年5月5日

再者,只有在震荡点时,我们才能测量到交易者买进股票或将其抛售的欲望的强烈程度。在震荡点时买进和抛售的欲望变得明显,因为此时买方和卖方必须进入一个新的未知的价格空间。买方和卖方对现存的价格空间表示满意,但有必要作出选择,即要么在价格上扬时买进,要么在更低的价格点上抛售。这就是为什么震荡点对于划分价格边界有着特殊的意义。买进和卖出股票的欲望,在股票冲击新的高点或者新的低点时非常明显。这就是为什么观察震荡点行为是趋势鼓好的测最方法。

2019-07-30

2019-07-30

![[在盘鸡]在盘局的尾段股价走势的特征是什么?](http://www.zcaijing.com/res/146174.jpg)

![[财务报表附注范本]财务报表附注对营运能力分析的影响](http://www.zcaijing.com/res/146014.jpg)

![[财务报表附注范本]财务报表附注对偿债能力分析的影响](http://www.zcaijing.com/res/146012.jpg)