下面以太极实业(600667)、振华重工(600320)、上海九百(600838)和海南椰岛(600238)等股票的走势为例,进行印证。

1.太极实业(600667)

该股1996年4月16日上市,10多年来,仅走出了5次符合条件的“前抱后孕”形态。这里仅就2002年1月和2004年8月的两次“前抱后孕”形态加以剖析。

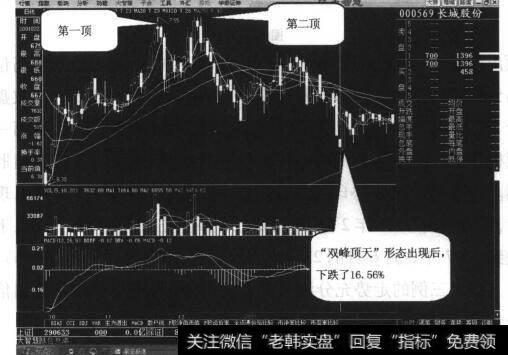

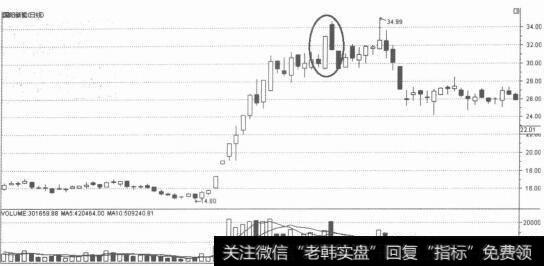

2002年的那次“前抱后孕”形态出现在当年的1月15日到1月21日,这是一组由“前3后1" 5条图线构成的“前抱后孕”形态。母线出现在2002年1月18日,最高价为5.77元,最低价为5.08元。母线前后的4条子线中的最高价为5.72元,最低价为5.18元。子线的最高价低于母线的最高价0.05元,子线的最低价高于母线的最低价0.10元,是非常符合要求的“前抱后孕”形态。2002年1月22日,该股收了一条收盘价为5.70元,最高价为5.85元的星形“解孕线”,最高价高出母线最高价的0.08元,发出买入信号,可进场做多。该股的后市走势印证了这一分析。“解孕线”出现后,该股继续上涨了一个多月,股价由“解孕”日的5.70元,上升到2002年3月12日的7.44元,上涨了30.52%(见图1上右标注)。

图1

这次“前抱后孕”形态出现在深跌后的低位,反弹力度较大,轻松地获得了30%以上的收益,表明该形态是可信的做多信号,可放心买入。但要提醒投资者注意的是,该形态处在历史股价的中位,对获利的期望值不能过高,反弹后,存在重续跌势的可能性,所以要随时作好离场的准备。该股的后市走势确实如此,自反弹到7.44元的价位后,该股转势下行了3年多,股价由2002年3月12日的7.44元,下跌到2005年7月19日的1.61元的历史低点,跌幅达78.36%,跌得惨不忍睹。由此说明,“前抱后孕”形态虽是相当有效的买入信号,但不注意适时卖出,也会出现不赚反亏的情况。

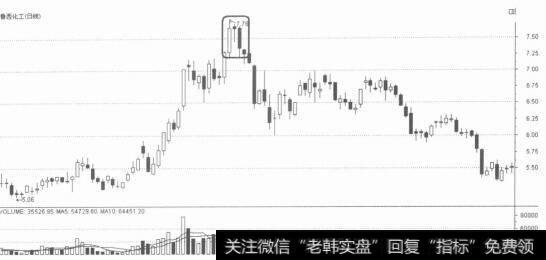

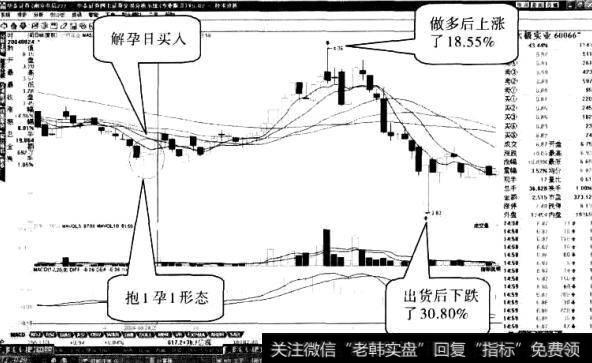

第二次“前抱后孕”形态出现在2004年8月19日到8月23日,这是一组由“前1后1" 3条图线构成的“前抱后孕”形态。母线出现在2004年8月20日,最高价为3.37元,最低价为3.11元。母线前后2条子线中的最高价为3.36元,最低价为3.21元。子线的最高价低于母线的最高价0.01元,子线的最低价高于母线的最低价0.10元,是非常符合要求的“前抱后孕”形态。2004年8月24日,该股收了一条收盘价为3.45元、最高价为3.57元、升幅为4.86%的大阳“解孕线”,最高价高出母线最高价0.20元。其后,该股继续上涨了1个多月。股价由“解孕”日的3.45元,上升到2004年9月27日的4.09元,上涨了18.55%。

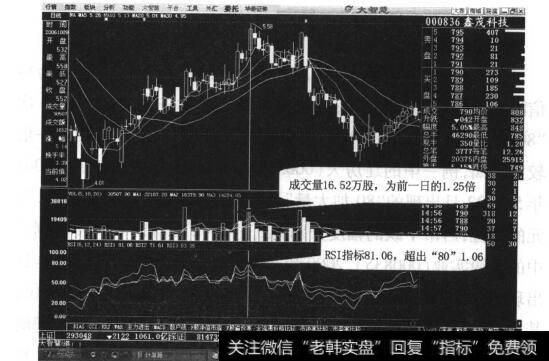

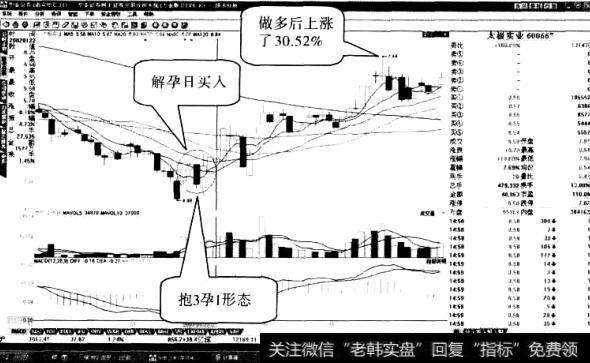

此次“前抱后孕”形态所处的价位较低,应该说上升的空间较大,但为什么这次的升幅还没达到第一次的升幅就要出货呢?原因是此次的“前抱后孕”形态出现后,该股出现了一个不可忽视的见顶信号,即“大成交量+长上影星形线”组合。该组合的走势特征是:股价上升到一定的高度后,突然某一天收下一条长上影、小实体的星形图线,且当天的成交量明显放大。该股在2004年9月27日出货日这天,就走出了一个典型的“大成交量+长上影星形线”形态。当天,该股收下的一条长上影星形阴线,上影长达0.18元,是实体长度的2.57倍。当天,该股的成交量为90826手,是前一日成交量49569手的1.83倍,构成了“大成交量+长上影星形线”形态(见图2上下标注)。

图2

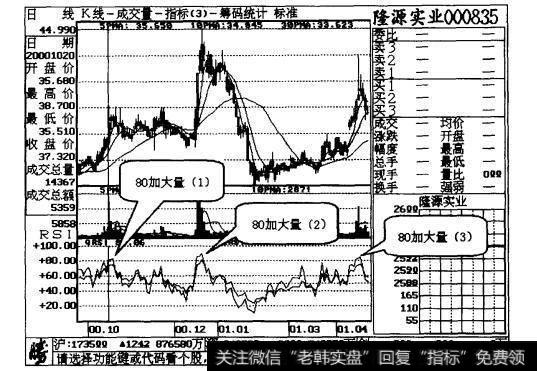

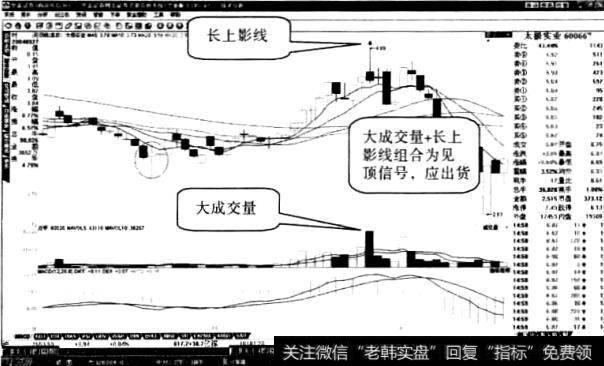

该形态是典型的见顶信号,该形态一出现,就不可避免地要出现一波调整行情,获利盘应在调整行情到来之前卖出股票。该股的后市走势印证了这一分析。自“大成交量+长上影星形线”形态出现后,该股就一路下跌了1个多月,股价由2004年9月27日出货日的4.09元。下跌到2004年10月22日的2.83元,下跌了30.80%(见图3下右标注),如果不在此出货,就会深套其中,后悔也来不及了。

图3

2.振华重工(600320)

该股2000年12月21日上市,上市十年来,也只出现过3次“前抱后孕”形态。

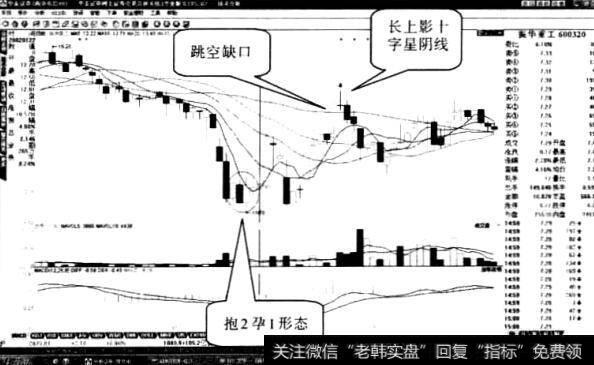

第一次“前抱后孕”形态出现在2002年1月16日到1月21日,这是一组“抱2孕1"的“前抱后孕”形态。母线出现在2002年1月18日,最高价为12.47元,最低价为11.70元。母线前后子线中的最高价为12.45元,最低价为11.90元。子线的最高价低于母线的最高价0.02元,子线的最低价高于母线的最低价0.20元。 2002年1月22日,该股收了一条收盘价为12.31元、最高价为12.50元、升幅为0.27%的星形小阳“解孕线”,该图线的最高价高出母线最高价0.07元。“解孕线”出现后,该股继续上涨了半个多月,股价由“解孕”日的12.31元,上升到2002年2月27日的14.30元,上涨了16.16%。

此次“前抱后孕”形态因处在下降行情的下跌途中,升幅有限,加上该股在2002年2月7日这天出现了两个见顶信号,故应卖出股票(见图4标注)。

图4

第一个见顶信号是“向上空跳星形线”。当天,该股收了一条上影线长达0.30元的阴十字星线,并与前一日的小阳线的实体之间留下了0.42元的跳空缺口。“向上空跳星形线”是常见的波段峰顶信号,该图线出现后,股价多会向下调整,为了回避即将来临的调整风险,就应在“向上空跳星形线”出现当天或第二天卖出股票。

第二个见顶信号是出现了“向上三空”形态。所谓“向上三空”,就是在同一波的上升行情中,先后出现了三次前后K线之间不相连的走势(一般是指上下影线之间的不相连,这里是指实体之间的不相连,两者均具同等效果)。该股在2002年1月下旬到2月上旬的这段上升行情中,就出现了一组典型的“向上三空”的走势,留下了只个向上空跳的缺口。第一个缺口出现在2002年1月30日到31日,缺口0.39元。第二个缺口出现在2002年1月31日到2月2日,缺口0.12元。第三个缺口出现在2002年2月6日到2月7日,缺口0.29元。第一个和第三个缺口均为上下影线之间的缺口,第二个为实体之间的缺口。第三个缺口出现后,一般1-3天就会见顶回落,所以也应卖出股票。

该股的后市走势作了有力的印证。自“向上三空”形态出现后,该股就下跌了4个多月,股价由2002年2月27日见顶日的14.30元,下跌到2002年6月3日的10.36元,下跌了27.55%,如果不及时出货,就有可能被套。

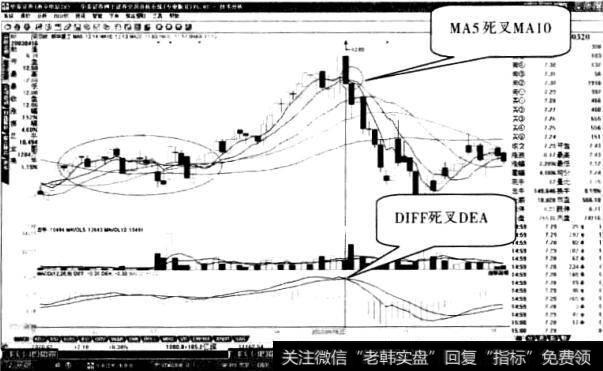

第二次“前抱后孕”形态出现在2003年1月29日到3月14日,这是一组“抱18孕7"由26条图线组成的特大型“前抱后孕”形态。母线出现在2003年3月5日,最高价为11.18元,最低价为10.48元。母线前后子线中的最高价为11.09元,最低价为10.49元。子线的最高价低于母线的最高价0.09元,子线的最低价高于母线的最低价0.01元。2003年4月15日,该股收了一条收盘价为11.16元、最高价为11.22元、升幅为1.55%的小阳“解孕线”,该图线的最高价高出母线最高价0.04元。“解孕线”出现后,该股继续上涨了一个多月,股价由“解孕”日的11.16元,上升到2003年4月15日的12.50元,上涨了12.00%。

该股此次的“前抱后孕”走势,再次证明了该形态是可信的做多信号,可放心操作。但该形态处在筑底行情的横盘整理期间,波动幅度有限,一且出现见顶信号,就应及时落袋为安,不能过分贪多,以防被套。笔者把此次“前抱后孕”形态的出货时间选在2003年4月16日的理由是,该股在这天,出现了“乌云盖顶”和“两线同死叉”的叠加见顶信号,如不卖出,账上的赢利就难以兑现。

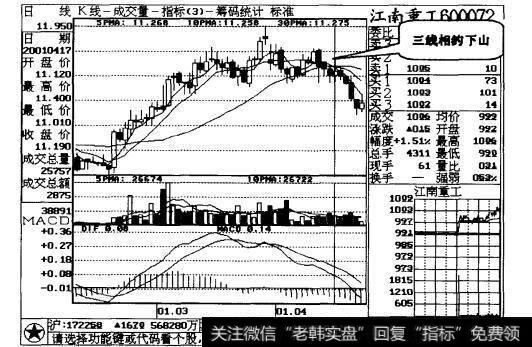

我们先来分析“乌云盖顶”的走势。该股在2003年4月15日收了一条升幅为2.97%的中阳线,第二天,该股平开低走,收了一条跌幅达3.52%的大阴线,将前一日中阳线的实体全都吞噬,形成乌云盖顶式的“高位抱线”,这是铁定的做空信号,应及时卖出股票。

我们再来观察“两线同死叉”的走势。该股“两线同死叉”形态出现在2003年4月16日,当天,该股的5日移动平均线为12.14元,10日移动平均线为12.13元,虽然5日离10日还相差0.01元,然而5日移动平均线已勾头向下,死叉10日移动平均线已成定局,所以可以视为死叉已形成。这天,该股MACD指标中的DIFF线与DEA线也像5日与10日移动平均线的走势一样,DIFF线勾向下,与DEA线也只相差0.01,也可视为死叉(见图5上下标注)。“两线同死叉”是可信的做空信号,两种做空信号同日出现,形成叠加形态,表明股价已上升到了顶部,必然会进行调整,我们赶在调整前离场,就能有效地保住账面赢利。

图5

该股的后市走势正如分析的那样,自叠加的做空信号出现后,就大跌了半个多月,股价由2003年4月16日见顶日的12.06元,下跌到2003年5月13日的10.00元,下跌了17.08%,已将前升幅跌光,如不能在叠加日卖出,就等于白忙活了一场。

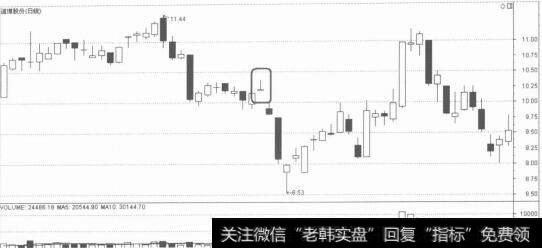

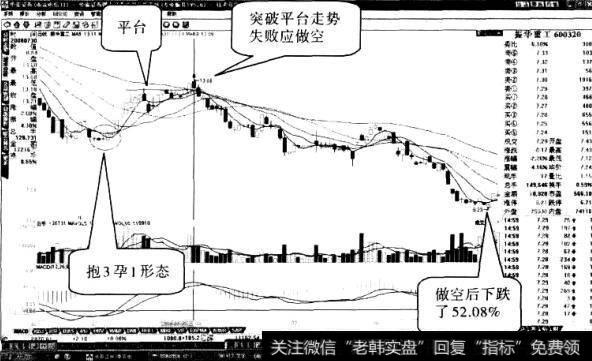

第三次“前抱后孕”形态出现在2008年6月30日到7月4日,这是一组由“抱3孕1" 5条图线构成的“前抱后孕”形态。母线出现在2008年7月3日,最高价为10.87元,最低价为10.08元。母线前后子线中的最高价为10.80元,最低价为10.21元。子线的最高价低于母线的最高价0.07元,子线的最低价高于母线的最低价0.13元。2008年7月7日,该股收了一条收盘价为11.42元、最高价为11.55元、升幅达7.63%的大阳“解孕线”,该图线的最高价,高出母线最高价的0.68元。“解孕线”出现后,该股继续上涨了20多天,股价由“解孕”日的11.42元,上升到2008年7月30日的13.68元,上涨了19.78%。

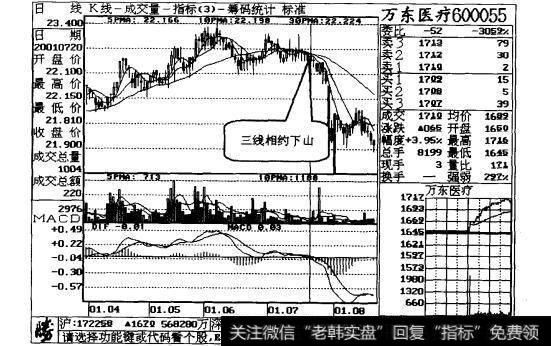

该股的这次“前抱后孕”形态出现在下降行情的下跌途中,只能做一波反弹行情,快进快出做短线,才能保住赢利。此次“前抱后孕"形态出现后的卖出日期,选择在2008年7月30日,是依据“突破平台”失败这一走势而定的。该股在2008年7月10至7月28日期间,形成了一个由13条图线构成的平台,7月29日突破,但是,突破后的第二天,就收下一条“乌云线”,改变了股价的运行方向,构成“突破平台”失败的走势(见图6上右标注)。

图6

“突破平台”形态,本是做多信号,突破后的第二天出现乌云线,就表明上涨无望,只能做空了。“突破平台”失败走势,是非常有效的做空信号,所以笔者把此次“前抱后孕”形态的卖出时间定在“失败日”,是经过深思熟虑的,有一定的可靠性。该股的后市走势作了有力的印证。自“突破平台”失败形态出现后,该股就由2008年7月30日“失败日”的13.21元,下跌到2008年11月7日的6.33元,下跌了52.08%(见图6下右标注)。由此说明,“前抱后孕”形态出现后,只要有一定的升幅,就应随时关注其后的走势,一旦出现波段见顶信号,就应迅速卖出股票,以免遭遇意外风险。

3.上海九百(600838)

该股1994年2月24日上市,上市16年来,出现过3次“前抱后孕”形态。

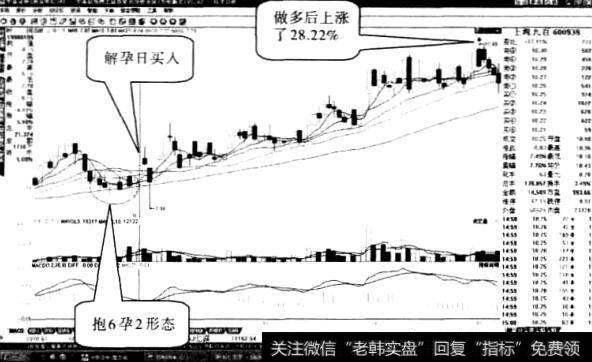

第一次“前抱后孕”形态出现在1997年12月25日到1998年1月8日,这是一组由“抱6孕2”9条图线构成的“前抱后孕”形态。母线出现在1998年1月6日,最高价为8.05元,最低价为7.50元。母线前后子线中的最高价为8.03元,最低价为7.52元。子线的最高价低于母线的最高价0.02元。子线的最低价高于母线的最低价也是0.02元。1998年1月9日,该股收了一条收盘价为8.15元、最高价为8.16元、升幅为4.49%的大阳“解孕线”,该图线的最高价高出母线最高价的0.11元。“解孕线”出现后,该股继续上涨了3个多月,股价由“解孕”日的8.15元,上升到1998年4月29日的10.45元,上涨了28.22%(见图7上右标注)。

图7

此次“前抱后孕”形态出现后的走势十分强劲,中途没有大波折,几乎是一口气走到山顶,买进该股的投资者,没有受到震仓的威胁,能放心地持筹到最高点,所以获得的回报相当丰厚。加上“解孕日”这天,该股的5日移动平均线上穿了10日移动平均线0.04元,与解孕线构成“金叉收阳”组合(详见笔者所著的《五招制胜》一书),该形态也是非常可信的做多信号,两种做多信号叠加,获利的保障性得到加强,风险更小。

选择该股出货的时间,是依据该股即将除权这一因素而定的。股价经过一轮较大的涨升后,临近除权时,投资者一般会采取“弃权”的操作策略,卖出股票。笔者也有这一习惯,凡是在除权前有较大赢利的股票,均会在除权的前几天出货,以便落袋为安。

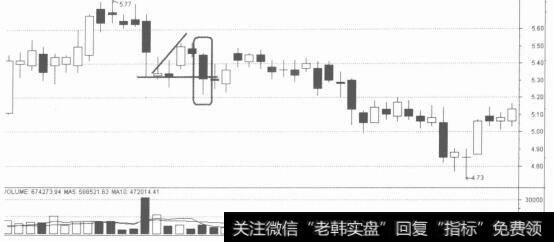

第二次“前抱后孕”形态出现在2002年2月28日到2002年3月4日,这是一组由“抱1孕1" 3条图线构成的“前抱后孕”形态。母线出现在2002年3月1日,最高价为6.72元,最低价为6.35元。母线前后子线中的最高价为6.65元,最低价为6.38元。子线的最高价低于母线的最高价0.07元,子线的最低价高于母线的最低价0.03元。“解孕线”出现在2002年3月5日,是一条收盘价为6.72元、最高价为6.74元、升幅为2.13%的中阳线。“解孕线”出现后,该股连续上涨了5天,股价由“解孕日”的6.72元,上升到2002年3月12日的7.20元,上涨了14.88%。

此次“前抱后孕”形态出现后的升幅虽然没有前次那样大,但相对来说,比前次更实惠,因为这次“前抱后孕”形态出现后,仅5个交易日就获得了14%的收益。从资金周转的角度来说,多数投资者会倾向于短平快的获利,而不愿意作漫长的等待。

此次“前抱后孕”形态处在下降行情中,不宜长期持有,只能做短线,快进快出,有了赢利就应落袋为安。笔者选择的卖出日期,是非常关键的日子。因为这天,该股收了一条长上影小实体的星形线,显示上档阻力很大,如不迅速出货,账面上的赢利就会落空。事实也是如此。自长上影阻力线出现后,该股就在这条阻力线7.72元一线盘顶,时间长达一个多月,其后急转直下,迎来大跌的“光临”,股价由阻力线的7.20元,下跌到2002年6月3日的6.01元。下跌了22.15%,不但将“前抱后孕”形态出现后的升幅跌光,还将在“解孕日”买进股票的投资者套了12.95%。所以选择在2002年3月12日长上影线出现日卖出股票是非常必要的,也是适时的。

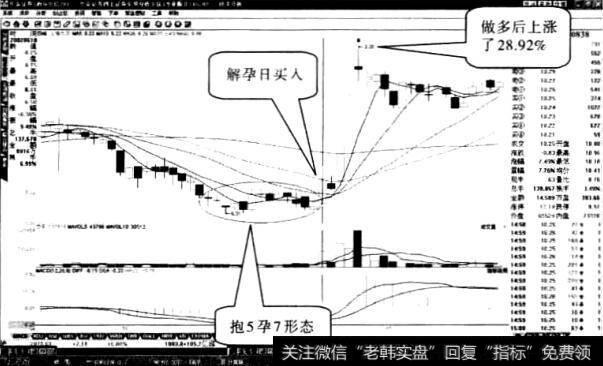

第三次“前抱后孕”形态出现在2002年5月30日到2002年6月17日,这是一组由“抱5孕7”13条图线构成的“前抱后孕”形态。母线出现在2002年6月6日,最高价为6.37元,最低价为6.01元,母线前后子线中的最高价为6.37元,最低价为6.01元。子线的最高与母线的最高价同值,子线的最低价与母线的最低价也同值。“解孕线”出现在2002年6月18日,是一条收盘价为6.50元、最高价为6.69元、升幅为6.38%的大阳线。“解孕线”出现后,该股出现了井喷行情,大涨了3天,股价由“解孕日”的6.50元,上升到2002年6月25日的8.38元,上涨了28.92%(见图8上右标注)。

图8

此次“前抱后孕”形态后产生的升幅,技术指标显示的信号起了关键作用。因为这次的“前抱后孕”形态,是由抱5孕7的13条图线构成,前面已提到过,构成“前抱后孕”形态的图线越多,或所处的价位越低,后市上涨的幅度就会越大。这次“前抱后孕”形态处在该股历史股价的中偏低位,加上调整时间较充分,所以后市就出现急涨行情,即便不出现井喷走势,其后的升幅也同样会不小。用技术指标进行炒股的投资者,是不会花太多时间去研究“基本面”和“消息面”的,那样做,他们会认为浪费了时间,不如把精力放在技术指标的研判上,每时每刻警惕股票的走势,技术指标出现了做多信号时,就会毫不犹豫地进场买入。

井喷行情的卖出点位也有讲究,一般是升幅达到30%左右就应考虑出手,或者是出现了短线见顶信号时,不论升幅大小,均应出货。该股三天的井喷行情爆发后,仅4天的升幅就达到了28.92%,与30%左右的升幅大体相当,应卖出。另外,该股2002年6月25日井喷行情结束日,出现了高位“上跳星形线”走势,这是短线见顶的重要信号,更应出货。该股的后市走势印证了这一分析,自“向上空跳星形线”出现后,该股大跌了3年多,股价由2002年6月25日“上跳星形线”出现日的8.38元,下跌到2005年7月18日的2.02元,下跌了75.89%。由此印证了在高位出现的“上跳星形线”是可信的做空信号,应果断出货,不然就会由赢利变亏损。

4.海南椰岛(600238)

该股2000年1月20日上市,上市十年来,先后出现过4次“前抱后孕”形态,每次“前抱后孕”形态出现后,均有一波强劲的反弹行情,给投资者带来不菲的收益。

具体走势是:

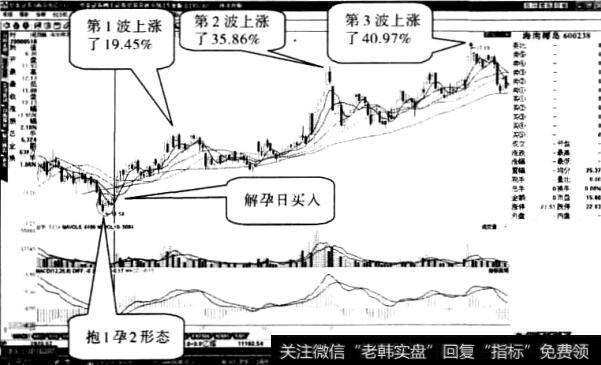

第一次“前抱后孕”形态出现在2000年5月12日到5月17日,这是一组由“抱1孕2" 4条图线构成的“前抱后孕”形态。母线出现在2000年5月15日,最高价为12.10元,最低价为11.58元。母线前后子线中的最高价为12.08元,最低价为11.60元。子线最高低于母线最高价0.02元,子线的最低价高于母线的最低价也是0.02元,“解孕线”出现在2000年5月18日,是一条收盘价为12.13元、最高价为12.14元、升幅为1.85%的小阳线。“解孕线”出现后,该股上涨了三波,历时6个多月。

第1波由“解孕”日的12.13元,上升到2000年6月19日的14.49元,上涨了19.45%(见图9上左标注)。

第2波由“解孕”日的12.13元,上升到2000年8月30日的16.48元,上涨了35.86%(见图9上中标注)。

第3波由“解孕”日的12.13元,上升到2000年11月13日的17.10元,上涨了40.97%(见图9上右标注)。

图9

若做波段,还可提高收益率。做波段的操作方法是:

一是在2000年6月19日第一波的波峰14.49元价位卖出,可赚2.36元底利率为19.45%;

二是在2000年7月3日调整到位日的13.16元处买回,在2000年8月30日第2波峰顶16.48元价位卖出,可赚3.32元,赢利率为27.37%;

三是在2000年9月5日第二次调整后的14.50元价位买回,在2000年11月13日第3波的波峰顶17.10元价位卖出,可赚2.26元,赢利率为18.63%;三波累计可赚8.23元,赢利率为68.26%。进行波段操作,比“一守到底”的收益增加了27.29%。

当然,以上的操作,只是理论上的收益,实际上,多数人是难以做到的。笔者不主张一般投资者做波段,只希望能运用“向上抬高止底价位”的办法,一守到底,赚个稳当钱。

第二次“前抱后孕”形态出现在2001年2月14日到2月19日,这是一组由“抱1孕2” 4条图线构成的“前抱后孕”形态。母线出现在2001年2月15日,最高价为14.55元,最低价为14.01元。母线前后子线中的最高价为14.51元,最低价为14.05元。子线的最高价,低于母线的最高价0.04,子线的最低价,高于母线的最低价0.04.“解孕线”出现在2001年2月20日,是一条收盘价为14.75元、最高价为15.80元、升幅为2.72%的中阳线。“解孕线”出现后,该股上涨了4个多月,股价由“解孕日”的14.75元,上升到2001年6月29日的17.78元,上涨了20.61%。

此次“前抱后孕”形态出现后,上涨的时间较长,但上升的幅度却不大。原因是什么呢?这与所处的位置有关。艾略特发明的“波浪理论”告诉我们,一轮上升行情中,会出现3个上升浪和2个调整浪。第1、3、5浪为上升浪,第2、4浪为调整浪。此次“前抱后孕”形态处在第4浪调整结束的位置,其后只剩下第5上升浪这一浪了,第5上升浪,一般只相当于第1上升浪的升幅。该股第1上升浪起于2000年3月7日的11.19元,止于2000年3月27日的14.20元,升幅为26.80%。而此次“前抱后孕”形态形成后的升幅达到了20.61%,与第1上升浪的升幅只相差6.00%,符合艾氏波浪理论的走势规律。上升的时间拖得长,是上升的力度较小的一种慢牛走势,所以凡在第4浪调整结束位置出现的“前抱后孕”形态,需要参考第1上升浪的升幅,这样就能准确适时地卖出股票。

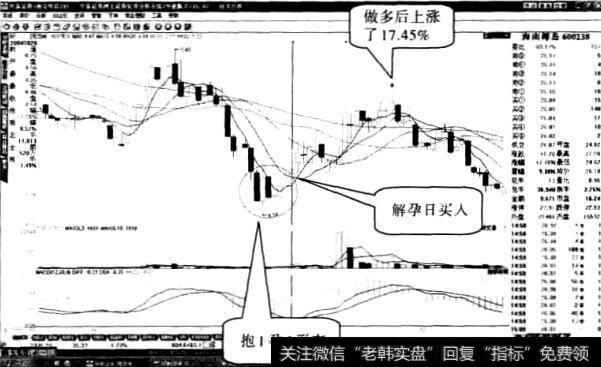

第三次“前抱后孕”形态出现在2004年10月21日到10月28日,这是一组由“抱1孕4" 6条图线构成的“前抱后孕”形态。母线出现在2004年10月22日,最高价为4.64元,最低价为4.16元。母线前后子线中的最高价为4.64元,最低价为4.19元。子线的最高价与母线的最高价持平,子线的最低价高于母线的最低价0.03元。“解孕线”出现在2004年10月29日,是一条收盘价为4.64元、最高价为4.85元、升幅为1.98%的小阳线。“解孕线”出现后,该股继续上涨了20多天,股价由“解孕”日的4.64元,上升到2004年11月23日的5.45元,上涨了17.45%(见图10上右标注)。

图10

此次“前抱后孕”形态处在下降行情中,能有如此收益相当不错了,功劳还应归于前段一波较深的跌幅,如果前段没有较深的跌幅,在下跌行情中出现的“前抱后孕”形态,很难获得10%以上的收益。

该股的这一走势告诫人们,处在下降行情中的“前抱后孕”形态,只能快进快出做短线,有了赢利就应出货,不能贪多,一贪就会出问题。缺乏短线经验的投资者,最好不做处在下降行情中的“前抱后孕”形态,以免被套。

第四次“前抱后孕”形态出现在2009年10月30日到11月3日,这是一组由“抱1孕1" 3条图线构成的“前抱后孕”形态。母线出现在2009年11月2日,最高价为14.91元,最低价为13.50元。子线中的最高价为14.74元,最低价为14.25元。子线的最高价低于母线的最高价0.17元,子线的最低价高于母线的最低价0.75元。“解孕线”出现在2009年11月4日,是一条收盘价为14.81元、最高价为15.18元、升幅为1.51%的小阴线。“解孕线”出现后,该股继续上涨了5个多月,股价由“解孕”日的14.81元,上升到2010年4月23日的27.43元,上涨了85.21%。

此次“前抱后孕”形态出现的升幅特别大,原因是该股沾了国家开发海南政策的光,近半年来,该股脱离大盘,逆势上涨,不断创出新高。该股2010年4月23日的27.43元,与2008年2月26日的历史高点27.80元,仅差0.37元,沪深两市几乎没有一只股票有如此强劲的走势。由此说明,“前抱后孕”形态,是非常可信的做多信号,据此买人,就有机会捕捉到特大黑马,能长期坚持应用“前抱后孕”形态操作的投资者,就能保证在股市立于不败之地。

该股短线还有上升空间,但对中长线来说,后市就不能过于乐观了,毕竟该股已上升到了历史的高点价位,而且该股的绝对价格也较高,想有更大的上升空间出现,恐怕不太现实,持有该股的投资者,应逐步减筹,清仓离场。

2019-05-21

2019-05-21