案例中设计的行业轮动策略中,市场情绪指标采用最普遍的MACD市场指标进行刻画,MACD属于趋势类指标,在趋势型市场中比较有效,但在剧烈波动或盘整市场中效率比较低。在本案例的行业轮动策略中,MACD指标的短期均值取历史20周,长期均值取历史40周。

策略观测频率为周,因为周数据可以过滤大从的市场噪音而保留市场主要趋势。

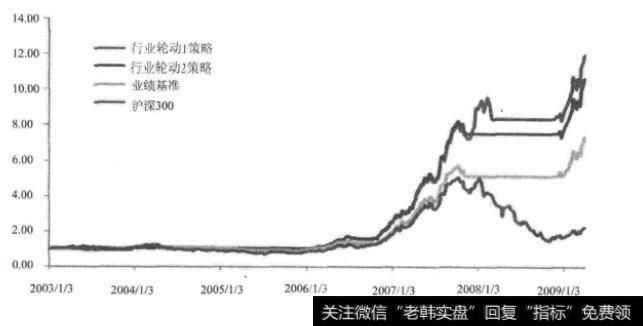

策略回溯期为2003年至2009年4月3日,时间跨度6年3个多月,共349周,沪深300指数同期收益率为129.45%。止损水平设定为5%,即当周亏损达到5%时,当期头寸完全退出。业绩基准采用沪深300指数在市场情绪MACD指示下择时投资的累积收益。可投资行业的权重配置策略为平均配置,即每周符合投资条件的行业以平均权重进行配置。

设计的两个市场情绪行业轮动策略的最终收益率如图2-7所示,策略1的收益率为1093.93%,策略2的收益率为965.26%,策略收益远远大于择时性质的业绩基准,当然也远远大于沪深300指数同期收益水平。

图2-7 市场情绪行业轮动收益率曲线

逐年来看,除2003年外,其余年份两个轮动策略均跑赢沪深300指数;除2003年、2008年外,其余年份两个轮动策略也均跑赢业绩基准。

策略成功的关键在于市场情绪指标的选取、指标计算参数的选择及适当止损。市场情绪指标必须选择交易信号指示明确的趋势性市场指标;情绪指标计算参数的选择决定了交易机会的触发和中止,主要决定策略的收益率水平;而止损水平则是一把双刃剑,在控制策略的系统性风险的同时有可能损失高波动中的收益机会。

情绪指标计算参数及止损水平的选择对策略收益影响较大,这些经验参数的设置可通过历史回溯获得。从提高策略稳健性的角度出发,可选择多组参数多策略地同时进行轮动投资。

小结:

行业轮动的原理来自于宏观经济周期,在中国的宏观经济调控中,不同的行业会有不同的受益程度,从而形成了独特的行业轮动现象。本节讨论了行业轮动的基本思想和主要策略,介绍了两个行业轮动的策略。

从宏观经济运行出发,找到M2同比增速来作为测量货币政策环境的一个重要变量。在此基础上,构建了周期性行业和非周期性行业轮动策略,该策略的理念是:周期性行业具有较大的风险和较高的收益,因此在货币环境宽松、宏观经济繁荣时表现更好;而在货币环境处于紧缩时往往意味着经济下滑,而非周期性行业更具有防御性,投资效果会较好。通过实证研究发现,周期性行业能够在货币政策处于扩张阶段远远战胜非周期性行业;而紧缩时期即在市场下跌时,非周期性行业能够起到更好的防御优势。

第二个策略是基于市场情绪指标进行被动型行业和行业龙头股的轮动投资策略。策略的设计有两大要点:一是通过市场情绪择时选择强势行业;二是在此基础上进一步选择更具比较优势的行业进行最终投资。策略成功的关键在于市场情绪指标的选取、指标计算参数的选择及适当止损。市场情绪指标必须选择交易信号指示明确的趋势性市场指标;情绪指标计算参数的选择决定了交易机会的触发和中止,主要决定策略的收益率水平;而止损水平则是把一双刃剑,在控制策略的系统性风险的同时有可能损失高波动中的收益机会。

2019-07-30

2019-07-30

![[显卡涨价原因]显卡涨价潮仍持续 关注芯片题材概念股](http://www.zcaijing.com/res/146306.jpg)

![[综合财务战略分析报告]综合财务战略分析](http://www.zcaijing.com/res/146284.jpg)

![[番125长线]长线秘岌之二:根据行业周期选股](http://www.zcaijing.com/res/146188.jpg)

![[小米上市业内评价]小米拟上市引业内关注 2018年互联网企业A股IPO可期](http://www.zcaijing.com/res/145647.jpg)

![[环保板块龙头股]环保板块走势活跃 安信证券:环保行业估值处于历史底部](http://www.zcaijing.com/res/145746.png)