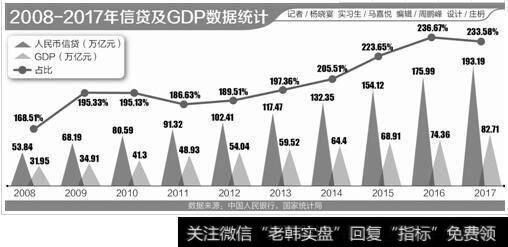

2008-2017年信贷及GDP数据统计

2018年伊始,市场氛围多少有点异乎寻常,实体融资态势趋紧,违约频现,资本市场个股闪崩,拷问各方的承受力,也拷问政策的定力和推进节奏,可见的是,当下监管堵偏门去杠杆决心坚定,只是,有堵亦应有疏,堵偏门之时,正门又该如何开?

某基金公司信用研究员向21世纪经济报道记者表示,在东部沿海调研地方政府平台时发现,一些市级小平台的融资情况已经较为严峻。“我们调研的一家地方平台,今年有60亿元的债券到期,但是目前账面上只有20亿元,如果发债这边募集不到资金,就只能靠卖地偿还了。”

控杠杆“阵痛”中。

2018年仅过去一个月,包括国资和民资,许多企业已感受到融资趋紧:一方面是可获得性降低,一些融资渠道被禁或受阻,已有的银行授信则放款变慢;另一方面是价格继续抬高,银行内部资金价格不同程度上调,议价能力强的企业面临“价格谈不拢”,尽管1月银行信贷依然很大概率再创天量。

不过,对于以银行为代表的金融机构而言,日子亦不好过。虽然贷款利率在上涨,但同时金融机构的资金成本也在快速上升,且金融市场利率的增幅远高于实体经济利率。

在过去一年,10年期国债利率升上超180bp,个别中短期信用债利率上涨甚至超200bp,而一般信贷的加权上升幅度只有不到10bp。

在控制货币总量的情况下,社会融资结构再调整显得格外重要。其前提在于,多数企业经营状况没有明显改善情况下,其负债率较难压降,维持一定资金供给,是微观平衡,也事关宏观平衡。

目前来看,由于债券发行利率较高,资本市场再融资也多有政策约束,加之A股市场纵深本身有限,以及非标融资也受到约束,银行信贷的重要性越发凸显。

但对于银行而言,信贷的约束有三,一是受到央行MPA广义信贷的增速考核,二是受到合意贷款的总量指导,三是受到自身资本充足率的约束。且微观上,银行风险偏好急剧收缩。

长远来看,“堵偏门”之后,“开正门”任重道远。

供需失衡:实体资金紧了

虽然市场已普遍预期利率将继续上行,但企业和银行一线业务人员对2018开年的资金紧张情况依然预计不足。

一家AAA评级国企财务负责人向21世纪经济报道记者表示,2018年以来短短一个月,已稍许感觉到银行资金紧张。据其反馈:“放款速度变慢了,利率也有上调,11月的时候还是基准下浮5%,现在最少是基准。”

在该国企的融资结构中,约有40%为银行信贷,近年来,直接融资工具对信贷的替换较大,但该负责人坦言,2018年这种趋势可能会有所回转。

“从目前债券一级市场的发行利率来看,我们是不怎么想发,但具体还要到3月中下旬再琢磨。”该国企财务负责人表示,前两年已经有意识避开在年初和年底发债,就是考虑到债券续发时点的资金市场情况。

除了银行信贷和直接融资债务工具,过去两年,该国企也发起了所谓“产业基金”,用名股实债的形式,从银行获得表外资金。在经过监管去嵌套、严格限制期限错配后,该负责人坦言“银行资金很难过来,产业基金难以为继”。

该国企财务负责人还表示:“相对来讲,我们受到的影响肯定比民企小,但还是能够感觉到银行方面的压力,他们需要调整业务结构,包括投向上、期限上。”

一名北京信托业务人士也明显感觉到了资金紧张,他向21世纪经济报道记者表示,2018年第一个月,该公司的资金成本就上涨了1个点。

“2个月前,一家前40强房地产开发商明确告诉我们,成本高于8.5%的钱不要,现在松口到9%,但是我们合作的一家股份行代销要价就是9%,所以也没法做。”该信托业务人士笑言,作为项目经理,原来主要工作是找好项目,现在落实资金方案成了更为关键的立项条件。

事实上,当前的市场利率还没有达到历史最高水平。10年期国债和SHIBOR自2016年10月以来一路上涨,目前利率水平和2014年相当(2013年“钱荒”为最高点);而贷款利率中枢上涨,一方面也未达到历史高点,另一方面,上涨幅度远小于金融市场利率。

在过去一年,10年期国债利率升上超180bp,个别中短期信用债利率上涨甚至超过200bp,而一般信贷的加权上升幅度只有不到10bp。银行面临高成本和低收益的重新调整过程。

企业和银行等金融机构都感觉如此“难受”,除了表面上的价格分歧,供需失衡背后,是监管政策执行力度加强。

“现在逢查必罚,我们也没有侥幸心理。”前述信托人士表示,特别是对于宏观调控领域,比如房地产和地方政府融资,金融机构的合规意识明显加强。有意思的是,21世纪经济报道记者问及房地产相关融资时,数名受访相关业务人士均提及了厦门银监局1月刚刚公示的几单相关罚单,一线业务人士对罚单的关注度超乎往常。

上述最新罚单包括中国银行厦门市分行因“理财投资业务未比照自营贷款管理流程,资金用于支付地价款和置换前期支付土地款的股东借款,贷款‘三查’不到位”受罚90万元,以及建设银行厦门市分行因“理财资金违规用于支付土地款等”受罚120万元等。

“去杠杆”之后“控杠杆”

多名银行受访人士均表示,资金变贵是去杠杆、严监管的必然结果。“货币总量被管住了,首先是金融机构去杠杆,金融市场利率上行,而且是非银比银行感受更深,然后再传导到实体经济。”某股份行资管人士分析称。

在过去的2017年,金融去杠杆、去空转,无疑为金融业的重要主题。2017年M2增速为8.2%,创下历史新低,央行参事盛松成表示,低增速与金融去杠杆有关,预计未来M2增速会有所回弹,但仍将保持在低位。

对于银行而言,2017年最重要的工作之一是收缩同业负债和同业资产,重新梳理表外业务,业务“回表”成为大势所趋。

据银监会统计,2017年商业银行同业资产负债自2010年以后首次收缩,同业理财减少3.4万亿元,规模下降一半有余。

在此背景下,原先一部分通过同业资金,同业理财以及各种嵌套满足的企业融资需求,包括企业发债,以及类信贷融资(即“非标”),可能受到一定影响。

而“经济去杠杆”也在2017年7月召开的全国金融工作会议上被正式提出,会议提出“要推动经济去杠杆,坚定执行稳健的货币政策,处理好稳增长、调结构、控总量的关系”,同时点名“要把国有企业降杠杆作为重中之重,抓好处置‘僵尸企业’工作”和“严控地方政府债务增量”。

2018年1月,中央财经领导小组办公室主任、国家发展和改革委员会副主任刘鹤在达沃斯论坛上的相关讲话再次引起市场强烈关注,其中有两个信息点,一是对宏观杠杆的表述,要“有效控制”;二是给出了“3年时间”的具体时间表。

“有效控制”之意,可从央行研究局局长徐忠此前有关宏观杠杆的撰文中获得启发。

徐忠撰文称,虽然杠杆率水平一度被视为系统性危机的预警指标,但国内外研究表明,有关杠杆率与金融危机的阈值关系尚无定论。事实上,杠杆率上升速度与危机关系更为密切。野村证券(2013年)提出著名的“5-30”规则,即发生危机之前的5年,信贷占GDP比例一般都要上升30%以上。

即,杠杆增速,被视为重要指标。根据央行和国家统计局披露的金融机构人民币信贷和GDP数据,回顾过去十年,信贷占GDP比重从2008年的168.51%上升到了2017年的233.58%,提高了65个百分点;特别是2014到2016年间,占比每年以超10个百分点上升,但2017年比2016年有3个百分点下降。刘鹤亦在达沃斯论坛上表示,从去年四季度开始,中国的宏观杠杆率增速已经有所下降,“这是个好迹象”。

控制宏观杠杆率的大框架下,中国银监会召开2018年全国银行业监督管理工作会议也指出,2018年工作重点包括“着力降低企业负债率,推动企业结构调整和兼并重组,严格控制对高负债率企业融资”。

包括高负债国企、房地产企业、地方政府平台、僵尸企业,均是明确被降杠杆的对象。

去杠杆力度与疏堵

经济健康运转,宏观杠杆和微观杠杆考量应均有之。

从宏观来看,徐忠曾撰文指出:“如果各方面政策叠加导致用力过猛,债务下降速度很可能快于杠杆率下降速度,经济增速则可能由于信贷萎缩而下降,由于金融体系的脆弱性,这可能引发金融市场和金融机构风险暴露。”

纵观2017年社会融资结构,人民币贷款规模为119.03万亿元,占比为68.2%,委托贷款13.97万亿元,占比8.0%;信托贷款8.53万亿元,占比4.9%;企业债券18.37万亿元,占比10.5%;非金融企业境内股票6.65万亿元,占比3.8%。

其中,债券的增速最低(2.54%)。据统计,2017年债券市场共发行5352只信用债券(含企业债、公司债、中票、短融和定向工具),累计发行53852.67亿元,比2016年分别下降23.87%和36.48%。取消或推迟发行明显增多,总计5846.14亿元,是2016年的2.2倍,占全年发行总规模的10.86%。且从净融资规模来看,2017仅为646.16亿元,而2016年为30571.35亿元。

委托贷款增速为次低(5.85%)。银监会2018年1月下发《商业银行委托贷款管理办法》,对委托贷款的资金来源、贷款用途等方面做了进一步规范,市场普遍预计委托贷款增速将进一步下降,且不排除规模下降。

股票市场的容量有限,加之证监会IPO趋严和对上市公司再融资的多项补丁政策,企业通过股票二级市场融资也较难快速增长。

由此,除非债券直融能够改变2017年的颓势,企业融资很可能对银行贷款的依赖进一步加强。但问题在于,对于银行而言,信贷规模的约束有三,一是受到央行MPA广义信贷的增速考核,二是受到合意贷款的总量指导,三是受到自身资本充足率的约束。目前来看,银行“缩表”趋势比2017年更甚,同业及表外业务收缩,能否被信贷承接,亦未可知。

同时,宏观总量的平衡,亦非微观平衡的简单加总。

微观来看,当一家企业的经营状况没有从根本性改善,如果不能维持原先的负债,就有可能因为资金链断裂而直接冲击其正常(但可能艰难)经营。

某基金公司信用研究员向21世纪经济报道记者表示,在东部沿海调研地方政府平台时发现,一些市级小平台的融资情况已经较为严峻。“我们调研的一家地方平台,今年有60亿元的债券到期,但是目前账面上只有20亿元,如果发债这边募集不到资金,就只能靠卖地偿还了。”该信用研究员表示。

同时,该买方研究员也表示,平台能否续接资金本身也是考量其是否会投资该城投债的因素之一,而不仅仅是基于该平台自身的信用状况。换言之,平台也可能成为去杠杆过快,或资金“惊弓之鸟”的牺牲品。

某股份行高管向21世纪经济报道记者表示,在控制宏观杠杆背景下,企业融资整体趋紧,但企业之间的分化也会加大。关键在于,不能一下子断掉企业所有的融资渠道,有堵有疏,才能通过资金的资源配置真正促成“优胜劣汰”。

2019-07-30

2019-07-30

![[跌出爱火花]跌出来的春季行情,下周将这么走](http://www.zcaijing.com/res/145788.jpg)

![[勇士四连败]四连阳中产业资本增持近11亿元 4只低估值绩优股价值凸显](http://www.zcaijing.com/res/145483.jpg)