杰若密·西格尔在其出版于1994年的《长期投资的股票》一书中正确地指出,股票是所有主要投资品种中收益最高的,并且是以30年的投资周期来衡量唯一没有赔钱的主要投资品种。那些相信有效市场理论和随机游走理论的人主张放弃主动管理,以指数基金和交易所交易基金(ETF)进行“低成本”投资。因此,在很多专家看来,一个投资者能做得最好的事情就是集中投资于低成本的股票指数基金,然后系好安全带,随股市的波动而起伏。换句话说,通行的投资策略是避免资金管理和风险管理。

如果一个投资者相信长期投资股票能带来8%~10%的年收益,那么他就可能会认为每年从他的投资中拿出5%来做生活费不是什么大问题,但具体投资的结果很大程度上还取决于投资者对收人的需求。假如有两个准备退休的投资者,他们都为退休储蓄了100万美元并将其投资到相同的标普500指数基金上。但是,第一个投资者决定他2000年就要退休,而第二个投资者打算2010年才退休。第一个投资者在2000年1月1日退休,按照5%的比例,他准备每年从他的100万投资本金中提取5万的收入现金流。当第二个投资者在2010年6月30日退休时,先退休的那个投资者账上只剩下$297040,这意味着他在过去10年内时间加权的累积投资回报为-24.47%,或者说每年损失了2.64%。按照这个速度,这个退休的投资者在6年内就会破产。如果该投资者决定基于目前的账户余额重新核定他每年可以提取的5%的现金,那么他就得把他每年提出的现金从5万美元削减到1.5万美元。

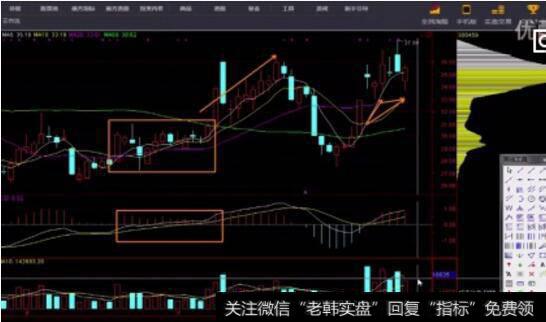

图20.3起伏的市场

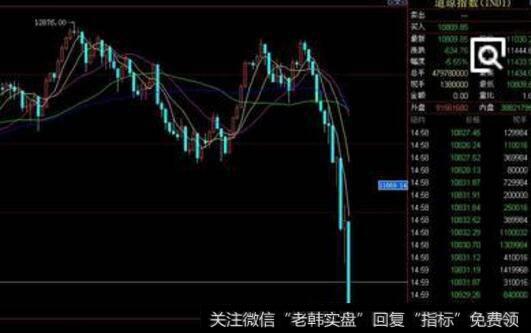

图20.4要有防守性

同时,那个没有退休的投资者在2000年1月1日拥有100万美元的指数基金投资,然后每年还定额追加5万美元的投资直到2010年6月30日。在2010年6月30日,该投资者一共投资了152.5万美元,但账户上的余额只有131.9万美元,这相当于在过去10年内时间加权的累积亏损为16.24%,或者说每年亏损了1.67%。为什么他的损失比前一个退休更早的投资者小呢?这是因为这个尚未退休的投资者每年还在定额追加投资,在随后市场下跌的时候买入了更多的股票。而那个已经退休的投资者则相反,为了提取现金流,他不得不在低价位上卖出持有的部分股票。尽管买入并持有的策略可能对那些不需要依靠投资收入来生活的人更合适,但对那些视他们的投资为收入来源或收入补充的投资者来说,买入并持有的策略有着不小的风险。

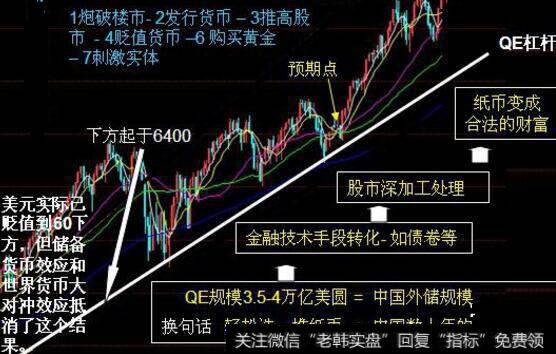

解决这个问题的方法之一是资金管理。1990年,哈里·马可维兹因其在资产配置上的研究成果获得了诺贝尔经济学奖。马可维兹的研究证明了将波动性负相关的高风险资产构建为投资组合后可以在不降低收益的情况下减少投资组合的风险,这一结论推翻了人们长期持有的一个观点,即高风险资产只会增加投资组合的风险。尽管我不指望诺贝尔评奖委员会会对我有什么关注,但我也证明了成交量分析可以解决类似的问题。通过将资产配置和成交量分析结合起来,我们有望建立起一个能够更好地管理一个投资组合内在风险的资金管理体系。

2019-07-30

2019-07-30

![[跌出爱火花]跌出来的春季行情,下周将这么走](http://www.zcaijing.com/res/145788.jpg)

![[勇士四连败]四连阳中产业资本增持近11亿元 4只低估值绩优股价值凸显](http://www.zcaijing.com/res/145483.jpg)