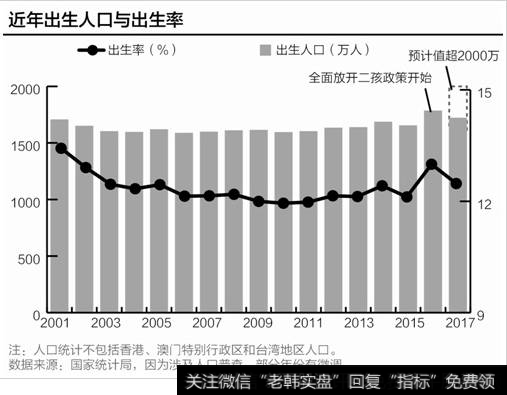

2007年比率转向债券

图1更加清晰地显示了自2000年来的债券/股票比率。但这里,我选用10年中期国债的价格作为比率的分子。图1表明,在2000—2002年期间,债券/股票比率更偏向于债券;而2003—2007年间,这一比率偏向于股票;而在2007年中期,这一比率又再次偏向于债券。在该年夏季,次贷危机第一次在贷款及银行业间出现(房市的大幅放缓),威胁到了美国经济,而且结束了长达4年的股票牛市。次贷危机促使联邦在2007年的下半年开始推行低利率政策以稳固经济和股票市场。像以往出现金融紧缩时一样,资金从股票市场抽逃,并进入更为安全的债券市场。幸运的是,在相对强度比图表中我们可以清晰地看到,债券/股票比率在2007年夏季中开始上升。

图12000年来的债券/股票比率

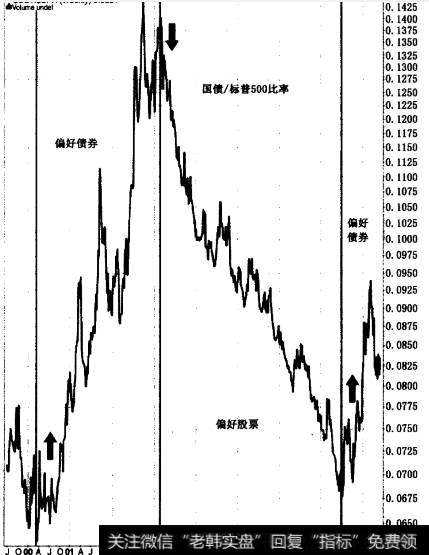

股价下跌而债券上升

我在前面的章节提到,当某一市场下跌时,通常另一个市场会上升。图2表明了在2007年间股票和债券之间的这种负相关。图2显示了10年期的中期国债(实线)与S&P 500(日价格条)。在2007年上半年,股票价格上升而债券价格下降。但是7月,随着次贷恐慌的出现,股价开始下降.而债券价格立刻上升。第二次股票下跌发生在10月,这给债券的上涨增添了动力。当一个市场(例如股票)下降,另一个市场(例如债券)上涨。应该离开下降的市场,进人上升的市场,但是首先要能够发现拐点。你可以使用图表工具,加上对导致这种轮换的跨市场原则来实现上述策略。

图2 2007年间股票和债券之间的这种负相关

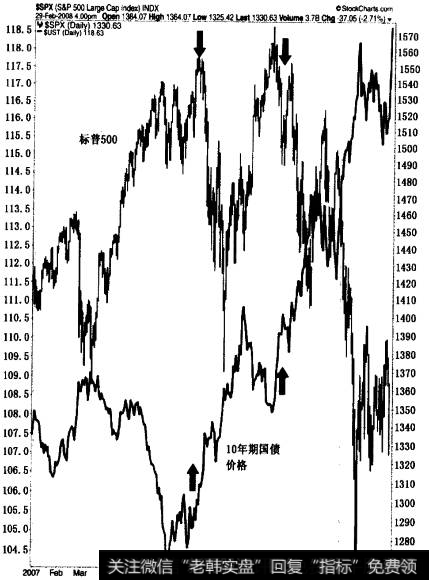

美国利率降低损害了美元

让我们把2007年的跨市场网络放宽些,来解释短期利率和美元之间的连锁作用。2007年夏季,债券价格开始上升,原因之一就是长期收益率的下降(债券价格和收益率呈反向变动关系)。债券收益率的下降的原因之一是因为美联储为了对抗经济滑落而降低短期利率(股市也下跌)。当美联储较大幅度地降低短期利率时(而其他外国中央银行没有对利率进行过大的调整),常见的一个副作用就是美元下跌。图3显示的是2007年两年期债券收益率(实线)与美元指数之间的紧密相关(日价格条)。2007年7月,两者开始同步下降,并持续下跌至2008年第一季度(使美国货币达到历史最低水平)。所以说,还有一个跨市场关系值得我们考虑:每当美联储降低短期利率以对抗经济衰退时,结果通常是美元受挫。那么投资者如何利用这些知识来运用资金呢?一种方法就是当美元下降时投资商品市场,常见的就是投资黄金。

图3 2007年两年期债券收益率(实线)与美元指数之间的紧密相关(日价格条)

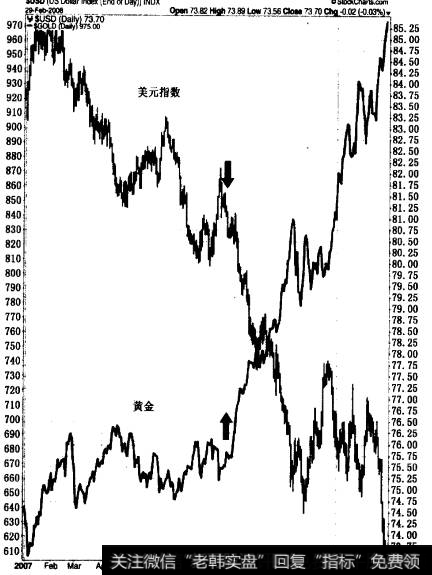

美元下跌推动黄金上涨至历史新高

尽管美元下跌时,大多数商品市场将从中获益,但是其中与汇价联系最为紧密的还是黄金。部分原因就是投资者通常视黄金为替代货币。图4比较了金条价格(实线)与美元价格指数(日条状图)在2007年到2008年早期的表现。两个市场几乎是对方的完美镜像。图表中间的两个箭头显示的是,在2007年8月美元价格开始下滑时,黄金价格开始急剧上扬。到2008年第一季度美元达到历史新低时,黄金达到历史新高价格。为什么要购买黄金而不选择外国货币呢?要知道当美元下跌时,两者都会上涨。原因是当金条处于牛市时,黄金的上升速度通常要快于世界货币价格。2002年以前最后一次发生这种情况的是20世纪70年代。在2002年美元到顶而黄金触底之后的6年中,美元跌幅达到36%。同一时间,世界上最强势的三大货币分别上升81%(澳元)、70%(欧元)、60%(加元)。与之相反,黄金却上升了246%(原油是更好的赌注,价格在6年间上升了401%)。投资者偏好于投资商品的另一个原因是,投资与商品市场紧密联系的股票更为容易。黄金能源股在2002年之后都表现不错。让我们再一次打开视野。来考虑一下与商品市场相关的股票。

图4金条价格(实线)与美元价格指数(日条状图)在2007年到2008年早期的表现

与商品相关的股票

虽然在接下来的章节中我还会谈到如何选择市场板块和行业,但是在这里,还是有必要指出,许多股票与商品市场中的财富是紧密相连的,这提供了参与上升中的商品市场的另一途径。进人2008年,股票市场共同基金中黄金导向的基金在5年中的表现不错,上升了30.5%;紧随其后排在第二位的自然资源基金(主要是能源股票)也上升了30.3%,这些获益是其他板块基金的3倍。当商品成为最强势资产时,与之相关的股票也会成为股票市场的领头羊,这是非常合理的。这就是为什么我们关注商品市场的走向。

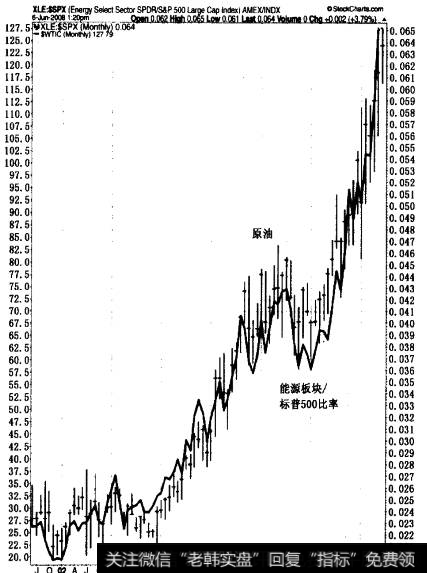

图5比较了自2002年以来的原油价格(条状)和SPDR能源板块基金(XLE)除以S&P500的比例。请注意两条线之间的紧密相关性。在2004年中期,原油上升至40美元上方(左边刻度),达到历史新高。接下来的四年内,原油价格已经达到每桶140美元。在能源价格上涨的4年间,能源股票整体收益达181%,这使其成为大幅领先的最强势板块。除此之外最强势的三个板块分别是公用事业(上升79%)、基础材料(上升61%)和工业(上升40%),你现在知道能源板块的领先幅度有多大。在这四年中,能源板块收益率是S&P500平均收益的9倍。在接下来的章节我们会更加深入剖析这一点。我在这里提出是为了表明,在任何时候,商品及货币市场能给予其紧密联系的股票市场以线索。

图6 2002年以来的原油价格(条状)和SPDR能源板块基金(XLE)除以S&P500的比例

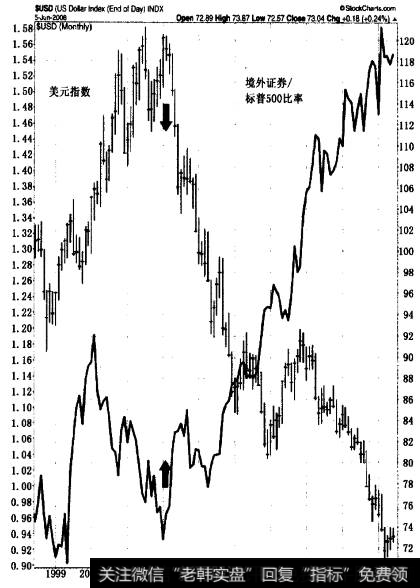

外国股票与美元相联系

让我们扩大范围,看看外国股票。关注美元走向的另一个原因就是,美元的走向能够帮助我们决定外国股票是否比美国股票更具吸引力。图7正表明了这点。下降的条状显示自2002年开始美元的主要下跌趋势。上升的实线是摩根斯坦利世界股票指数(除去美国)除以S&P500的比率,这个比率说明了外国发达股票市场相对于美国股票市场的表现如何。该比率显示,自2002年美元开始下跌,外国股票的表现就明显要好于美国股票。自2003年两者触底后,它们都在2007年第四季度达到峰值,但是外国股票的涨幅是S&P500涨幅的2倍(+160%比+80%)。这表明当美国投资者计划进行全球投资时,他们需要考虑货币趋势。在2003年至2007年,外国股票表现更好的一个原因是它们以本币标价。当以更为便宜的美国货币标价时,美国投资者在外国的投资获益更高。相反,外国货币的弱势(美元强势)会损害美国的国外投资。一般的经验法则是:美元下跌有利于在外国投资,而美元上升则有利于在美投资。

图7自2002年开始美元的主要下跌趋势

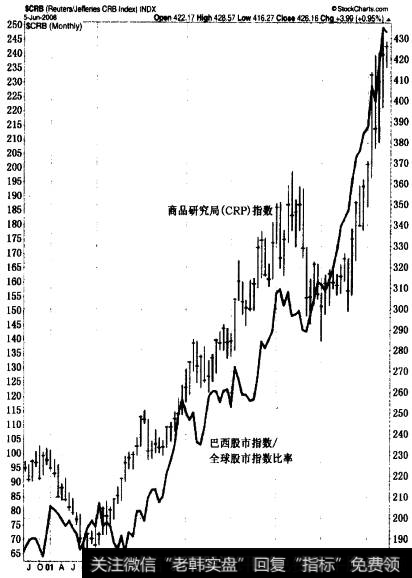

商品出口更加繁荣

并不是所有的外国市场都以相等的比率上升。美元的下跌不仅有利于外国股票,同时还有利于那些商品出口国家的股票,这是因为它们可以从美元的下跌和商品价格上升(美元下跌的副作用)的双重原因中得益。从2003年到2007年这5年中,商品价格一直上升,而表现最好的海外股票基金则是拉丁美洲(上升51%),新兴市场(拉美占很大一部分)位列第二,上升了34%。拉美市场的全球强势表现主要是,在商品价格很高时,它们是出口商品的大国。以巴西为例,它的收益很大一部分来源于原油、金属和钢铁财富的上涨。图8显示了巴西在这6年中的表现与商品价格上升之间的对比。上升的价格线条显示的是CRB商品价格指数,实线表示的是巴西博维斯帕(Bovespa )股票指数除以道一琼斯世界股票指数的比率。两条线之间的紧密相关是很明显的。加拿大和俄罗斯也从商品市场价格的上涨中大获裨益。2008年早期,全球股票下降时,商品市场价格上升,仅有的3个上涨的市场分别是巴西、加拿大和俄罗斯。

图8巴西在这6年中的表现与商品价格上升之间的对比

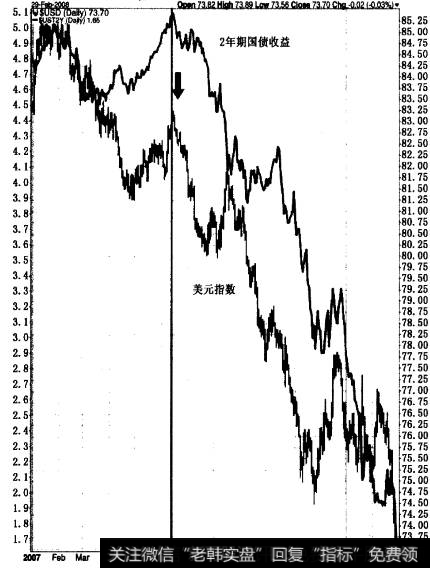

2019-07-14

2019-07-14

![[宏观的意思]关于宏观面的精华提取](http://www.zcaijing.com/res/146176.jpg)

![[中线的性质]中线的成功要诀](http://www.zcaijing.com/res/146069.jpg)

![[强监管去杠杆什么意思]严厉监管降杠杆](http://www.zcaijing.com/res/145175.jpg)

![[庄家彬]庄家的优势都有哪些?](http://www.zcaijing.com/res/144611.jpg)

![[中国市场走势]如何结合市场走势选股](http://www.zcaijing.com/res/141876.jpg)