基于现金流量的分析

分析主营业务的目的主要是挑选盈利能力强的公司,依靠的是利润表。对现金流量进行分析的目的主要是挑选有经营活力的公司,依靠的是现金流量表。

现金收益率

股票大师彼得·林奇是利用现金收益率选股的典范,他说:“我更喜欢投资于那些不依赖资本支出的公司股票,公司不必用流入的现金来苦苦支撑大量的现金支出。”他所指的就是上市公司的现金流量情况。毫无疑问,现金流量是公司的血液。现金流量分流入现金和流出现金,如果流入现金多而流出现金少,说明公司经营状况好,现金流量充足;反之,如果流入的现金少而流出的现金多,说明公司经营状况差,现金流量枯竭。如果入不敷出,这家公司就将面临生存危机了。

现金收益率的计算公式如下:

现金收益率=每股经营现金流量/股价

需要特别说明的是,公式中的“每股经营现金流量”是最应该关注的。因为,对于不同的公司来说,现金流量净值(现金流量净值二现金流入一现金流出)的意义是不同的。例如,s亿现金流量净值对于钢铁企业来说是杯水车薪,但对于“全聚德”这样的消费型企业而言就是大数目。对于投资者来说,最终影响收益的是经营活动产生的现金流量净值,因此,就有了每股现金流量指标,计算公式如下:

每股经营现金流量=经营活动产生的现金流量净额/总股本

虽然每股经营现金流量对于不同行业的上市公司来说存在差别,但比起现金流量绝对值来说,具有一定的参考价值。

那么,什么样的现金收益率是安全标准呢?彼得·格林的观点是:10%的现金收益率相当于长期持有股票的最低收益率。如果现金收益率等于10%,属于正常水平;如果大于10%,就是值得关注的公司;假如低于10%,则是现金流出现了问题。

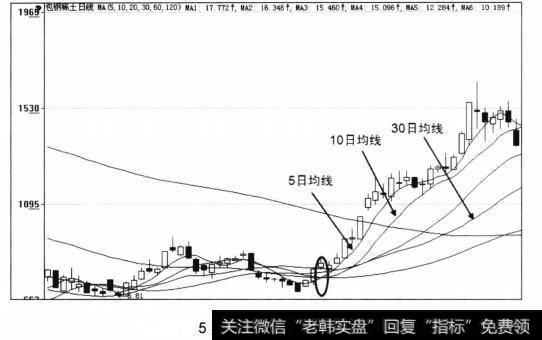

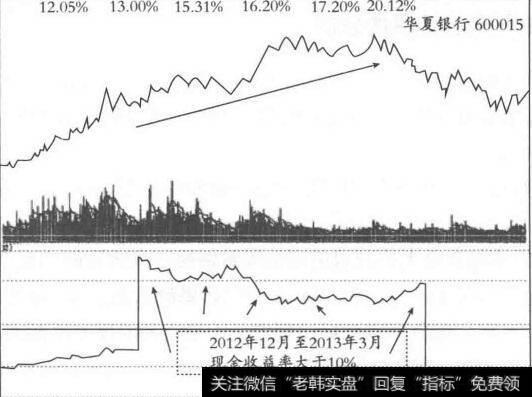

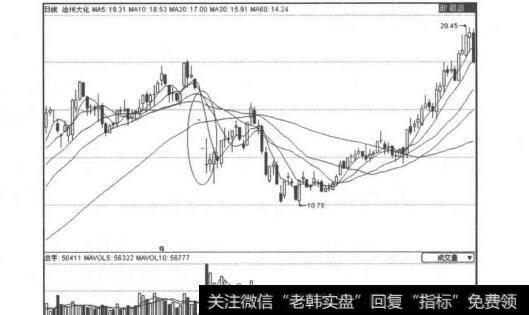

这一观点在实践中得到了验证。如图2-4所示。

从图中可以看出,华夏银行(600015)从2012年12月至2013年3月的现金收益率一直在10%线的上方,说明这家公司的现金流量是比较充足的,其股价也是上扬趋势。但在2013年4月以后,其现金收益率跌破10%线,说明这家公司的现金流量出了问题,相应的,股价也发生了下跌。

图2-4

2019-05-27

2019-05-27

![[形态选股软件哪个好用]形态选股技巧](http://www.zcaijing.com/res/144998.jpg)