强者更强 地产、金融、石油石化仍处低配

基金四季报:仓位、收益双双延续提升

主动偏股基金仓位继续提升。17Q4普通股票型基金仓位较17Q3提升3.76pct至89.28%,偏股混合型基金仓位较17Q3上升3个百分点至83.56%。偏股型基金业绩继续提升,但涨幅较17Q3有所下降。17Q4基金总指数微涨0.91%,普通股票型基金涨幅为2.10%,偏股混合型基金上涨2.50%,均跑赢中小板指、主板与创业板,但跑输沪深300(上涨5.07%)。相比17Q3,偏股型基金以及主板、中小板、创业板等指数收益率均出现不同程度下滑。

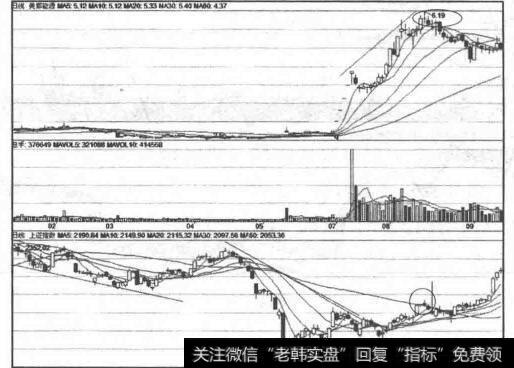

连续六个季度加仓主板,但主板仍处低配状态,中小创仓位继续下滑

偏股型基金连续六个季度加仓主板,继续减仓中小板和创业板。虽然主板延续2015Q4以来的加仓趋势,17Q4主板超配比例略高于2010年以来中值,但仍然低配;中小创超配比例延续下滑,其中中小板超配水平略处历史中值之上,创业板超配水平连续两个季度处历史中值之下。17年四季度,主板、中小板、创业板仓位依次为64.02%、25.19%、10.78%,分别比17Q3变化+5.98pct/-2.79pct/-3.20pct;对应超(低)配比例依次为-19.22%、12.37%、6.85%,分别比17年Q3变化+5.42pct/-2.73pct/-2.69pct。

加减仓视角:加仓食品饮料、家电,一级行业减仓电子、有色

大类行业加仓幅度最大:必需消费、中游材料;减仓幅度最大:TMT、上游资源。上游资源有色大幅减仓,其中以稀有金属为主。中游材料中化工(化学制药、化学纤维、化学制品)略微加仓,钢铁、建材减仓。必需消费中食品饮料(白酒、乳品等)加仓显著,医药生物等仓位亦有提升,可选消费中家电(白电为主)、房地产明显加仓。TMT领域二级行业电子制造加仓,二级行业光学光电子、计算机应用等减仓。保险、银行均连续两个季度加仓,证券仓位略有下降。公共产业领域交通运输加仓,公用事业减仓。

超低配视角:地产/金融/石油石化仍处低配

大类行业方面,继续显著超配必需消费和TMT,低配公共产业、上游资源。一级行业中,食品饮料、电子、家电、医药生物等板块超配比例最高,银行、采掘、交通运输超(低)配比例最低。从17Q4行业超配比例与2010年以来中值的对比来看,周期超配、消费低配特征显著。从17Q4行业超配比例与历史中值的对比来看,消费领域的汽车、纺织服装、房地产等板块,超(低)配比例显著低于历史中值,安全边际较高;银行、交运等一级行业,超(低)配比例显著高于历史中值。18年初以来我们重点推荐的地产、银行、石油石化组合依旧处于低配状态。

风格延续“以龙为首,强者更强”,重仓保险、白酒、白电等行业龙头

2017年四季度,偏股型基金重仓个股集中在保险、白酒、白电等行业龙头。前十大重仓股为:中国平安、五粮液、伊利股份、贵州茅台、格力电器、分众传媒、招商银行、美的集团、泸州老窖、新华保险。相比2017年三季度,分众传媒、美的集团、泸州老窖新进入前十大重仓股,而欧菲科技、大华股份、三安光电退出前十大重仓股。持仓金额增加前十个股主要分布于白酒、家电、地产等板块;持仓金额减少的前十个股集中在电子制造、稀有金属等行业。

风险提示:样本数据为基金重仓股,反映信息不全面等。

![[散户之家]散户制胜操作策略探索](http://www.zcaijing.com/res/146252.jpg)

2019-07-30

2019-07-30

![[一个普通猎人的工作日记]一个普通散户的炒股原则](http://www.zcaijing.com/res/145258.jpg)

![[连体形]箱体形态的操作策略及主要特征](http://www.zcaijing.com/res/144925.jpg)

![[股市止损37定律]止损是股市投资中关键理念](http://www.zcaijing.com/res/144725.jpg)