柱状图的高度代表了最好和最坏的回报率的差额,我们应该注意到,随着持有期限的增加,相对于固定收益资产而言,股票的最好和最坏回差额明显缩小。

如果持有期限仅为1年或者2年,股票的风险毫无疑问比债券和国库券的风险大。但是从1802年以来,如果持有期限增加到5年,则股票最坏的回报率是每年一11%,比最坏的债券或国库券回报率稍逊一筹。但是当持有期限上升到10年时,最坏的股票回报率就已经优于债券或者国库券了。

对于20年持有期限而言,股票回报率则从来没有低过通货膨胀率,而20年期的债券和国库券回报率却曾经一度比通货膨胀率还低3%。如果这样的回报率持续20年,那么该债券投资组合的实际购买力将会被削弱一半。如果持有期限为30年,那么股票最坏的回报率几乎都比通货膨胀率高2.6%以上,与固定收益资产的平均收益率相差无几。

比起债券或者国库券,股票的持有期限超过17年后,其实际回报率就不会为负,这一点非常重要。从长期来看,股票积累财富的风险尽管看起来比债券大,但实际却正好相反:确保购买力安全的长期投资就是股票的多样化资产组合。

一些投资者不知道10年、20年甚至更久的持有期限是否与他们的长远规划有关,但是这些投资者通常会犯的一个最大错误就是低估了他们的持有年限。因为大多数投资者所理解的持有年限是一只特定股票、债券或者共同基金的年限,而这里所指的持有年限是指投资者手中的所有股票或者债券的年限,而不管在这个期间内其资产组合发生了什么变化。

表2-1详细列出了不同持有年限内,股票回报率高于债券或者国库券回报率的比例。随着持有年限的增加,股票回报率高于固定收益资产回报率的比例也在加速增大。对于10年持有期限,股票回报率高于债券和国库券回报率的概率为80%;对于20年期,该数据到达90%。而在30年持有期限内,股票回报率则100%高于债券和国库券回报率。

表2-1持有期限比较:股票回报率超过债券和国库券回报率的比例

正如我们在上一章提到的,债券回报率优于股票的最后30年历史终结于1861年,正是美国内战开始之际。这是一个我们应该铭记的日子:在过去175年里,一个购买了新发行的30年期政府债券(这些债券以年为单位发行)的投资者的收益从来没有超过一个持有同样期限的普通股多样化资产组合的投资者的收益。

尽管在长期内,股票业绩优于债券已经是显而易见的事实,但我们也必须注意到,持有期限为1年或者2年的股票的业绩在5年中大约只有3年超过债券或者国库券业绩,这意味着在5年中约有2年的时间,股票投资者的收益将少于国库券或者银行存款投资者的收益。短期内债券和国库券的收益高于股票是许多投资者不愿将资本长期投入股票的主要原因。市场高点时的投资者收益。

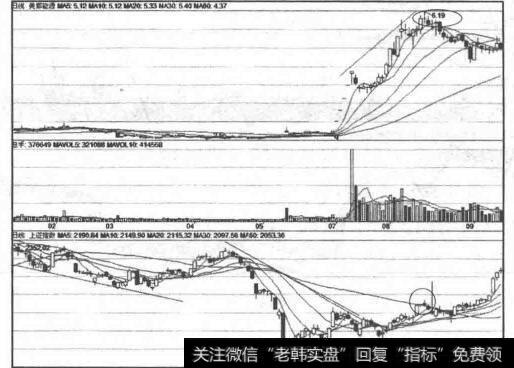

许多投资者尽管已经相信了股票的长期优势,但仍然认为当股票价格趋高时不应该进入股市。其实对干长期投资者来说,这种观点毫无根据。图2-2显示了20世纪八大主要股票市场在10年、20年、30年持有期限内剔除了通货膨胀因素的总回报率。

如果持有期限达到30年,那么投资者即使是在市场最高点时买入股票,股票积累的财富也是债券的4倍多,国库券的5倍多;如果持有期限为20年,那么股票积累的财富也能达到债券的2倍,即使持有期限仅为10年,股票回报率仍然高于固定收益资产回报率。历史已经证明,除非投资者认为他们很有可能要在未来的5一10年内动用其储蓄才能维持现有生活水平,否则无论现在市场位干多高点,长期投资者放弃股票投资都不是一个明智的选择。

图2-2 20世纪主要市场高点的实际总体平均回报率(初始投资为100美元)

当然,如果投资者能够识别市场的高峰期和低谷期,那么其收益会比本书极力推崇的“购买并持有”策略的收益更高。但是不用说,几乎没有投资者能做到这一点。即使投资者在市场高点卖掉股票,也不能保证其收益丰厚。当股价日趋上涨而且所有人都对未来的股市信心百倍时,投资者很难下定决心卖掉股票,而当市场处干低谷期,悲观情绪蔓延整个股市,人们对股市不再抱有信心时,投资者对买入股票就更加犹豫了。

![[散户之家]散户制胜操作策略探索](http://www.zcaijing.com/res/146252.jpg)

2019-07-30

2019-07-30

![[一个普通猎人的工作日记]一个普通散户的炒股原则](http://www.zcaijing.com/res/145258.jpg)

![[连体形]箱体形态的操作策略及主要特征](http://www.zcaijing.com/res/144925.jpg)

![[股市止损37定律]止损是股市投资中关键理念](http://www.zcaijing.com/res/144725.jpg)