针对上述对周期性和非周期行业的划分,构建周期性行业和非周期性行业的轮动策略。

数据与轮动策略的建立

(1) 信息的同步性:考虑到M2的披露时间及信息的传导时间,所有投资时段都滞后了一个月的时间。

(2) 组合的构建策略:在货币政策处于扩张时等权重配置周期性行业,紧缩时等权配置非周期性行业。

首先统计周期性行业和非周期性行业在货币政策处于扩张或者紧缩时期的不同表现,同时计算每个阶段要进行10个行业的等比例投资,具体情况如表2-13

所示。

表2-13 不同货币阶段不同行业的收益率

通过对周期性行业和非周期性行业在不同阶段收益的比较,3个紧缩阶段非周期性行业组合全部战胜了周期性行业组合,胜率为100%。在3个扩张周期中,两次周期性行业战胜非周期性行业的表现,胜率为67%。在两次较大的下跌市场环境中,投资于非周期性行业均规避了较大的市场风险,其防御性特征可见一斑。而在牛市中,周期性行业和非周期性行业的投资收益相差较小。

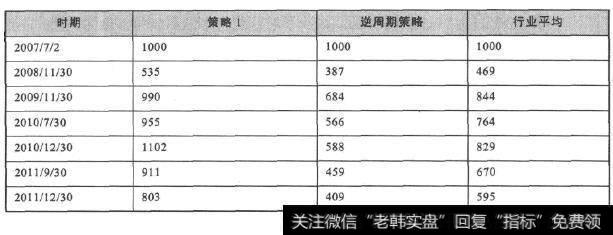

按照顺周期策略(即策略1)构建投资组合并查看组合的收益及对应的逆向投资(扩张时投资非周期性行业,紧缩时投资周期性行业,初始资金一千万)。

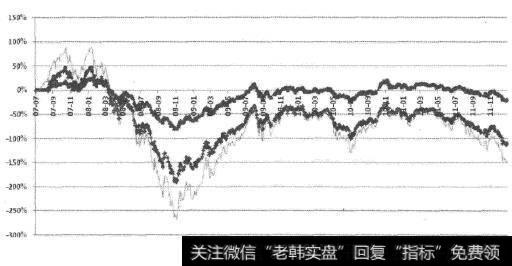

如图2-5所示为周期性行业和非周期性行业按照顺周期策略进行轮动的资产损益变动图。在每个周期开始时都重新调整等比例投资,等权分配所投资行业的权重。

——策略1 ——逆周期策略 ——行业平均

图2-5 顺周期行业轮动策略的收益率图示

从2007年6月至2011年12月的策略收益来看,不考虑交易成本,顺周期行业轮动策略获得最高的累积收益(-19.65%)远胜于行业平均(-40.50%)和逆周期策略(-59.13%),逆周期策略表现最差。

此期间业绩基准为沪深300指数的收益为-37.57%,顺周期的行业轮动策略则战胜沪深300指数达到17.92%,年化超额收益超过3.6%.即便扣除2%的单次换仓成本,行业轮动策略同样远远战胜同期沪深300指数和行业平均投资策略的表现。

该策略具有如下优点:理念容易理解,且符合自上而下的投资理念,适合机构投资者进行行业配置;将行业划分为周期性和非周期性进行投资,这种分类标准与实际投资中对行业属性的认识也非常接近,减少了对行业基本面和公司信息的依赖;在紧缩时由于选择投资于非周期性行业能够避免较大的不确定性,使得整个组合的风险大大降低,抗风险能力得到增强;依据货币供应增速M2进行轮动,使得策略具有较强的可操作性。

从对货币周期的划分,再到按照货币周期的紧缩和扩张进行行业轮动策略的实证来看,货币供应量M2是宏观经济运行中的重要指标,也是货币政策效果的集中体现,用它来指导行业配置确实能够起到增弧组合收益、降低组合风险的作用。

从上述实证研究可以看到,在行业配置过程中考虑到了行业周期性和非周期性因素的影响,实际上如同在组合配置过程中进行风格配置一样,是价值股还是成长股,抑或是大盘股和小盘股的风格轮动。

在投资中,风格选时对组合收益的贡献大约为50%,如果对周期性和非周期性行业做出正确的判断而进行适时轮动,则对组合收益的贡献将不低于风格选时,且持续性较强。从难易程度上讲。驱动风格轮动的因子变里仍不明确,一般采用宏观经济模型、基本面模型和风险模型进行综合建模;而周期性行业和非周期性行业基本可以确信为由宏观经济因子,特别是货币因素所驱动,因此,判断难度大大降低,增强了进行周期性和非周期性行业轮动的可操作性。

2019-07-30

2019-07-30

![[显卡涨价原因]显卡涨价潮仍持续 关注芯片题材概念股](http://www.zcaijing.com/res/146306.jpg)

![[综合财务战略分析报告]综合财务战略分析](http://www.zcaijing.com/res/146284.jpg)

![[番125长线]长线秘岌之二:根据行业周期选股](http://www.zcaijing.com/res/146188.jpg)

![[小米上市业内评价]小米拟上市引业内关注 2018年互联网企业A股IPO可期](http://www.zcaijing.com/res/145647.jpg)

![[环保板块龙头股]环保板块走势活跃 安信证券:环保行业估值处于历史底部](http://www.zcaijing.com/res/145746.png)