低位补仓不仅是筹码深套后的正确抉择,也是在牛市防踏空的有效举措,低位补仓又是项“综合艺术”,只有保持良好心态,不断提高操作技艺,才能时可能出现的各种陷阱早作准备、应对自如,才能在补仓操作中进出有度、才巴握主动,最终达到熊市少被套、牛市不多普空的目的。

炒股入门的再一个技法是低位补仓。高位买入的筹码深套后,通常有三种处置方法:一是止损卖出;二是持股不动;三是低位补仓。一般情况下,只要市场政策面和个股基本面没有发生质的变化,止损卖出是操作的大忌,持股不动是中性的策略,低位补仓才是操作的上策。

股市多年来的走势反复证明:低位补仓,不仅是筹码深套后的正确抉择,而且是在一轮大的牛市启动后防踏空的有效举措。当然,前提是买入操作的正确性,即筹码本身没有“问题”。

1、低位补仓为什么如此神奇

2013年年初,大盘走出了一波时间长达两个月、幅度接近三百点的调整行情。当时大盘自2月中旬见顶2444.80点以来,至2013年4月19日收盘,下跌了近300点。在此期间,尽管大盘和多数个股的重心不断下移,但若能波段操作、高抛低吸,依然有不少短线进出、逆市获利的机会,关键取决于投资者能否进行及时有效的低位补仓操作(简称补仓操作,下同)。

正确的补仓操作,不仅对摊低持股成本,提高获利概率大有好处,而且对增加交易机会,激发操作活力也将起到明显作用。以4月19日沪深股市双双超过2%的这次反弹为例,当天两市封于涨停的股票有19家,涨幅超过5%的股票多达95支,可比的2 464支股票平均涨幅也有1.79%(取涨幅居中的1232名股票),投资者要是能低位补仓、及时买入,收益无疑将非常可观。

再以筹码深套后(如10元买入的筹码跌至5元)的三种处置方法为例,如果止损卖出,结果将亏50%,要是再买别的股票,需涨100%才能解套,难度很大且结果依然未能获利;如果持股不动,虽比止损卖出要好,但解套难度同样较大,且缺乏可操作性;但若能在跌至一定低位时及时补仓,结果就会截然不同:不仅能降低持股成本,增加解套可能,而且有利于增强操作的弹性,做到涨可卖、跌可买。还有,补仓操作后,即使原持有的筹码(10元买入的筹码)一路持有、直至解套,此时,补仓的筹码((5元买入的筹码)实际上已获利100%,补仓操作的“神奇功效”由此可见一斑。

但在平时的操作中,真正能做好补仓操作的投资者不多(底部较低的成交量便是佐证)。究其原因,主要有三:一是“没钱补”——高位买入时已处于满仓状态;二是“没胆补”——虽然留有资金,但还是担心再跌;三是“没法补”——既有资金,也想补仓,但不知道如何补仓。

正确的补仓操作的确有很多好处,但若补仓操作不当,也会导致得不偿失、适得其反的结果。同样以2013年4月19日这次反弹为例,在绝大多数股票出现不同程度上涨的同时,另有71只股票逆市下跌。投资者如果在补仓时品种选择不当,买入的恰恰是这些逆市下跌的股票,或时机把握不当,在一些强势股急涨时追入,同样会出现市值损失,出现“它涨我跌”、“明涨暗跌”等尴尬。

2、成功的关键在于八项原则

要想通过正确的补仓操作达到预期的“神奇功效”,既要增强平时操作的针对性,妥善解决“没钱补”、“没胆补”和“没法补”等难题,又需把握实际补仓的原则性,把补仓操作的主动权牢牢掌握在自己手里。

补仓操作需要把握的原则归结起来共有八项,即“八补八不补”原则。

一是大盘:企稳时补、不稳不补。如果在整个大盘处于见顶后的始跌阶段,行情既未止跌、也未企稳时补仓,只会增加筹码的“受套面”,加速市值的“缩水率”。

二是股性:熟悉的补、不熟不补。如果对参与补仓的股票基本面和股性都不熟悉,就会增加补仓操作的盲目性,心中无数,底气不足。如此补仓,当然难有理想的结果。

三是业绩:良好的补、不良不补。一般而言,准备补仓的投资者应首先选择业绩良好的公司进行补仓,对于业绩出现问题的公司原则上不能加仓。虽然从最终结果看,一些问题公司不排除存在股价大涨的可能,但从稳妥角度考虑,仍不宜参与这种问题公司的补仓。

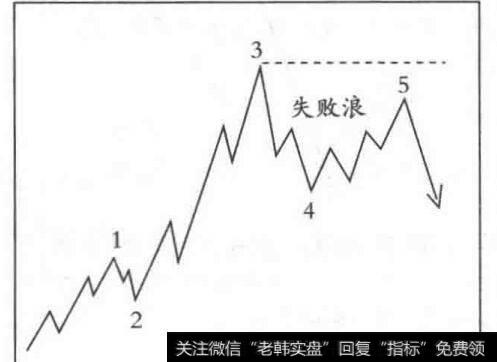

四是走势:起涨时补、破位不补。从技术层面看,补仓强调的是稳妥原则,所以,对于一些长期处于上升通道,二级市场走势较稳的公司,当股价突然转势甚至出现破位迹象时,应放弃补仓。相反,对那些长期下跌、表现不佳的公司,当出现起涨迹象时,可及时跟进。

五是涨跌:大跌时补、大涨不补。在补仓的时机上,一般选择在相关品种大跌甚至急跌时买入。需注意的是:一些涨幅巨大、获利丰厚的公司,持仓主力时常会借行情启动进行出货,辨识不清、补仓不当的投资者在这种股票大跌时补仓,也有可能成为不幸的高位接盘者。所以,大跌时补、大涨不补也有个前提,就是历史涨幅不能太大。

六是盈亏:正差时补、反差不补。对于之前卖出的筹码,在补仓时一定要坚持这一原则,在卖出的筹码出现下跌,有正差收益时进行补仓。反之,当卖出的筹码出现上涨,没有正差接回机会时则不宜补仓。实在想补仓的,也需耐心等待一段时间,等股价回落后再“正差”补仓。

七是节奏:回调时补、反抽不补。在符合上述补仓原则的基础上,在实际进行补仓操作中,还需注意补仓操作的进出节奏,特别是要做到:在待买股票回调、下跌过程中逢低吸纳,不要在反抽、上涨中抢筹。

八是仓位:轻时可补、重的不补。在补仓时,还要留意单一品种占整个账户市值的比例,按照“控制仓位、做好搭配”的总要求进行补仓。当单一品种的仓位未达上限时可以进行补仓操作,反之则不宜进行补仓。即使对某一品种情有独钟,同样需坚持这一原则。

三、低位补仓的三大技法

正确的补仓操作,除了坚持“八补八不补”原则外,还需把握相应的补仓技法,主要体现在三个方面。

一是在补仓对象的选择上“弃生择熟”。投资者在日常浏览行情时经常会有这样的错觉,涨幅榜上的这些牛股为何总没有“自己的事儿”,牢牢抱住的股票为何总迟迟不见涨。在这种心态作用下,补仓操作时极易作出“弃旧择新”、“追涨杀跌”的操作。正确的做法是,补仓操作时,坚决不碰陌生股票,尤其不眼红涨幅榜上的大牛股,包括涨幅大的强势股和涨势急的热门股。与此同时,适觉、逢低、按计划补仓熟悉的“自选股”,特别是之前曾经买过但买后被套甚至深套的“被套股”。

二是在补仓时机的把握上“弃涨择跌”。这种补仓法正好与“追涨杀跌”法相反,可能在补仓前后投资者会觉得“不爽”,但从最终结果看,这是补仓操作的较好时机。而“追涨杀跌”式的操作,很容易犯下大错,且极有可能使原本低位补仓的操作最终变成了高位追涨。正确的做法是,在补仓的时机上做到“弃涨择跌”,或根据大盘点位事先设好“待买点”,并在“到点”后的下跌中进行补仓;或根据个股价位预先设好“待买价”,再在“到价”后的回调中逢低补仓。

三是在补仓数量的确定上“弃重择轻”。在补仓数量的确定中,一些投资者时常会出现极端式错误:满仓、一次性补入单一品种。结果,当补仓后大盘出现上涨、补入的股票不涨,或大盘大涨、补入的股票小涨时,就会影响心态乃至操作。正确的做法是,确保做到“两补”:一是不同品种之间的“搭补”,一般用“均分法”(几个品种之间平均分配补仓数量)控制单一品种的补仓上限;二是同一品种内部的“分补”,通常用“批次法”(单一品种内部合理安排补仓批次)确定每次补仓的具体数量。

一般情况下,投资者只要按以上原则和技法进行低位补仓,操作的成功率会比较高。但在实盘交易中,一些主力也会从投资者的共性特点出发,采取针对性的“忽悠术”来麻痹急于补仓的投资者,一些警惕性不高的投资者则会在补仓操作中一不小心落入主力精心策划的陷阱中。

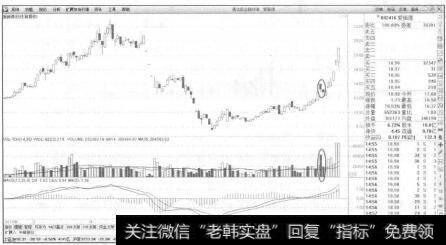

据笔者观察,散户补仓时主力采取的“忽悠术”主要通过“巨大买盘”这一假象来迷惑投资者,主要有两种情形。

一种是“虚假盘”—无论是在股价上涨还是下跌过程中,时常有大量“委买盘”出现在即时显示的五档买盘中,但其委托价往往比时价低几个价位。实际上,堆积的这些“委买盘”并不是主力真正想买入的委托,而是想吸引散户、诱使散户跟风,以便自己顺利出货而已,这种“委买盘”实际上就是“虚假盘”。细心的投资者只要稍加观察即可发现,只要是“虚假盘”,一旦时价跌至“委买价”附近,主力便会迅速撤单,目反复进行这样的“虚委”操作。

应对方法:先关注买一、买二、买三,甚至买四、买五等委托档有无大单买盘。若有,再关注这些买盘当时价接近时会否撤单。若撤了,说明是“虚假盘”。否则,才是“真实盘”。对于“虚假盘”,投资者在补仓操作时宜保持谨慎。

还有一种是“对敲盘”。与“虚假盘”只是想诱惑散户、实际并不成交相比,“对敞盘”是实实在在的成交盘。值得一提的是,“对敲盘”虽然是在高于时价几个价位上成交且数量较大,但主力在大量买入的同时往往也在大量卖出,属典型的对敲性质,目的同样是为了吸引市场注意。

应对方法:关注卖一、卖二、卖三,甚至卖四、卖五等委托档有无大单卖盘,只要是委卖盘不多,但瞬间成交量很大,即可断定是主力在委买的同时还在委卖,在对敲交易,只不过不想让普通投资者发现而已。对于“对敲盘”,投资者在补仓操作时同样须保持警惕。

总之,低位补仓是一项“综合艺术”,只有保持良好心态,不断提高操作技艺才能对可能出现的各种陷阱早作准备、应对自如,才能在补仓操作中进出有度、把握主动,最终达到熊市少被套、牛市不踏空的目的。

2019-07-30

2019-07-30

![[宁波敢死队成员]前敢死队成员揭秘主力试盘手法](http://www.zcaijing.com/res/145956.jpg)