内在价值到底是什么呢?巴菲特给出了经典的定义,企业在经营的生命周期内所获得的现金流的贴现值。

这听起来是一个让人昏昏欲睡的学术概念。我们不妨借巴菲特曾经用过的一个比喻并稍加修改后来进行一个形象化的理解,假设一个人完成了所有的学业并参加了工作,那么他为了完成这些学业而付出的所有成本就是“账面价值”,包括学费及为了学习所产生的各种杂费等。他的学习成本是用历史计价的,也表明了其为了获得今天的职业竞争力所产生的一个资本。而他进入了职场,所获得的工资额就是他的“市场价值”,这是市场化的职场对他所能胜任的工作、以及这份工作的复杂度、创造的价值等各方面的一个综合评估。那么,从参加工作到最终职业生涯结束这一漫长的过程中,他所能获得的所有的职务性现金收入的总和,就是他的“内在价值”。

很显然,这里面比较确定的是账面价值(已经成为历史成本,但也可能在未来的工作中继续进修,以及可能获得新的稀缺的社会认可的头衔,比如教授、职业会计师等,所以其内在价值存在进一步修改的空间)。不太确定的是“市场价值”,因为随着个人能力的增强、专业经验的积累,或者是客户资源、人脉等稀缺资源的拓展,他可能会一步步地从普通职员到高级职员,再到经理,到总监,也可能从一个小公司跳槽到了世界500强,或者是从原来的纺织厂转移到了金融投资领域……

显然每一次职务的变动或者职业领域的变化,都会导致其市场价值的明显变化。而其一生中所经历的这一切职业生涯的波动,以及这一过程中所有得到的职务性现金流入的总和(可能包含了工资、奖金、期权、政府津贴等,但不包括与个人奋斗无关的其他收入因素,比如因突然多了个富豪的亲戚而得到一大笔遗产或者彩票中了头奖)就构成了这个人的“内在价值”。

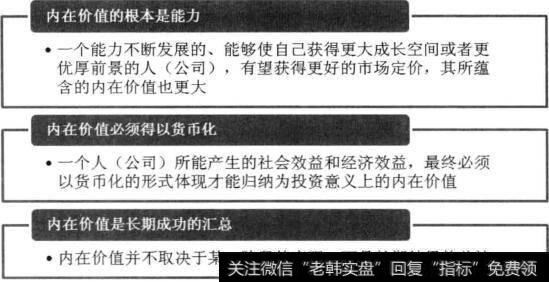

从这个例子中,内在价值依然是不确定的、模糊的,但它已经可以给我们一些具体的启示:

图1内在价值给投资者的启示

需要说明的是,这里仅就投资谈投资,我并不认为一个人的价值是体现在金钱上的成果,其实个人金钱利益的最大化往往导致灾难。这里仅仅是为了将抽象的概念形象化的一种说明,这也是个人的人生价值与企业投资价值上一个根本的不同之处。另外,影响内在价值实现的因素非常复杂,对于大多数的人(企业)而言,对其进行内在价值的评估是极其困难的(如果不是不可能的话)。但对于特定条件的对象而言,这种评估是可能的。这点后面我们会详细展开讨论。

以上的例子我们说明了内在价值的基本含义,而这其中还存在一个“折现”的概念。这就相当于前例中的学生,在走向职场的那一刻,你出一个价将其未来可能创造出的所有的职务性收入都买断。比如你预期他可以工作40年,前10年的净现金所得是5万元,中间20年的平均是10万元,最后10年是15万元,总共是400万元的现金流入(已经扣除了各类支出,属于纯现金的流入)。

但是你不可能出400万元去买断他的职业生涯,第一这样你没有任何赚头。第二,你现在付出的400万元是现金,而估计他可以赚得的400万元存在太多的不确定性。第三,现金是具有时间价值的,今天的400万元通过合理地投资在40年后可能变为几十亿元,或者说40年后的400万元考虑到通货膨胀和投资其他领域的机会成本肯定在今天不值这么多。考虑到当前5年期国债的收益率是6%出头,全年通货膨胀率在3.5%左右,再考虑到这些钱在未来可能会有其他的一些投资机会,所以你对这笔投资的收益的最低预期可能不会低于15%的收益率,那么15%就可以作为贴现率来对未来的400万元预期现金流进行折现。这个计算实际上就是现金流折现法(DCF )。具体的折现公式和计算过程在网上可以查到,这里就不赘述了。其实我认为理解现金的时间价值就好,没有必要真正去计算这些东西。

现金流折现法是作为一种估值模型提出的,但说实话我在刚接触它的时候就感到这么算是很不靠谱的。首先企业的经营要远比上面的案例复杂得多,很多企业完全不具备任何长期预期的确定性,在这种情况下任何猜算都是瞎猜。其次,DCF要求对主要的几张财务报表都进行精确的预测,这简直是神一样的任务。这个计算的结果取决于大盆的假设,而只要其中几个参数出现偏差,整个演算就要推倒重来。

我看到一个例子很有趣,在一个DCF的浏算案例中,假设收益的永续增长率为5%,资本成本为9%,那么得出的终值是25。但只要将这个变量中的一个或两个参数变化1%,终值就会变为从16到50的广阔分布。仅仅是那么微小的一个假设变量的调整就会导致如此大的结果差异。这正如一句话说的:“把望远镜向旁边挪动10公分,也许你看到的就是另一个星系了”。

所以,这种方法只适用在一些经营极其稳定、业务模式非常简单、影响经营的变量要素非常少的企业。但话又说回来,真正完全符合这样标准的企业,又何必再进行这么复杂的计算呢?

2019-05-27

2019-05-27 ![[水产养殖网]水产养殖大户涉足“安全套” 大湖股份的高利润幻想](http://www.zcaijing.com/res/144503.png)

![[sunzibingfayusansliuji]孙子兵法与投资之道](http://www.zcaijing.com/res/139549.jpg)

![[高位大阴线]高位大阴线经典案例](http://www.zcaijing.com/res/129889.jpg)