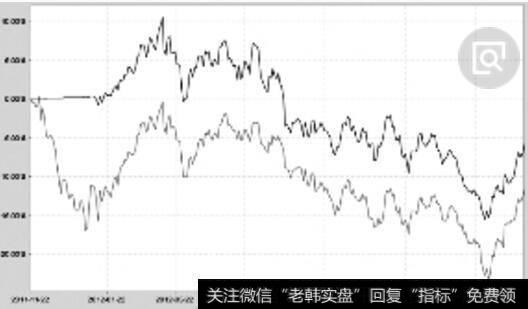

股市总市值与GDP总量的比值又称为证券化率,一般可用来衡量证券总体价格相对于国内生产总值的相对溢价和折价程度。

一般来看,发达国家由干资本市场的发展完善、市场化水平更高。因此证券化率相对要比发展中国家高。根据世界银行提供的数据计算,1995年末发达国家的平均证券化率为70.44%,其中美国为96.59%,英国为128.59%,日本为73.88%,但这并非绝对规律。证券化率也受到国家具体金融政策及牛市熊市不同估值的影响。比如作为发达国家但是在证券市场具有保守倾向的德国,其95年末的证券化率只有25.6%,而同年马来西亚的证券化率却高达284%,智利也有125%。同样,在不同的市场氛围下同一国的证券化率也有较大的差别。如美国2007年的证券化率超过140%,1999年曾经高达200%,2008年则曾跌破40%,中国2007年达到127%,而2008年大跌后跌落到不足40%的比率。

就美国的情况而言,巴菲特曾分析了过去80年来美国所有上市公司总市值占GNP的比率,他发现的规律是:“如果所有上市公司总市值占GNP的比率在70%-80%之间,则买入股票长期而言,可能会让投资者有相当不错的报酬。(注:GNP与GDP的关系是:GNP等于GDP加上本国投在国外的资本和劳务的收入再减去外国投在本国的资本和劳务的收入。当前中国的GDP与GNP基本一致,差1个百分点左右,因此可以用GDP代替GNP来计算)。因此,证券化率的变化可以大致评估市场处于怎样的一个基本状况。

市场达到系统性泡沫期的一个显著标志是:出现创新的估值方法。比如纳斯达克泡沫后期的“现金消耗率”,以及日本80年代泡沫后期的“土地资产价值重估”。这些“创新估值法”的目的都是让从传统估值来看已经很高的匪夷所思的指标,看起来更加合理,但这就像一个体重已经严重超标的人换了一个创新计量单位的称重机——比如把每5斤称为1大克拉,200斤体重马上变成了仅40大克拉——由此获得一丝心安理得一样的荒谬和可笑。

三个大市场系统环境的循环中,估值差的变化也是一个可参考的视角。牛市总是高的拉动低的,轮番将每一个板块请上舞台给予歌颂和赞美。估值差由此从熊市的较低到拉大,再到追赶缩小,直到整个市场找不到低的了。而熊市正相反,是低估值的拉动高估值的,轮番拖出来暴打一顿,直到整个市场已经奄奄一息。

2019-07-30

2019-07-30

![[中线的性质]中线秘岌:筹码突破的威力](http://www.zcaijing.com/res/146155.jpg)

![[恐怖的阿肥]恐怖的炒金陷阱:80万不到半年亏42万 “抢钱行情”却“被抢”](http://www.zcaijing.com/res/145936.jpg)